Az árupiaci termékek évszázadok óta a világ egyik legnépszerűbb kereskedelmi eszközei közé tartoznak. Olvassa el ezt a cikket, hogy megtudja, hogyan fektethet be árucikkekbe.

Amióta a gazdaság létezik, az árucikkek kereskedelme azóta meg sem áll, és biztos, hogy áraik továbbra is ingadozni fognak a gazdasági feltételek, a ciklusok, a rendelkezésre álló kínálat, az időjárási előrejelzések és a befektetői hangulat függvényében. Az árucikkek kereskedelme évezredekkel ezelőtt kezdődött még abban az időben, amikor pénz sem létezett. Akkoriban egész közösségek használták őket fő fizetőeszközként. A kereskedőknek több ezer kilométert kellett utazniuk, hogy eladhassák a megvásárolt árukat. A kereskedelmi flották a kalózokkal és ellenséges hajókkal teli tengereken való szállítást kockáztatták. Ma az árupiac egészen másképp néz ki, de szerepe változatlanul óriási.

Az olajárak például világszerte befolyásolják a szállítási költségeket, a búzaellátási problémák pedig az élelmiszerárak emelkedését eredményezhetik. Az érupiaci befektetések azért is érdekesek a befektetők számára, mert az alapanyagok gyakran fordítottan viselkednek a tőzsdeindexekhez képest. Egyes befektetők határidős árutőzsdei kontraktusokat használhatnak, és portfóliójukat árupiaci ETF-ekkel vagy az áruszektor kiválasztott vállalatainak részvényeivel fedezhetik vagy diverzifikálhatják. A kereskedők ezzel szemben leggyakrabban az áruk CFD-kereskedelmet választják. Az árucikkek kereskedésnek erre a módszerére fogjuk a figyelmünket fordítani. Az olajtól és a gáztól kezdve a nemesfémek, a kakaó, a kávé vagy a búza árfolyamán át.

![4 fŠárutÃpus grafikus szimbólumokkal]() Forrás: XTB

Forrás: XTB

Az árucikkek fajtái

Az árucikkek érdekes kiegészítői lehetnek egy befektetési portfóliónak. Amikor a gazdaságban a kereslet még mindig magas és az infláció emelkedik, az áruk egyfajta fedezetet jelenthetnek ellene. Az arany például erősödhet a piaci stressz, a bizonytalanság vagy a gazdasági visszaesés kilátása idején. Emiatt az aranyat „biztonságos menedékként“ emlegetik. Az ipari nyersanyagok ára akkor emelkedik, amikor a piacok globális, gazdasági fejlődést látnak. Az árucikkek általában több különböző alapcsoportba sorolhatók.

Energiahordozók

Az energiahordozók közé tartozik a kőolaj és a földgáz. A nyersolaj a világ egyik legfontosabb nyersanyaga, mivel az elsődleges energiahordozó. Ára a kőolaj iránti globális kereslet és a világ legnagyobb termelőinek termelési szintje függvénye. Amikor a gazdaság fellendül, az olajárak némileg magasabb szinten stabilizálódhatnak, bár a növekedést általában ellensúlyozza a magasabb termelés. Az olajpiac nagyobb volatilitása gyakran akkor következik be, amikor a kereslet-kínálat viszonya megszakad. A gázt energetikai és ipari célokra egyaránt használják. Sokan a fosszilis tüzelőanyagok és a zöld energia közötti köztes energiaforrásként jellemzik.

Nemesfémek

A nemesfémek, mint például az arany, az ezüst, a platina és a palládium, régóta vonzzák a stabilitást és a vagyonbiztonságot kereső befektetőket. Az aranyat a gazdasági bizonytalanság idején biztonságos menedéknek tekintik. Az unciánkénti tartósan magas árhoz hozzájárul, hogy a nyersanyagból korlátozott mennyiség van a Földön. Az ezüstnek viszont van egy másik felhasználási területe is – az ipari. A platinát és a palládiumot esztétikai értékük mellett gyakran használják az autóiparban a katalizátorok gyártásánál.

Mezőgazdasági árucikkek

A mezőgazdasági árucikkek közé tartoznak az olyan termékek, mint a gabonafélék (búza, kukorica), növényi olajok, cukor, kakaó, gyapot és sok más. A világpiaci kereslet és kínálat mellett ezen áruk árai gyakran az időjárási tényezőktől is függnek. A mezőgazdasági nyersanyagokkal való kereskedésben érdekelt befektetőknek figyelemmel kell kísérniük az időjárási viszonyokra, a termés betakarítási előrejelzésekre és a globális fogyasztás változásaira vonatkozó legfrissebb információkat. A korlátozott kínálat felhúzhatja az árakat. Jó példa erre a kakaó árának 2023. májusi emelkedése, amelyet a nigériai és elefántcsontparti export csökkenése és az importőrök továbbra is erős kereslete hajtott.

Ipari nyersanyagok

Az ipari nyersanyagok az ipari termelésben használt nyersanyagok széles skáláját jelentik. Ezek közé tartozik a réz, az alumínium, a cink, az ólom, a nikkel, a vas, az acél és sok más. Ezen nyersanyagok árai gyakran szorosan kapcsolódnak a világgazdaság állapotához és az ipari termékek iránti általános kereslethez. Ennek fényében áraik gyakran a gazdasági ciklusokkal összhangban mozognak, a réz jó példa erre.

![Kereslet és kÃnálat egyensúlya]() Mi befolyásolja az árakat?

Mi befolyásolja az árakat?

Az alapanyagárak számos olyan tényezőnek vannak kitéve, amelyek áremelkedéshez vagy -csökkenéshez vezethetnek. Az árupiacok erősen ciklikusak, és a ciklusok megértése kulcsfontosságú a sikeres árupiaci befektetésekhez. Tekintsük át az árakat befolyásoló legfontosabb tényezőket.

Kínálat és kereslet

A nyersanyagokra ható elsődleges tényező a piaci kereslet és kínálat közötti kapcsolat. Ha az árucikkek kínálata korlátozott, a kereslet pedig nő, az árak általában emelkednek. Ezzel szemben a kereslettel szembeni túlkínálat az árak csökkenéséhez vezet. Jó példa erre a nyersolaj árának hatalmas esése a Covid-19 világjárvány okozta összeomlás idején. Akkoriban a világ gyors gazdasági összeomláson ment keresztül, ami azonnal megmutatkozott az olaj, az ipari nyersanyagok és az arany árában. Érdemes figyelemmel kísérni az árupiaci kereslet és kínálat helyzetét a potenciális befektetési lehetőségek azonosítása érdekében.

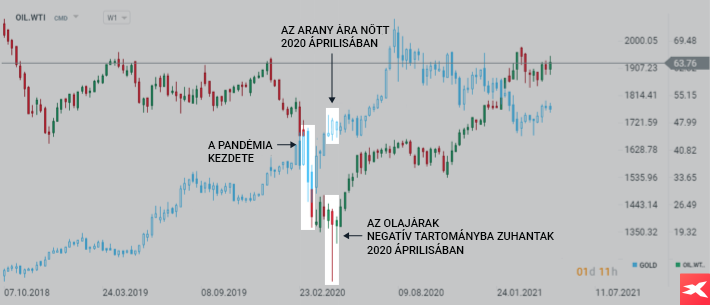

![A világjárvány évében az olaj és az arany grafikonok összehasonlÃtása]() Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Az olajkereslet már 2020 márciusában, a világjárvány kezdetén meredeken visszaesett. A csökkenés 2020 áprilisában tovább mélyült, amikor a nyersolaj túlkínálat példátlanul nagymértékű összeomláshoz vezetett az olajárakban, ami miatt a West Texas Intermediate (WTI) határidős szerződéses ára hordónként 18 dollárról -37 dollár körüli szintre zuhant. Összehasonlításképpen, az arany (kék grafikon) szintén meredeken esett 2020 márciusában, más nyersanyagokkal együtt. Azonban 2020 áprilisában sikerült visszaszereznie a talajt. Ez jól mutatja, hogy az árupiac időnként mennyire változékony tud lenni. Forrás: xStation5

Időjárási feltételek és bányászati költségek

A földgáz és különösen a mezőgazdasági nyersanyagok érzékenyek az időjárási körülményekre. Például a hideg hőmérsékletre vagy kemény télre vonatkozó előrejelzések magasabb gázárakat támogathatnak, mivel a piac magasabb fűtési keresletre számít. Az enyhe időjárás viszont támogathatja az eladási oldalt és csökkentheti a keresletet.

A kedvezőtlen időjárási események, például aszályok, árvizek, hurrikánok vagy jégesők negatívan befolyásolhatják a termést és felhajthatják a mezőgazdasági nyersanyagárakat. Mindenekelőtt a piacot rövid távon figyelő kereskedőknek rendszeresen követniük kell az időjárási előrejelzéseket és figyelemmel kell kísérniük a mezőgazdasági piac helyzetét. A kitermelés, a szállítás, a tárolás költségei és a jövedelmező termelés határa szintén fontos indikátorok lehetnek az árupiacon.

Központi bankok politikája és geopolitika

A központi banki szintű monetáris döntések jelentős hatással lehetnek az árakra. Ezek azonban általában időbeli késéssel hatnak. A legfontosabb központi bank, amelynek döntései hatással vannak a világgazdaságra, az amerikai Federal Reserve.

Ha például az infláció túl magas, a Fed kamatot emel, hogy csökkentse a fogyasztói keresletet. A befektetők ekkor felmérik a gazdasági lassulás esélyét. A recesszió esélyének növekedése általában nem kedvez az olajnak és az ipari nyersanyagoknak. De kedvező lehet az arany árfolyamára nézve.

A kamatlábak változása, a központi banki politika, a gazdaságélénkítő csomagok vagy az új szabályozások bevezetése. Mindezek közvetve hatással vannak az árucikkekre. Emellett a politikai konfliktusok, a kereskedelmi háborúk és más geopolitikai események is jelentős hatással lehetnek. Az Oroszországgal szembeni kereskedelmi embargók remek példát jelentenek. Az ukrajnai háború kitörését követően 2022-ben megszűnt az orosz gáz Európába történő áramlása. A korlátozott kínálat kilátása akkoriban a nyersolaj árát hajtotta.

A valuták hatalma

A valuták értéke közvetlen hatással van az árupiaci árakra. Ha egy árukat exportáló ország valutájának értéke csökken más valutákkal szemben, az adott országból származó áruk ára emelkedhet, mivel olcsóbbá válnak a külföldi vásárlók számára. A befektetőknek figyelemmel kell kísérniük a devizaárfolyamokat, különösen az amerikai dollár (USD) árfolyamát. Gyakran előfordul, hogy a dollár erősödése elősegíti a nyersanyagárak lefelé irányuló nyomását. A nyersanyagexportra és -kitermelésre nagymértékben támaszkodó országok olyan valutái, mint a norvég korona (NOK) vagy az ausztrál dollár (AUD) szintén fontos mutatók lehetnek. Ne feledje, hogy ez csak néhány a nyersanyagárakra ható számos tényező közül.

Globális gazdasági növekedés

A legtöbb nyersanyag ára nagymértékben függ a világgazdaság egészségi állapotától. Ha a piacok a globális kereskedelem javulásának kedvező körülményeket érzékelnek, a nyersanyagárak is emelkedhetnek. Másrészt a válság vagy a gazdasági lassulás kilátása lefelé irányuló nyomást gyakorol rájuk. Ennek oka természetesen a várhatóan alacsonyabb kereslet. A réz ára például ipari felhasználása miatt erősen korrelálhat a gazdasági ciklusokkal.

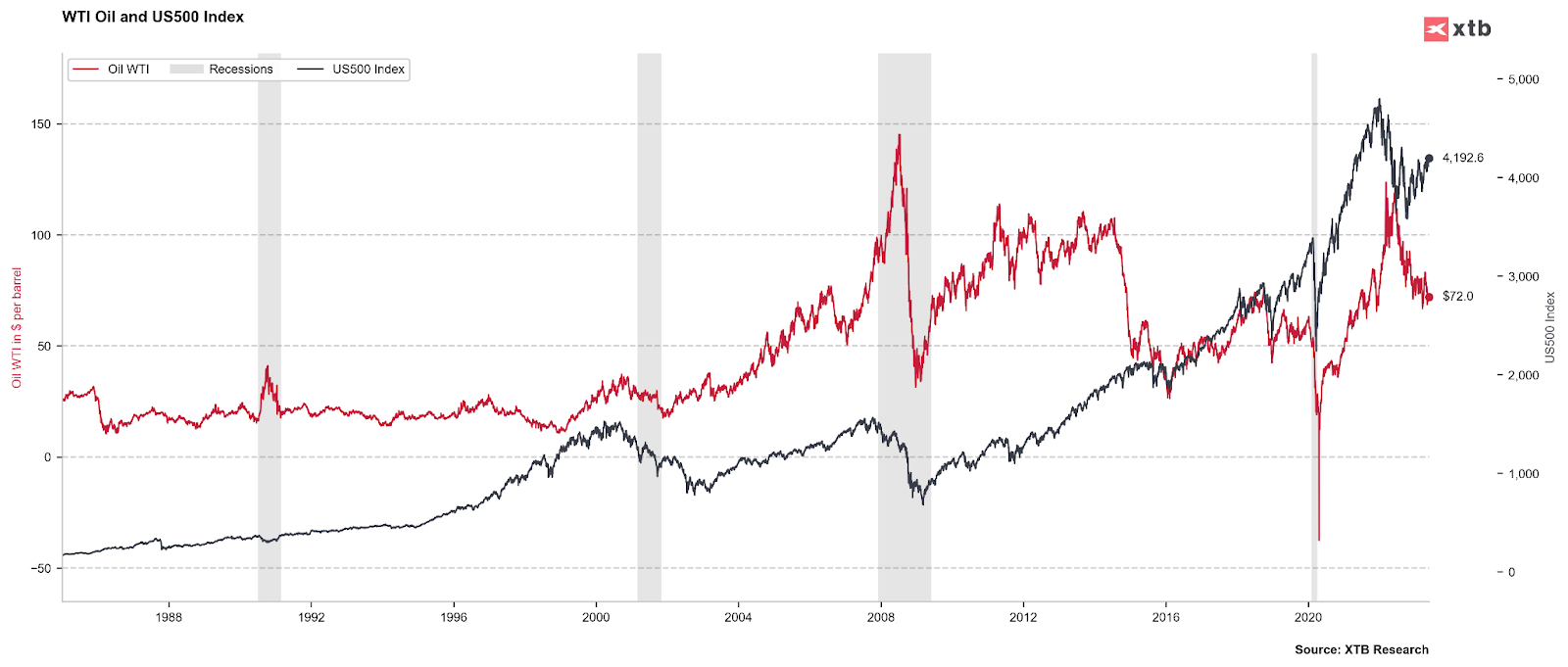

![WTI olaj és S&P500 határidÅs ügyletek (US500) chart összehasonlÃtása 1986 és 2023 között]() Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Az S&P500 index és az amerikai WTI nyersolaj történelmi ármozgását egymás mellé állítva láthatjuk, hogy a nyersolaj ára jelentősen függ a gazdasági prosperitástól. Az erős gazdaság a részvénypiacnak is kedvez. A recessziók idején (szürke sávok) az olajárak általában a részvényárakkal együtt csökkentek. Forrás: XTB Research

![Sakk és számok]() Árutőzsdei kereskedési stratégiák

Árutőzsdei kereskedési stratégiák

Az árutőzsdei kereskedők különböző stratégiákat alkalmaznak, amelyek mind a rövid távú kereskedők, mind a hosszú távú befektetők számára jellemzőek. A tervezett stratégia következetes végrehajtása segíthet a teljesítmény optimalizálásában és a kockázatok kezelésében. Érdemes megjegyezni, hogy minden egyes árutőzsdei kereskedési stratégiának megvannak a maga egyedi jellemzői és megfelelő elemzést igényelnek. Emellett nem jelentenek garanciát a befektetési nyereségre. A befektetőknek figyelemmel kell kísérniük az árupiaccal kapcsolatos aktuális eseményeket és információkat.

Trend swing stratégia

Ez a stratégia az árupiaci hosszú távú trendek azonosítását és kihasználását foglalja magában. Azok a befektetők, akik a trendnek megfelelően akarnak mozogni, megpróbálják azonosítani azokat az árucikkeket, amelyek folyamatos felfelé vagy lefelé irányuló trendben vannak, és ezeknek megfelelően hozzák meg befektetési döntéseiket. A technikai elemzés, például trendvonalak, trendindikátorok vagy jellegzetes áralakzatok használata segíthet a trendek azonosításában és a megfelelő döntések meghozatalában.

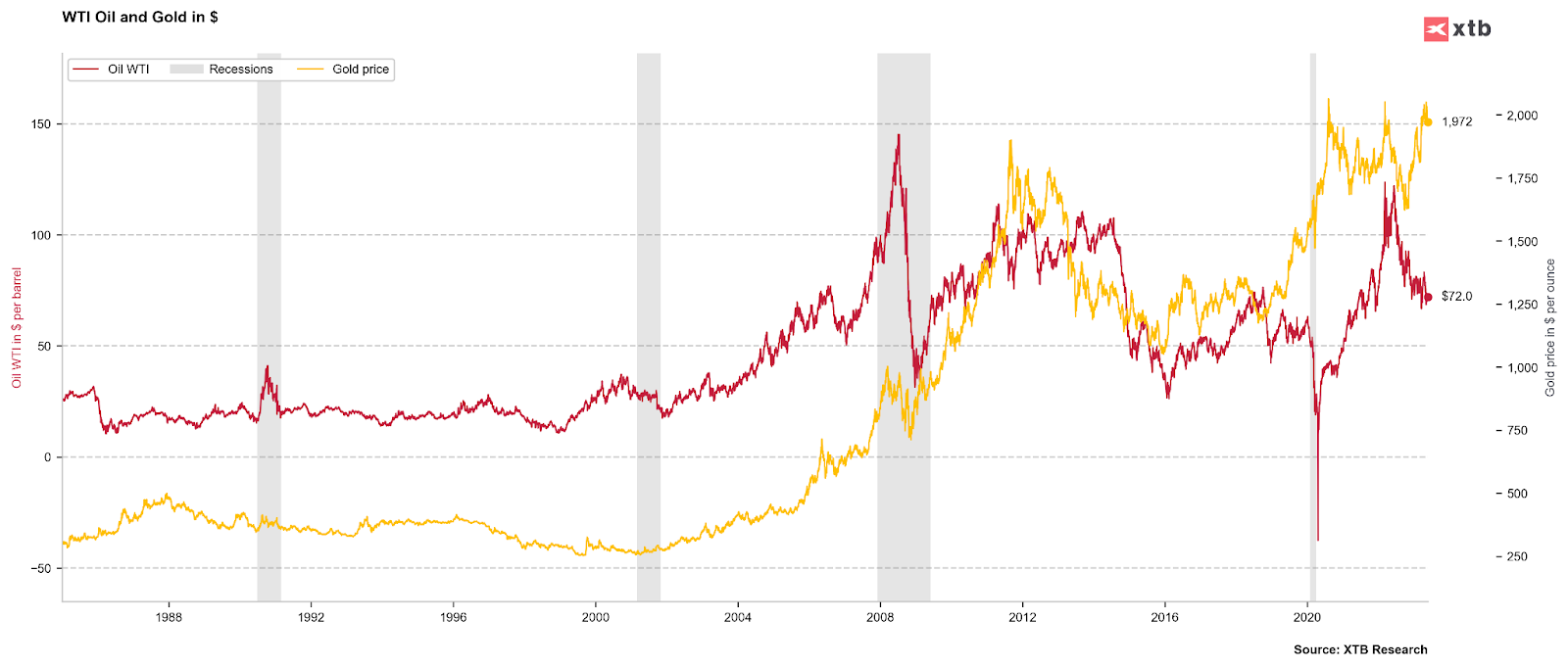

![WTI és arany grafikon összehasonlÃtása 1986 és 2023 között]() Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Ha megnézzük a WTI olajárakat és az arany árát, azt látjuk, hogy a nemesfém 1980 óta több amerikai recesszió alatt is stabilabban teljesített, mint az olaj (szürke sávok). Forrás: XTB Research

Kontrarianizmus

Ez általában pozíciók nyitását és a trenddel ellentétes árucikkekkel való kereskedést jelenti. A kontrarianizmus azokat a befektetőket és kereskedőket jellemzi, akik stratégiájukat a „tömeggel szemben“ való játékra alapozzák. Bár szinte lehetetlen megjósolni az árfolyam mélypontját vagy csúcspontját, a kockázatos anticiklikus stratégia előnyt jelenthet a türelmes befektetőknek és az agresszív kereskedőknek. Amikor például az egész piac recesszióról beszél, a kontraszkurzívan cselekvő befektetők árutermelő vállalatok részvényeit vásárolhatják meg, és vételi pozíciókat nyithatnak határidős ügyletekre. Másrészt, amikor a piac az eufória fázisában van – a kontrariánusok eladhatják a tulajdonukban lévő részvényeket ôs shortolnak – árcsökkenéskor nyitnak pozíciókat. A kontrariánus stratégia biztosan nem minden árupiaci befektetőnek való, és rendkívül kockázatos lehet, mert valójában senki sem tudja, mikor fordul meg a piac trendje.

Szezonalitás

Az árucikkek gyakran szezonális árnövekedésnek vagy -csökkenésnek vannak kitéve. Nemcsak a gazdasági ciklusok, hanem más tényezők miatt is. Ezek lehetnek a terményszezonhoz, az energiaigényhez vagy a fogyasztási időszakhoz kapcsolódó kérdések. Például a földgáz ára emelkedhet a megnövekedett energiakereslet időszakaiban. Ilyen a téli időszak. A csökkenés szezonálisan kezdődhet az alacsonyabb fűtési kereslet előrejelzésével. A mezőgazdasági árak gyakran az aratási szezon előtt emelkednek. A befektetők kihasználhatják ezeket a szezonális mintázatokat a historikus áradatok elemzésével és az ismétlődő minták keresésével.

Spread stratégia

A spreadek a különböző árutőzsdei szerződések közötti árkülönbségek. A kereskedők elemezhetik és összehasonlíthatják a különböző árukereskedelmi szerződések árait, és az árkülönbségek alapján hozhatnak döntéseket. Például egy befektető dönthet úgy, hogy egy alacsonyabb árú árucikk egyik kontraktusát megvásárolja, és ezzel egyidejűleg egy másik, magasabb árú árucikk kontraktusát shortolja azzal a várakozással, hogy a nyersanyagok közötti árkülönbség csökkenni vagy növekedni fog.

Jövőbeni tendenciák

Az árupiaci befektetők számára rendkívül fontos a jövőbeni piaci trendek potenciáljának elemzése. A közelgő trendek megértése lehetővé teszi, hogy megalapozott befektetési döntéseket hozzon, és segíthet a hosszú távú befektetési sikerek elérésében. Az árupiaci jövőbeli trendek elemzésének fontos szempontja a változó környezet és az alkalmazkodóképesség figyelembevétele. Napjainkban a gazdasági, geopolitikai és környezeti változékonyság óriási hatással van a nyersanyagárakra és a kínálatra.

A határidős ügyletekkel való kereskedéssel a befektetők nemcsak vételi ügyletekkel fejezhetik ki véleményüket az árkilátásokról, hanem shortolással is, az árucikkek árcsökkenésére fogadva. Az árupiac jövőbeli trendjeinek elemzésekor több kulcsfontosságú tényezőt érdemes figyelembe venni.

Technológiai fejlesztés

A technológiai fejlesztések befolyásolhatják a nyersanyag-kitermelés, -feldolgozás és -felhasználás hatékonyságát. Az új technológiákba, például a robotikába, a mesterséges intelligenciába vagy a tárgyak internetébe (IoT) történő beruházások előrevetíthetik, hogy a nyersanyagokat hogyan használják fel a különböző iparágakban. És a felhasználásuk mértékét.

Földrajz és geopolitika

A világ egyes régiói gazdagok bizonyos nyersanyagokban, ami befolyásolhatja azok árát és elérhetőségét. Emellett a változó nemzetközi kapcsolatok és kereskedelempolitikák is befolyásolhatják a nyersanyagpiacot.

Ökológia

Egy másik fontos tényező a fenntarthatóság és a környezettel való törődés. A növekvő környezettudatosság és a növekvő környezetvédelmi előírások hatással vannak a nyersanyagok kitermelésének és kiválasztásának módjára. A vállalatoknak ezeket a tényezőket be kell építeniük stratégiájukba, és zöldebb megoldásokba kell befektetniük.

A nyersanyagok piacának jövőbeli trendjeit a változó fogyasztói preferenciák is alakítani fogják. Hosszú távon a zöld, etikus és társadalmilag felelős termékek iránti tudatosság a megújuló energia vagy az alacsony szénlábnyomú nyersanyagok iránti kereslet növekedéséhez vezethet.

![KockázatkezelésÂ]() Kockázatkezelés

Kockázatkezelés

Az árutőzsdei kereskedés, különösen a tőkeáttételes határidős ügyletek esetében, kockázattal jár. Az árucikkek árai naponta ingadoznak különböző okok miatt, mint például a kereslet és kínálat változásai, az időjárási viszonyok, a monetáris politika, a hangulat és sok más külső tényező. A nyersanyagárakra fegyveres konfliktusok vagy kereskedelmi embargók is hatással lehetnek, amelyek megzavarják a kereslet és kínálat viszonyát.

A nyersanyagkereskedés kulcsfontosságú eleme a kockázat megértése és a megfelelő tőkekezelés. A kiszámíthatatlan véletlen események jelentős hatással vannak a globális pénzügyi piacokra. Gyakran kiderül, hogy a legvalószínűbb forgatókönyvek végül nem válnak valóra. Ezért fontos a defenzív megbízások használata és néhány alapvető szabály betartása.

Befektetési költségvetés és pozícióméret

A tőkekezelés első lépése a megfelelő befektetési költségvetés meghatározása. A befektetőnek meg kell határoznia, hogy mennyi pénzt hajlandó befektetni az árukereskedelembe, és hogy portfóliójának mekkora részét szánja ezekre az ügyletekre. Fontos, hogy ez a költségvetés reális legyen, és igazodjon az egyéni pénzügyi lehetőségekhez. Nem szabad többet befektetni, mint amennyit képes elveszíteni. Kezelje tudatosan a portfóliójában lévő pozíciók méretét is.

Védekező megbízások

Az XTB Csoport tisztában van azzal, hogy a nyitott pozíciók kezelése mennyire fontos a kereskedők és a befektetők számára. Nem minden befektető és kereskedő követi órákon át, minden nap a grafikonokat és az információkat. Az árucikkek hevesen reagálhatnak az adatokra, a világhírekre vagy bármilyen véletlenszerű eseményre, amely hatással lehet az árakra. A védekező megbízások segítenek, amelyek megvédhetik a nyereséget és korlátozhatják a lehetséges veszteségeket.

A defenzív megbízások, mint például a Stop loss, Take profit vagy Trailing stop loss nem csak a kialakított stratégia alkalmazását segítik. Fontos kockázatkezelési eszköz lehetnek az árupiaci CFD kereskedésben.

A részvénypiacon és az ETF-eknél a befektetők olyan függő megbízásokat használhatnak, mint a Sell stop, a Buy stop, a Sell limit és Buy limit. Az XTB Csoport oktatási platformján minden befektető megismerheti az egyes megbízások részleteit.

Diverzifikáció

A diverzifikáció azt jelenti, hogy ügyesen keresünk olyan eszközöket, amelyek nem korrelálnak egymással, és a befektetéseket különböző áruk és pénzügyi eszközök között szórjuk szét.

Fő célja a kockázat és a volatilitás csökkentése a portfólióban. Például a rézár-szerződések esetleges csökkenése csökkentheti az arany ETF-eknek való kitettséget. A diverzifikáció célja továbbá az egyes árucikkek értékének ingadozásából eredő kockázat csökkentése. Ha egy árucikk értéke csökken, a befektetőnek más jövedelmező befektetésekkel ellensúlyozhatja a veszteségeket. Előny lehet az is, hogy a különböző nyersanyagok különböző időpontokban történő jó teljesítménye esetén a teljesítményt felülmúlhatja.

- A különböző nyersanyagokba és piacokra történő befektetés csökkenti az egy adott nyersanyaggal kapcsolatos kockázatot. Ha például az olaj ára esik, a befektető más olyan árucikkeket is tarthat, amelyek továbbra is hozamot termelnek.

- A portfólió diverzifikálása új lehetőségeket hozhat a befektető számára. A különböző befektetésekkel a befektető kihasználhatja a különböző piaci trendek és ciklusok előnyeit.

- A diverzifikáció segíthet csökkenteni a teljes portfólió volatilitását, és ennek eredményeként fedezetként szolgálhat a Margin Calls előfordulása ellen. Ha egy árucikk veszít az értékéből, más befektetések ellensúlyozhatják a veszteségeket. Végső soron a megfelelő diverzifikáció stabilabb portfóliót eredményez.

Nem mindenki diverzifikálja portfólióját arra hivatkozva, hogy a diverzifikáció jelentősen csökkentheti a „nyerő pozíciók“ hatását. A diverzifikációnak sajátos kockázatai is vannak, és nem mindig hozza meg a várt eredményeket. A befektető szembesülhet olyan helyzettel, amikor a befektetések többsége nem hoz kielégítő hozamot.

A menedzsment összetettségének növekedése

A sok különböző befektetés birtoklása nagyobb figyelmet és felügyeletet igényel. A befektetőnek tisztában kell lennie a különböző piacok aktuális trendjeivel és eseményeivel. Ez időigényes lehet és nagyobb elkötelezettséget igényel.

![Az XTB logója a billentyűzet felett]() Árutőzsdei CFD kereskedés az XTB-nél

Árutőzsdei CFD kereskedés az XTB-nél

A fizikai áruk tárolása nehéz, és a lakossági befektetők számára legtöbbször gyakorlatilag lehetetlen. Az XTB Csoport ügyfelei többféle módon, többek között CFD-ken keresztül is szerezhetnek kitettséget az árucikkeknek.

Hosszú (long) / rövid (short)

A CFD-k lehetővé teszik a befektetők számára, hogy mind az árcsökkenés, mind az áremelkedés idején kereskedjenek. Ez rugalmasabbá teszi az árupiaci kontraktusokkal való kereskedést. Ha egy befektető egy adott árucikk, például az olaj árának emelkedésére számít, akkor BUY (vételi) pozíciót nyithat. Az árfolyam emelkedésekor a pozíció nyereséget termel. Másrészt, ha a befektető arra számít, hogy az ár csökken, akkor SELL (eladási) pozíciót nyithat. Ilyen helyzetben akkor fog nyereséget elkönyvelni, amikor az ár az előrejelzésének megfelelően esik. Az árcsökkenéskor való kereskedést nevezzük shortolásnak.

Árucikkek az XTB platformon (CFD határidős kereskedés)

- Mezőgazdasági: SUGAR, COFFEE, CORN, COCOA, SOYBEAN, SOYOIL, COTTON, WHEAT

- Energia: OIL, OIL.WTI, NATGAS, GASOLINE, LSGASOIL

- Ipari: RÉZ, ALUMÍNIUM, CINK, NIKKEL

- Nemesfémek: COPPER, ALUMINIUM, ZINC, NICKEL

- Állattenyésztés: CATTLE, LEANHOGS

Az árupiacon való kitettség megszerzésének egyik alternatívája a különbözeti szerződések (CFD-k – Contracts for Difference). A CFD-k kereskedése során a kereskedő teljesítménye a kereskedés irányától (VÁSÁRLÁS, ELADÁS) és a pozíció nyitó- és záróára közötti árkülönbségtől függ. Az ilyen eszközök segíthetnek a befektetési portfólió diverzifikálásában. Az alábbiak jellemzik őket:

- az árnövekedés és árcsökkenés idején való kereskedés képessége egyaránt,

- defenzív megbízások (Stop loss és Take profit, valamint Trailing stop loss),

- alacsony kereskedési költségek,

- tőkeáttétel ,

- a pozícióértékek magas volatilitása,

- magas befektetési kockázat,

- magas likviditás,

- valós időben történő elszámolás (T+0),

- a befektető nem válik a nyersanyag, csak a szerződés tulajdonosává,

- nyersanyagok tárolásával kapcsolatos költségek nem merülnek fel.

CFD kereskedés

A CFD-eszközökkel való kereskedés során a kereskedők nem vásárolnak tényleges árukat. Egy származtatott eszközzel – árkülönbözetre szóló szerződéssel – kereskednek. Az árupiaci CFD-k kereskedése nem egészen úgy néz ki, mint a nem tőkeáttételes részvények vagy ETF-ek kereskedése. Először is a tőkeáttétel miatt.

A tőkeáttétel lehetővé teszi, hogy nagyobb pozíciókat nyissunk az instrumentum értékének egy kis százalékával, úgynevezett margin, azaz árrés révén. Másrészt a tőkeáttétel magas befektetési kockázattal és volatilitással jár. Ez a pozíció automatikus lezárásához vezethet a Stop out védekező mechanizmuson keresztül, ha a veszteség a számlán növekszik. Mielőtt egy befektető úgy dönt, hogy CFD-kkel fog kereskedni, nagyon fontos, hogy jól megértse a származtatott ügyletek működését.

A választott árutól függően az 1 lot, azaz a pozíció alapvető mennyiségi egysége változó. Így az ARANY esetében 1 lot 100 uncia ára, az Olaj esetében 1000 hordó ára, az ezüst esetében 5000 uncia ára, és így tovább. A kereskedők közvetlenül az XTB vagy xStation befektetési platformon találnak információt az 1 lot értékéről. A 0,01 lot minimális megbízásnak köszönhetően minden befektető a saját befektetési lehetőségeihez igazíthatja a pozíció méretét. Például ha a tőkeáttétel 1:20, a margin a szerződés értékének 5%-ával egyenértékű. Így egy 2000 dolláros kontraktusértékű pozíció megnyitásához a befektető mindössze 100 dollárt használhat fel.

- A pozíció méretét lotokban mérik.

- A minimális megbízásméret 0,01 lot (ún. „micro lot“).

- A tőkeáttétel növeli mind a potenciális nyereséget, mind a veszteséget

- A defenzív megbízások fedezhetik a pozíciót és segíthetnek a kockázat kezelésében.

- A CFD-kereskedésről bővebben itt olvashat: https://www.xtb.com/hu/oktatas/tokeattetes-kereskedes

- Kereskedjen az XTB-nél és nyisson demó számlát. Az XTB platformja asztali, webes és alkalmazásos (iOS, Android) verziókban érhető el.

![XTB logó okostelefonon]() Az árucikkekbe való befektetés egyéb lehetőségei

Az árucikkekbe való befektetés egyéb lehetőségei

Az XTB Csoportnál történő befektetés során a befektetők nem csak CFD eszközökkel rendelkezhetnek. Az XTB Csoport több száz részvényt és több tucat ETF árualapot kínál, amelyek közvetlen vagy közvetett kitettséget kínálnak az árupiacon.

Részvények: Exxon Mobil (XOM.US), Chevron (CVX.US), BP (BP.UK), Shell (SHELL.NL), Occidental Petroleum (OXY.US), Rio Tinto (RIO.UK), BHP Billiton (BHP.US), Vale (VALE.US), Freeport McMoran (FCX.US), Glencore, Newmont (NEM.US), Anglogold Ashanti (AU.US), Barrick Gold (GOLD.US)

ETF-ek: iShares Physical Gold (IGLN.UK), iShares Physical Silver (ISLN.UK), Deutsche Boerse Commodities Gmbh ETC (4GLD.DE), iShares Commodity Diversified Swap (ICOM.UK), ETF WTI Crude Oil (OD7F.DE), iShares Oil & Gas Exploration & Production (IOGP.UK), iShares Stoxx 600 Oil & Gas (SXEPEX.UK), ETFS Natural Gas (NGAS.UK), SPDR S&P Oil & Gas Exploration (XOP.US), ETF Industrial Metals (AIGI.UK), ETF Dow Jones Industrial Average UCITS ETF (CIND.UK), SPDR Industrial Average Trust (DIA.US)

A részvények és ETF-ek egy része ugyanakkor különbözeti szerződések által (CFD) is elérhető.

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.

Forrás: XTB

Forrás: XTB Mi befolyásolja az árakat?

Mi befolyásolja az árakat?  Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Árutőzsdei kereskedési stratégiák

Árutőzsdei kereskedési stratégiák Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Kockázatkezelés

Kockázatkezelés  Árutőzsdei CFD kereskedés az XTB-nél

Árutőzsdei CFD kereskedés az XTB-nél  Az árucikkekbe való befektetés egyéb lehetőségei

Az árucikkekbe való befektetés egyéb lehetőségei