Thị trường phát triển của các quỹ hoán đổi danh mục (ETFs) rất rộng lớn và đa dạng, nếu được kết hợp với chiến lược đầu tư phù hợp và cách tiếp cận có chuyên môn thì món đầu tư này có thể mang lại nhiều cơ hội rất tốt cho nhà đầu tư. Việc đạt được các mục tiêu tài chính thông qua quỹ ETF phụ thuộc vào chiến lược đầu tư được xây dựng tốt. Vì vậy, bài viết này giúp bạn hiểu rõ về các lựa chọn của ETF và phân bổ tài sản, đồng thời cung cấp cho bạn thông tin chi tiết hữu ích để bạn có thể điều chỉnh cách tiếp cận của mình. Nếu bạn đã sẵn sàng xây dựng hoặc nâng cao chiến lược đầu tư ETF của riêng mình thì hãy bắt đầu và tìm hiểu về chiến lược đầu tư ETF với bài viết này.

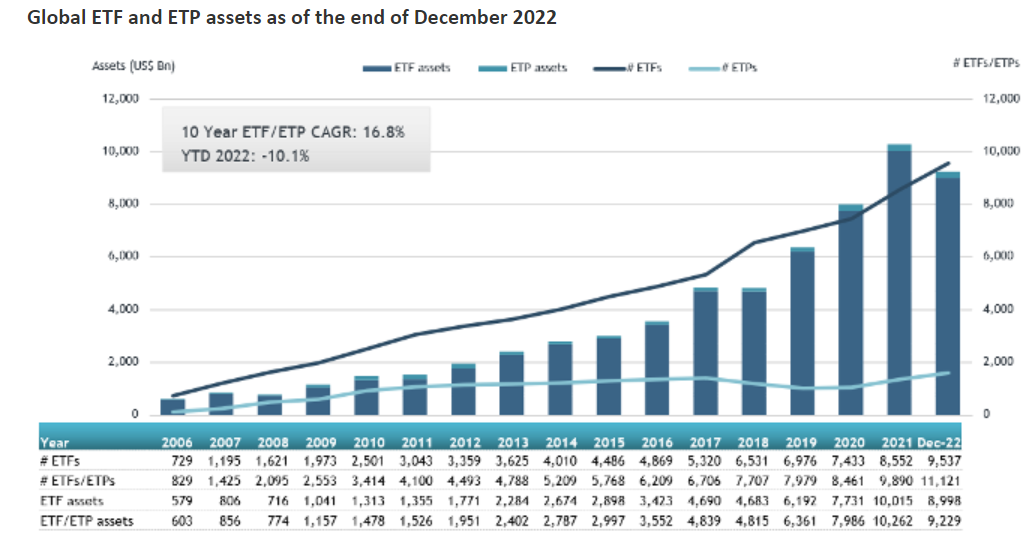

![]() Mặc dù thị trường chứng khoán 2022 ảm đạm, thị trường ETF toàn cầu vẫn thu hút dòng vốn vào ròng 856 tỷ USD, đứng thứ hai sau mức 1,29 nghìn tỷ USD của năm 2021. Tỷ lệ tăng trưởng kép hàng năm (CAGR) trung bình 10 năm của tài sản do ETF/ETP quản lý đạt mức ấn tượng 16,8%.

Mặc dù thị trường chứng khoán 2022 ảm đạm, thị trường ETF toàn cầu vẫn thu hút dòng vốn vào ròng 856 tỷ USD, đứng thứ hai sau mức 1,29 nghìn tỷ USD của năm 2021. Tỷ lệ tăng trưởng kép hàng năm (CAGR) trung bình 10 năm của tài sản do ETF/ETP quản lý đạt mức ấn tượng 16,8%.

Tính đến cuối tháng 12 năm 2022, ngành công nghiệp ETF toàn cầu có 11.119 sản phẩm, với 22.860 niêm yết, tổng tài sản là 9.229 nghìn tỷ USD, đến từ 671 nhà cung cấp trên 81 sàn giao dịch niêm yết tại 64 quốc gia. Nguồn: ETFGi từ các nhà tài trợ/ETP ETF, sàn giao dịch và hồ sơ đăng ký theo quy định.

Xin lưu ý rằng dữ liệu trình bày ở trên đề cập đến hiệu suất trong quá khứ và không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai.

Đặc điểm của quỹ ETF ngắn hạn

Quỹ hoán đổi danh mục (ETF) là phương tiện đầu tư đa dạng mang đến cho nhà đầu tư khả năng tiếp cận với nhiều loại tài sản khác nhau như chỉ số, kim loại quý, hàng hóa hoặc các lĩnh vực cụ thể khác. Đặc biệt hơn, quỹ ETF cho phép các nhà đầu tư giảm thiểu rủi ro đáng kể trong khi tìm kiếm cơ hội tăng trưởng. Các quỹ ETF được giao dịch trên các sàn giao dịch toàn cầu giống như cổ phiếu và nhà đầu tư có thể chọn giữa nhiều loại quỹ như quỹ ETF theo dõi chỉ số, ETF trái phiếu, ETF quốc tế hoặc ETF theo một ngành cụ thể được đề cập để giúp nhà đầu tư tiếp xúc với lĩnh vực cụ thể như công nghệ, cổ phiếu chia cổ tức hoặc thị trường hàng hóa.

Yếu tố quan trọng đóng góp vào sự thành công kể trên là phải có chiến lược tiếp cận cụ thể và hiểu được rủi ro tiềm ẩn. Nhà đầu tư nên xem xét mức độ chấp nhận rủi ro, thời gian và mục tiêu đầu tư khi xây dựng danh mục đầu tư. Ngoài ra, việc tái điều chỉnh danh mục đầu tư có thể rất quan trọng để phân bổ tài sản mong muốn. Điểm nổi bật của ETF là giúp nhà đầu tư có thể tham gia vào các lĩnh vực mà không cần kiến thức và nghiên cứu chuyên sâu về từng cổ phiếu của các công ty riêng lẻ. Hiện này, nhà đầu tư có quyền truy cập vào một loạt các quỹ ETF tuân theo các chỉ số nổi bật như S&P 500 hoặc Nasdaq Composite, cũng như các quỹ cung cấp khả năng tiếp xúc với các loại tài sản, khu vực hoặc lĩnh vực cụ thể như công nghệ hoặc ngân hàng. Đến đây, ta có thể thấy có nhiều khác biệt đáng kể giữa ETF và cổ phiếu, hãy cùng so sánh hai hình thức đầu tư này ở phần sau của bài viết.

Lời khuyên đầu tư

![]()

Lối tắt để nắm bắt đầu tư quỹ ETF

Khi đã được trang bị đầu đủ kiến thức về cấu trúc và cách hoạt động của các loại ETF thì bây giờ đây bạn có thể thực hiện một chiến lược của riêng mình. Sau đây là 16 lời khuyên cơ bản và có tính quan trọng mà bạn cần lưu ý trước khi thực hành:

- Việc thiết lập mục tiêu đầu tư và khoảng thời gian đầu tư phù hợp với bạn là rất quan trọng

- Phân tích ngân sách của bạn trước khi đầu tư để hạn chế rủi ro

- Đầu tư có hạn định cho mỗi quỹ ETF để tránh những ảnh hưởng tiêu cực từ sự biến động thị trường

- Đánh giá quy mô đầu tư của bạn một cách thận trọng

- Hãy luôn giữ cảm xúc ổn định trước khi đưa ra các quyết định đầu tư tài chính

- Chỉ thực hiện tái điều chỉnh danh mục đầu tư của bạn khi kiến thức và trọng tâm nghiên cứu của bạn đã đủ phù hợp

- Chọn quỹ ETF dựa trên các chỉ số thị trường mà bạn muốn có trong danh mục đầu tư

- Cố gắng cân bằng giữa các chiến lược đầu tư năng động (aggressiveness) và e ngại rủi ro (risk aversion)

- Nghiên cứu thông tin về loại quỹ ETF mà bạn đầu tư vào

- Phân tích tiềm năng và rủi ro của hai hình thức đầu tư - Đầu tư thụ động và đầu tư chủ động

- Làm quen với các khái niệm về rủi ro/ lợi ích và biên an toàn (margin of safety)

- Đặt ra những câu hỏi cho bản thân, ví dụ như tại sao bạn lại cảm thấy lạc quan về tương lai của một ngành hoặc chỉ số cụ thể?

- Đừng hoảng sợ khi thị trường điều chỉnh và hãy sẵn sàng cắt lỗ trong tình huống cần thiết

- Đừng ra quyết định dựa trên “sóng thị trường” nếu bạn chưa đủ tự tin và kiến thức hiểu biết về rủi ro của bạn chưa đủ rộng

- Với tầm nhìn đầu tư dài hạn, bạn có thể cân nhắc sử dụng chiến lược bình quân giá (Dollar-Cost-Average strategy)

- Hãy kiểm chứng và chọn ra một tài khoản môi giới tốt để bắt đầu sự nghiệp đầu tư của mình

Những sản phẩm này không phù hợp cho tất cả mọi khách hàng, do đó hãy đảm bảo rằng bạn đã hiểu đầy đủ các rủi ro trước khi thực hiện giao dịch.

Để tìm hiểu thêm về XTB và những dịch vụ đang được cung cấp, bạn có thể tham khảo tại đây hoặc tham khảo Tài khoản XTB Demo là gì và mở tài khoản Demo để bắt đầu kiểm chứng các kiến thức của mình trước khi thực chiến tại đây.

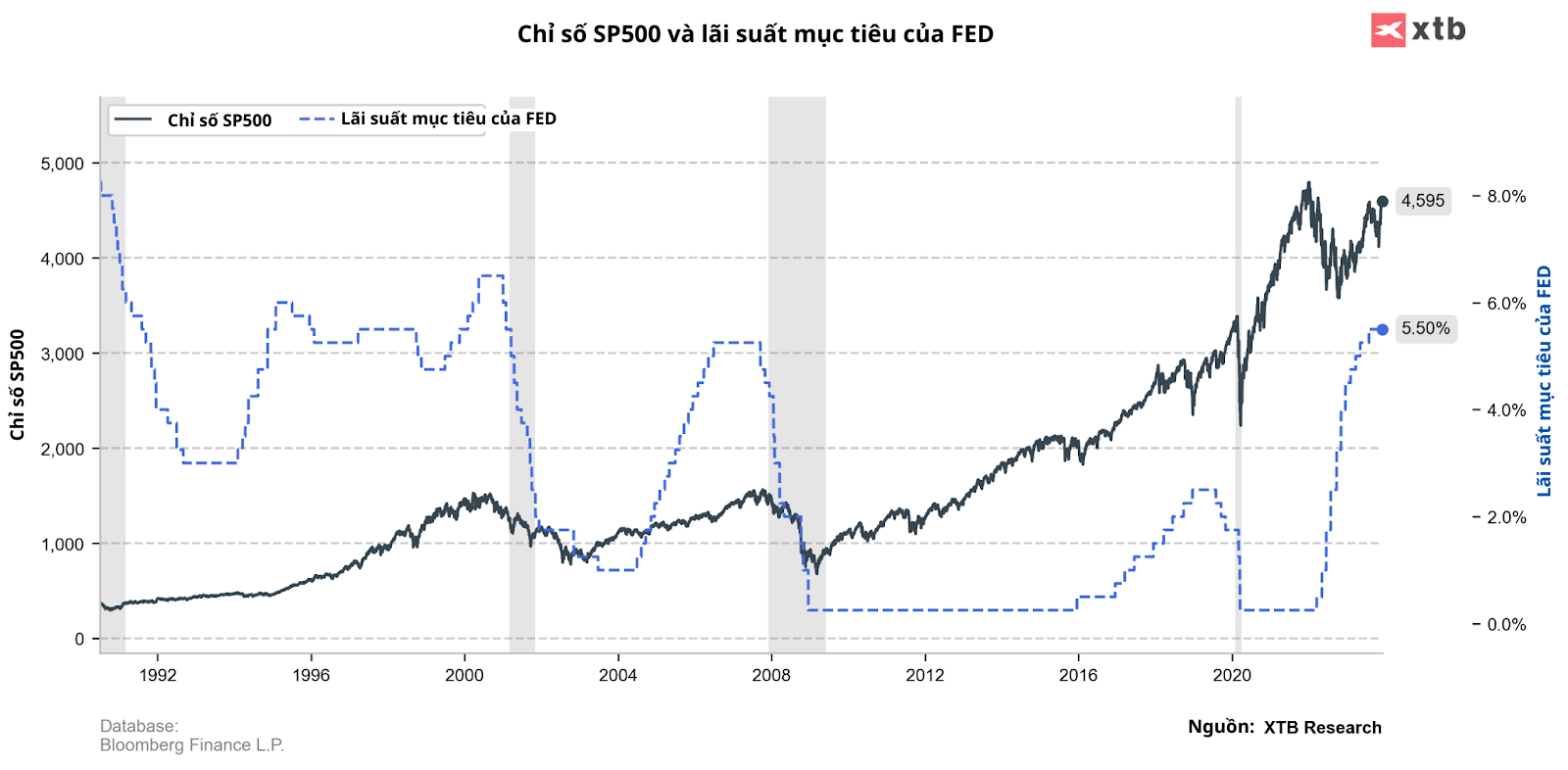

![]() Các quỹ ETF dựa trên chỉ số chứng khoán lớn nhất thế giới là rất phổ biến, chẳng hạn như chỉ số S&P 500 của Mỹ. Biểu đồ trên phản ánh hiệu suất của nó (đường đen) từ năm 1990 đến 2023 cùng với mức lãi suất của Cục Dự trữ Liên bang (đường xanh). Như chúng ta có thể thấy, mối tương quan giữa mức lãi suất của Fed và hiệu suất thị trường chứng khoán không phải là rõ ràng và xác định.

Các quỹ ETF dựa trên chỉ số chứng khoán lớn nhất thế giới là rất phổ biến, chẳng hạn như chỉ số S&P 500 của Mỹ. Biểu đồ trên phản ánh hiệu suất của nó (đường đen) từ năm 1990 đến 2023 cùng với mức lãi suất của Cục Dự trữ Liên bang (đường xanh). Như chúng ta có thể thấy, mối tương quan giữa mức lãi suất của Fed và hiệu suất thị trường chứng khoán không phải là rõ ràng và xác định.

Sau bong bóng dot-com những năm 2000 và cuộc khủng hoảng tài chính toàn cầu năm 2008, S&P 500 suy yếu khi Fed hạ lãi suất. Đồng thời, bất chấp ba lần sụt giảm thị trường chứng khoán (2000, 2008 và 2020), hiệu suất dài hạn của S&P 500, chỉ số chứng khoán toàn cầu lớn nhất, vẫn rất ấn tượng (tăng từ 400 điểm lên 4600 điểm trong khoảng thời gian từ 1990 đến 2023). Nguồn: Bloomberg Finance LP, XTB Research.

Xin lưu ý rằng dữ liệu trình bày ở trên đề cập đến hiệu suất trong quá khứ và không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai.

7 chiến lược đầu tư ETFs

![]()

Chiến lược sáng suốt bắt đầu từ những nước đi thông minh

Đầu tư/ nắm giữ dài hạn

ETF là một công cụ đáng tin cậy và chủ yếu được các nhà đầu tư dài hạn sử dụng vì những lợi ích nó mang lại. Nói cách khác, nhà đầu tư thường xem ETF là chiến lược phổ biến cho tầm nhìn đầu tư dài hạn. Tóm lại, việc này dựa trên niềm tin rằng thị trường chứng khoán hoặc tài sản khác mà quỹ ETF theo dõi đang trong xu hướng tăng dài hạn. Các nhà đầu tư dài hạn, được gọi là 'người nắm giữ', không chú ý đến những điều chỉnh tạm thời của thị trường và không có xu hướng bán cổ phần của họ trong các quỹ ETF. Họ có xu hướng tận dụng những giai đoạn sụt giảm khi tâm lý yếu để mua và tăng vị thế của mình.

Đầu cơ

Thông thường, các nhà đầu cơ có thời gian đầu tư ngắn hạn và trung hạn và thường ra quyết định dựa trên một kịch bản cụ thể. Ví dụ, điều này có thể là mua một quỹ ETF giá vàng với dự đoán về sự suy thoái kinh tế và sự suy yếu của đồng đô la Mỹ. Hoặc họ cũng có thể mua các quỹ ETF trên các thị trường mới nổi và Trung Quốc với hy vọng tâm lý sẽ được cải thiện sau một thời kỳ tồi tệ đối với chứng khoán Trung Quốc. Mặt khác, các nhà đầu cơ cũng có thể chọn các quỹ ETF có khả năng tiếp cận các lĩnh vực thị trường cụ thể như công nghệ mới hoặc chăm sóc sức khỏe.

Trading (giao dịch)

Các nhà giao dịch (traders) tích cực không chỉ dựa vào niềm tin đầu cơ mà còn sử dụng một số chỉ báo khác, bao gồm phân tích kỹ thuật, để mở các vị thế giao dịch. Họ thường tham gia thị trường trong thời gian ngắn nhất có thể và chỉ giữ các vị thế mở từ một đến vài ngày. Đối với phương pháp này, nhà giao dịch thường chọn các công cụ CFD trên ETF vốn có đặc trưng là vận dụng lý thuyết đòn bẩy. Sử dụng đòn bẩy cho phép họ mở các vị thế lớn hơn và thu được lợi nhuận cao hơn nhưng đồng thời cũng có mức rủi ro tương ứng và có thể gây thua lỗ nếu vận dụng sai cách.

Cần lưu ý CFD là công cụ tài chính phức tạp có sử dụng đòn bẩy (leverage), bên cạnh khả năng mang lại lợi nhuận đáng kể thì cũng đồng thời tăng khả năng thua lỗ cao. Do đó, giao dịch CFD không phù hợp với mọi nhà đầu tư, cần cân nhắc trước khi lựa chọn giao dịch.

Chiến lược bình quân giá (DCA)

Một số nhà đầu tư tin rằng chiến lược cốt lõi để gặt hái lợi ích đầu tư dài hạn là chiến lược bình quân giá (Dollar Cost Averaging - DCA). Chiến lược này có nghĩa là nhà đầu tư sẽ mua đều đặn các ETF đã chọn, bất kể tâm lý thị trường hay điều kiện thị trường hiện tại. Thay vì mở một vị thế lớn, các nhà đầu tư áp dụng chiến lược DCA sẽ mở một loạt các khoản đầu tư nhỏ hơn một cách thường xuyên và bất kể giá cả. Chiến lược này cũng thường được gọi là "trung bình giảm lỗ" (loss averaging).

Chỉ báo Momentum

Các nhà đầu tư theo đà đang tăng trưởng của thị trường (momentum investors) thường chờ đợi thời điểm thích hợp để bắt đầu đầu tư. Thường thì đó là khi tâm lý thị trường đang rất tiêu cực hoặc xảy ra một sự kiện nào đó mà họ tin sẽ kích hoạt nhu cầu bổ sung. Trên thị trường thực tế, điều này có thể là sự đảo ngược lập trường "diều hâu" (hawkish - quan điểm ủng hộ việc tăng lãi suất để kiềm chế lạm phát) của các thành viên FED và kỳ vọng đi kèm về nới lỏng tiền tệ thông qua việc cắt giảm lãi suất (thường tích cực cho cổ phiếu và trái phiếu). Nó cũng có thể là kỳ vọng về tin tức cải thiện tâm lý đối với một lĩnh vực cụ thể hoặc cổ phiếu của các công ty được chọn, ví dụ như sự trỗi dậy của Chat-GPT hoặc sự khuấy động làn sóng phấn khích liên quan đến cổ phiếu công nghệ và nhà sản xuất chip.

Đầu tư theo xu hướng

Các nhà đầu tư thường cảm thấy không thoải mái khi mua vào trong giai đoạn thị trường chứng khoán đi xuống có xu hướng lựa chọn chiến lược đầu tư theo xu hướng (xuôi dòng thị trường). Dựa trên nguyên tắc "xu hướng là bạn", những nhà đầu tư này tận dụng các xu hướng thị trường đang diễn ra. Thông thường, việc xác định xu hướng càng sớm thì tiềm năng sinh lời từ xu hướng đó càng lớn.

Đầu tư ngược dòng (contrarian)

Các nhà đầu tư theo trường phái ngược dòng (contrarian) tin rằng quan điểm đa số trên thị trường thường sai lầm. Ngay cả khi đám đông đúng, họ vẫn có thể kỳ vọng thị trường sẽ có lúc lạc quan hay bi quan thái quá.

Nhóm này thường bán cổ phiếu khi sự lạc quan lên cao và thị trường tin rằng các chỉ số chỉ có thể đi lên. Ngược lại, khi tâm lý thoái trào và giá cổ phiếu giảm, họ lại có xu hướng mua vào những tài sản bị định giá thấp. Họ thường rất tích cực và chủ động đối phó đối với các đợt hoảng loạn và sụt giảm của thị trường chứng khoán.

Tuy nhiên, vấn đề của chiến lược này nằm ở việc xác định thời điểm tâm lý thị trường bị lệch lạc quá mức về một hướng nào đó. Những yếu tố tiên quyết để nhà đầu tư theo đuổi chiến lược này là nền kiến thức vững chắc, khả năng kiểm soát cảm xúc và tính chuyên nghiệp. Nhưng đó chưa phải là tất cả, quan trọng hơn hết nhà đầu tư cần có mắt phán đoán chính xác và trí óc nhạy bén hơn quan điểm của đám đông. Chính những điều này khiến quan điểm ngược dòng không chỉ cần những khả năng khác biệt mà còn là một chiến lược cực kỳ khó khăn.

So sánh đầu tư ETFs và cổ phiếu

Đặc điểm của quỹ ETF là cung cấp khả năng tiếp cận với hàng chục hoặc hàng trăm công ty niêm yết khác nhau, bằng cách theo dõi chỉ số hoặc các lĩnh vực cụ thể. Mặt khác, đầu tư vào cổ phiếu riêng lẻ liên quan đến việc mua cổ phiếu của chỉ một công ty (hoặc nhiều hơn nếu nhà đầu tư mua nhiều cổ phiếu của công ty). Với đặc trưng của ETF, số lượng cổ phiếu mà quỹ này tích lũy nhiều hơn nên chúng thường có độ biến động thấp hơn và không dễ gặp rủi so với khi chỉ đầu tư vào một công ty thông qua cổ phiếu riêng lẻ. Các quỹ chỉ số có thể theo dõi biến động giá của toàn bộ chỉ số thị trường chứng khoán, bao gồm hàng chục đến hàng trăm cổ phiếu của các công ty khác nhau. Chính vì thế, ETF thường ít biến động hơn so với cổ phiếu.

Đầu tư cổ phiếu

- Cần nhiều thời gian cho việc phân tích và nghiên cứu

- Biến động cao hơn

- Rủi ro cổ phiếu bạn sở hữu sẽ không đánh bại được lợi nhuận của chỉ số tổng thể

- Rủi ro liên quan đến các sự kiện và việc định giá một công ty

- Phí bảo hiểm rủi ro có thể cao hơn

- Khả năng đánh bại hiệu quả thị trường

Đầu tư vào quỹ ETFs

- Đa dạng hóa danh mục đầu tư

- Tiết kiệm thời gian, tiếp xúc với cổ phiếu của hàng chục, hàng trăm công ty cùng một lúc

- Khả năng lựa chọn các quỹ tập trung hoàn toàn vào một khu vực cụ thể

- Tự do tiếp xúc với một khu vực thị trường được lựa chọn

- Biến động thấp hơn

- Rủi ro liên quan đến sự suy giảm rộng hơn trong tâm lý thị trường chứng khoán

- Rủi ro rằng một quỹ ETF cụ thể sẽ hoạt động kém hơn nhiều so với các cổ phiếu mạnh nhất của thị trường

- Đầu tư có nghĩa là đồng ý với kết quả hoạt động phản ánh “mức trung bình của thị trường”

- Tổng lệ chi phí (TER)

Xin lưu ý rằng: Sẽ là sai lầm khi cho rằng ETF không có rủi ro. Mặc dù ETF đa dạng hóa danh mục đầu tư bằng cách nắm giữ nhiều cổ phiếu khác nhau, nhưng điều đó không đồng nghĩa với việc chúng hoàn toàn miễn nhiễm với rủi ro. Rủi ro chính của ETF nằm ở khả năng suy giảm chung của thị trường chứng khoán. Khi tâm lý thị trường đối với cổ phiếu suy yếu, giá trị của hầu hết các cổ phiếu niêm yết và ETF theo dõi chỉ số có thể giảm, bất kể chúng có đa dạng hóa như thế nào.

Ưu và nhược điểm

Ưu điểm

- Phù hợp cho các mục tiêu đầu tư dài hạn và thụ động

- Dành cho cả người mới bắt đầu và nhà đầu tư lâu năm

- Rào cản gia nhập thấp, tổng lệ chi phí (TER) thấp và có tính thanh khoản cao

- Hạn chế rủi ro và có khả năng đa dạng hóa danh mục đầu tư

- Do đa dạng hóa, độ biến động có thể thấp hơn so với các cổ phiếu đơn lẻ

- Khả năng đầu tư vào nhiều loại tài sản như chỉ số, trái phiếu hoặc hàng hóa

- Nhà đầu tư có thể chắc chắn rằng quỹ chỉ số chứng minh được hiệu suất tương tự với các chỉ số chứng khoán, ví dụ như S&P 500 hoặc Nasdaq 100

Nhược điểm

- Không phù hợp với nhu cầu của những nhà giao dịch hoặc nhà đầu tư ngắn hạn theo đuổi xu hướng đầu tư lướt sóng

- Lợi nhuận có thể thấp hơn do rủi ro cũng thấp hơn các phương pháp đầu tư khác

- Quỹ ETF do nhà đầu tư lựa chọn có thể hoạt động kém hơn so với các công ty hoặc chỉ số hàng đầu trong thị trường giá lên (thị trường bò)

- Sự đa dạng trong quỹ không đảm bảo luôn mang lại sự an toàn mà có thể gây ra thất thoát

- Trong một danh mục đầu tư, một số quỹ giao dịch trao đổi có thể làm hỏng hiệu quả hoạt động của những quỹ đang hoạt động tốt

- Rủi ro sai lệch của ETF trong danh mục đầu tư

- Sự tập trung vốn quá mức vào đầu tư thụ động có thể hạn chế các lựa chọn phân bổ đối với các tài sản có rủi ro cao hơn (đi kèm khả năng thu được lợi nhuận tốt hơn)

Rủi ro và sự đa dạng hoá của ETF

Bây giờ, hãy xem xét quá trình cân bằng rủi ro và lợi nhuận trong danh mục đầu tư của bạn. Đây là lúc cần phân bổ tài sản thông minh. Đa dạng hóa là yếu tố chính của bất kỳ chiến lược đầu tư thành công nào. ETF cung cấp đầu tư vào nhiều loại tài sản. Nó có thể làm giảm rủi ro đầu tư tổng thể, biến động và tối ưu hóa lợi nhuận.

Các nhà đầu tư trẻ, đặc biệt, thường được khuyên nên phân bổ một phần lớn hơn danh mục đầu tư của họ vào các quỹ chỉ số cổ phiếu để tối đa hóa lợi nhuận trong những năm trước khi nghỉ hưu. Tuy nhiên, tỷ trọng cổ phiếu cao này nên được cân bằng với các khoản đầu tư vào các lớp tài sản khác để đảm bảo danh mục đầu tư đa dạng hóa tốt. Một số lớp tài sản khác có thể cân nhắc bao gồm:

- Trái phiếu

- Hàng hóa

- Tài sản thay thế

Và ETF cung cấp tất cả những yếu tố kể trên. Mức độ rủi ro của cổ phiếu bao gồm trái phiếu, hàng hóa và các quỹ giao dịch trao đổi cụ thể theo ngành.

Khả năng chấp nhận rủi ro và thời gian đầu tư

Khả năng chấp nhận rủi ro và thời gian đầu tư là hai yếu tố quan trọng ảnh hưởng đến một chiến lược đầu tư ETF hiệu quả. Trong đó, khả năng chấp nhận rủi ro là sự sẵn lòng và khả năng xử lý những biến động và tổn thất có thể xảy ra về giá trị khoản đầu tư ETF của bạn. Khả năng chấp nhận rủi ro đối với các khoản đầu tư ETF được hình thành từ các yếu tố khác nhau như độ tuổi, mức độ chấp nhận rủi ro và số tiền đầu tư sẵn có. Mặt khác, khoảng thời gian đầu tư được tối đa hợp lý cho phép bạn chống chọi với những biến động của thị trường và gặt hái những phần thưởng từ hiệu suất dài hạn của các quỹ ETF đã chọn.

Tái cân bằng và điều chỉnh

Ngoài đa dạng hóa, hiểu rõ dung nạp rủi ro và thời gian đầu tư, việc thường xuyên rà soát danh mục đầu tư và điều chỉnh để duy trì tỷ trọng tài sản mong muốn cũng có thể rất quan trọng, đặc biệt nếu bạn là nhà đầu tư chuyên nghiệp. Quá trình này liên quan đến việc bán một số tài sản và mua tài sản khác để duy trì tỷ trọng tài sản mong muốn. Để xác định tỷ trọng tài sản lý tưởng, bạn cần thực hiện 8 bước sau:

- Thực hiện các nghiên cứu cần thiết về tâm lý thị trường tài chính

- Quan tâm đến các chỉ số, trái phiếu, ngành, lĩnh vực, hàng hóa hoặc kim loại quý cụ thể có liên quan đến sản phẩm đang đầu tư

- Hãy suy nghĩ và lập ra chiến lược cụ thể để đạt được những thứ bạn muốn có

- Phân tích và chọn quỹ ETFs phù hợp nhất để đạt được mục tiêu của bạn

- Tạo ngân sách thông minh cho đầu tư

- Xác định phân bổ mục tiêu

- Thiết lập khả năng chịu đựng sự biến động và kết quả danh mục đầu tư

- Có thể thực hiện mua hoặc bán ETF để đạt được sự phân bổ tài sản lý tưởng

Xin lưu ý rằng: Việc tái điều chỉnh danh mục đầu tư không phải là điều bắt buộc trong mọi trường hợp và các nhà đầu tư dài hạn có thể bỏ qua việc này.

Tái điều chỉnh danh mục thường diễn ra thường xuyên với định kỳ là sáu tháng một lần hoặc khi danh mục đầu tư lệch 5 điểm phần trăm trở lên so với phân bổ mục tiêu. Việc này nhằm đảm bảo chiến lược đầu tư của bạn luôn phù hợp với các mục tiêu tài chính. Một số nhà môi giới cung cấp cho nhà đầu tư những công cụ đặc biệt cho chiến lược thụ động của ETF, chẳng hạn như kế hoạch đầu tư ETF. Hãy nhớ rằng việc tái cân bằng cũng mang lại một số rủi ro nên có thể là một sai lầm nếu không được vận dụng đúng cách. Tài sản bạn sẽ bán và mua có thể kém hơn kết quả danh mục đầu tư trước đó của bạn.

Bạn cần tìm hiểu cách sản phẩm tài chính hoạt động và chấp nhận khả năng xảy ra mất mát về vốn.

Những sản phẩm này không phù hợp cho tất cả mọi khách hàng, do đó hãy đảm bảo rằng bạn đã hiểu đầy đủ các rủi ro trước khi thực hiện giao dịch.

![]()

Câu hỏi thường gặp về các chiến lược đầu tư ETFs

Câu hỏi thường gặp

Đầu tư vào ETF có phải là một chiến lược tốt hay không?

Hoàn toàn đúng, đầu tư vào ETFs là một chiến lược mang lại nhiều lợi ích dựa vào chi phí thấp, sự đa dạng hoá cao và khả năng tiếp cận với hàng trăm cổ phiếu từ nhiều công ty khác nhau góp mặt trong quỹ ETF đó. Đây là con đường đầu tư an toàn và lý tưởng cho người mới bắt đầu và cả nhà đầu tư lâu năm. Quỹ ETFs cho nhà đầu tư tiềm năng đầu tư lâu dài và đi kèm chi phí hợp lý hơn nhiều so với các quỹ tương hỗ. Bất kỳ quỹ tương hỗ nào cũng có thể đắt hơn nhiều so với việc đầu tư vào các quỹ ETF phổ biến và cũng có thể mang lại kết quả không chắc chắn.

Cần lưu ý CFD là công cụ tài chính phức tạp có sử dụng đòn bẩy (leverage), bên cạnh khả năng mang lại lợi nhuận đáng kể thì cũng đồng thời tăng khả năng thua lỗ cao. Do đó, giao dịch CFD không phù hợp với mọi nhà đầu tư, cần cân nhắc trước khi lựa chọn giao dịch.

Đầu tư vào ETF có nhược điểm gì không?

Không có lựa chọn đầu tư nào là hoàn toàn hoàn hảo, kể cả đầu tư ETFs. Bên cạnh những điểm mạnh, đầu tư vào các quỹ hoán đổi danh mục có một số nhược điểm như thu phí hoa hồng cho các giao dịch mua và bán, hay rủi ro thị trường tiềm ẩn có thể dẫn đến thất thoát cho nhà đầu tư. Ngoài ra, ETF cũng có thể đắt hơn việc đầu tư vào cổ phiếu riêng lẻ do có phí quản lý (TER). Các chỉ số ETF chắc chắn không “an toàn” như các chứng khoán được niêm yết và có thu nhập cố định như trái phiếu hoặc quỹ thu nhập cố định. Việc định giá bất kỳ ETF nào đều phụ thuộc vào tâm lý của nhà đầu tư - thứ vốn luôn thay đổi.

Cách vận hành của quỹ ETFs là như thế nào?

ETF (Exchange Traded Fund) là một loại quỹ đầu tư hoạt động tương tự như cổ phiếu, cung cấp cho nhà đầu tư một danh mục tài sản đa dạng và phù hợp với nhiều chiến lược đầu tư khác nhau. Điểm mạnh của ETF là chi phí nắm giữ thường thấp (TER).

Được thiết kế chủ yếu cho các nhà đầu tư dài hạn, ETF thường theo dõi hiệu suất của các chỉ số thị trường chứng khoán phổ biến (ví dụ như NASDAQ 100, S&P 500, DAX) hoặc hiệu suất của các nhóm ngành cụ thể (ví dụ như công nghệ, y tế, hàng tiêu dùng không thiết yếu).

Phân bổ tài sản là gì và tại sao nó lại quan trọng đối với đầu tư ETF?

Việc phân bổ tài sản là rất quan trọng trong đầu tư ETF vì nó giúp cân bằng rủi ro và lợi nhuận trong bất kỳ danh mục đầu tư nào. Việc phân bổ được thực hiện bằng cách phân chia các khoản đầu tư giữa các loại tài sản khác nhau dựa trên mức độ chấp nhận rủi ro, kiến thức và mục tiêu của nhà đầu tư. Việc này là rất quan trọng để tối ưu hóa chiến lược, tuy nhiên có hai điều quan trọng đi kèm cùng hành động này. Đầu tiên là quan điểm dài hạn về việc nắm giữ ETF của Warren Buffett - đôi khi, việc không hành động lại là chiến lược tốt hơn (và hiệu quả về thuế) tương tự như. Thứ hai là mọi nhà đầu tư đều mắc sai lầm. Dù là nhà đầu tư dày dặn kinh nghiệm nào cũng có thể mắc sai lầm. Điều quan trọng là học hỏi từ sai lầm đó và không để cảm xúc chi phối các quyết định đầu tư.

Làm sao để chọn một quỹ ETF tốt cho đầu tư?

Trên thực tế, không tồn tại khái niệm về quỹ ETF tốt nhất vì mọi kết quả trong tương lai của ETF đều là một biến số. Thay vào đó, chúng ta có thể thấy các quỹ ETF chất lượng cao và ổn định ở hiện tại và có thể xem chúng là một phần của tài chính cá nhân. Chi phí nắm giữ (TER) của quỹ ETF thường rất thấp và có thể mang lại kết quả vượt trội nhờ vào cổ phiếu tăng trưởng có xu hướng. Có thể nói loại tài sản này có thể là một phần của tài chính cá nhân. Nhưng hãy nhớ rằng, hiệu suất của ETF trên thị trường chứng khoán phụ thuộc vào kết quả của các công ty cơ bản. Thông tin thêm rằng không chỉ thị trường chứng khoán mà quỹ ETF về vàng cũng là một sản phẩm đầu tư rất phổ biến.

Bạn cần tìm hiểu cách sản phẩm tài chính hoạt động và chấp nhận khả năng xảy ra mất mát về vốn.

Những sản phẩm này không phù hợp cho tất cả mọi khách hàng, do đó hãy đảm bảo rằng bạn đã hiểu đầy đủ các rủi ro trước khi thực hiện giao dịch.

XTB cung cấp các sản phẩm phái sinh độc quyền. Giao dịch phái sinh có rủi ro về vốn đầu tư.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Mặc dù thị trường chứng khoán 2022 ảm đạm, thị trường ETF toàn cầu vẫn thu hút dòng vốn vào ròng 856 tỷ USD, đứng thứ hai sau mức 1,29 nghìn tỷ USD của năm 2021. Tỷ lệ tăng trưởng kép hàng năm (CAGR) trung bình 10 năm của tài sản do ETF/ETP quản lý đạt mức ấn tượng 16,8%.

Mặc dù thị trường chứng khoán 2022 ảm đạm, thị trường ETF toàn cầu vẫn thu hút dòng vốn vào ròng 856 tỷ USD, đứng thứ hai sau mức 1,29 nghìn tỷ USD của năm 2021. Tỷ lệ tăng trưởng kép hàng năm (CAGR) trung bình 10 năm của tài sản do ETF/ETP quản lý đạt mức ấn tượng 16,8%.

Các quỹ ETF dựa trên chỉ số chứng khoán lớn nhất thế giới là rất phổ biến, chẳng hạn như chỉ số S&P 500 của Mỹ. Biểu đồ trên phản ánh hiệu suất của nó (đường đen) từ năm 1990 đến 2023 cùng với mức lãi suất của Cục Dự trữ Liên bang (đường xanh). Như chúng ta có thể thấy, mối tương quan giữa mức lãi suất của Fed và hiệu suất thị trường chứng khoán không phải là rõ ràng và xác định.

Các quỹ ETF dựa trên chỉ số chứng khoán lớn nhất thế giới là rất phổ biến, chẳng hạn như chỉ số S&P 500 của Mỹ. Biểu đồ trên phản ánh hiệu suất của nó (đường đen) từ năm 1990 đến 2023 cùng với mức lãi suất của Cục Dự trữ Liên bang (đường xanh). Như chúng ta có thể thấy, mối tương quan giữa mức lãi suất của Fed và hiệu suất thị trường chứng khoán không phải là rõ ràng và xác định.