Mi a fundamentális elemzés?

A fundamentális elemzés azon a feltételezésen alapul, hogy minden instrumentumot helyesen kell értékelni. Ezért a befektetők folyamatosan egy egyszerű kérdésre próbálnak válaszolni: „van-e értelme az instrumentum árának?” A logika emögött világos – ha valami alulértékeltnek tűnik, a befektetőknek érdemes lehet megvenniük. Másrészt, ha egyes piacok továbbra is túlértékeltek, ésszerű lenne az „eladás” gombra kattintani.

A fundamentális feltételek folyamatosan változnak. Például, ha a vállalat a vártnál jobb eredményeket tesz közzé, a részvényárfolyam várhatóan emelkedni fog. Hasonlóképpen, ha az adott ország gazdasága fellendül, és a beérkező gazdasági adatok felülmúlják a várakozásokat, akkor várhatóan emelkedni fog a részvénypiaca és a valutája. Másrészt, ha bizonyos vállalatok vagy országok vártnál rosszabb adatai negatívan hatnak az instrumentumok áraira. Nyilvánvaló, hogy a fundamentális elemzés nem csak részvényekre, hanem különböző piacokra is alkalmazható. Valójában a fundamentumok óriási hatással vannak a különböző típusú piacokra, beleértve az indexeket, árucikkeket és devizákat is.

Hogyan reagálnak a piacok a fundamentális tényezőkre?

Fundamentumok és részvényindexek

A részvényindexek általában a makrogazdasági feltételektől, de az egyes indexeken belül tartott egyes részvények egyedi feltételeitől is függnek. Ezért a fundamentális kereskedők általában áttekintik a különböző gazdasági kiadványokat, amelyek azt mutatják, hogy az adott ország gazdasága hogyan teljesít. Ha a gazdaság bővül, a vállalatok magasabb profitot tudnak termelni. Ilyen forgatókönyv esetén a vállalatok és általánosan a gazdaság kilátásai javulnak, és a részvénypiacok várhatóan emelkedni fognak.

Másrészt a magas infláció negatívan hat a részvényindexekre. A magyarázat igen egyszerű – ha az árak túl gyorsan emelkednek, a központi bankok fontolóra vehetik a kamatemelést, a magasabb kamatok pedig azt jelentik, hogy a részvénybefektetéseknek több alternatívája van.

Fundamentumok és árucikkek

Ami az árucikkeket illeti, a fundamentális elemzés a kereslet és kínálat növekvő vagy csökkenő szintjén alapul. Ezért a kereskedők folyamatosan értékelik az egyes árucikkek iránti globális keresletet tükröző kulcsfontosságú jelentéseket, valamint a kínálatról vagy készletekről szóló jelentéseket. Az árucikkek árait meghatározó legfontosabb összefüggés két egyszerű képlettel ábrázolható:

- Kereslet > kínálat → áremelkedés

- Kereslet < kínálat → árcsökkenés

Egyes árucikkek kínálata szigorúan olyan tényezőktől függ, mint az időjárás, a termelési sztrájkok, a technológia vagy a kormányzati politika. Ami az olajpiacot illeti, a kínálatot az OPEC is befolyásolja. Ettől eltekintve a kereskedők figyelnek a készletekre vonatkozó adatokra is, amelyek a kereslet szintjére utalnak, például a készletek vártnál nagyobb mértékű növekedése gyengébb keresletet jelez, és negatívan hat az árucikk árára.

Azt is meg kell jegyezni, hogy a főbb nyersanyagok ára amerikai dollárban van meghatározva, és a nyersanyagárak általában csökkennek, amikor az USD erősödik. Ennek következtében az Egyesült Államok kamatlábai is nagy jelentőséggel bírnak a nyersanyagárak szempontjából, mivel a magasabb kamatlábak közepette a dollár várhatóan erősödni fog.

Fundamentumok és Forex

A devizapiacot különböző gazdasági jelentések befolyásolják. Általában két, könnyen felfogható forgatókönyv létezik, amelyek bemutatják, hogyan reagálnak a helyi valuták a gazdasági adatokra:

- foglalkoztatás növekedése → erős kiskereskedelmi forgalom → növekvő infláció → kamatemelés → pozitív a valutára nézve

- foglalkoztatottság csökkenése → gyenge kiskereskedelmi forgalom → csökkenő infláció → kamatlábak csökkentése → negatív a valutára nézve

Az első eset a gazdaság fellendülésével hozható összefüggésbe – ez végül magasabb kamatlábakhoz vezet, ami kedvező a valutára nézve.

A második eset lassabb gazdasági növekedéssel vagy akár recesszióval társulhat – ez alacsonyabb kamatlábakhoz vezethet, ami negatív a valuta számára.

Ne feledje, hogy a devizapiacon mindig egy valutát hasonlít össze egy másikkal. A Japánra vonatkozó gazdasági adatok jók lehetnek, de ha az Egyesült Államokra vonatkozó adatok még jobbak, akkor az amerikai dollár erősödhet a japán jennel szemben (USDJPY növekedés). Ezért érdemes megkeresnie a legerősebb és leggyengébb valutákat.

A legfontosabb gazdasági jelentések, amelyeket érdemes figyelni

- NFP (non-farm payrolls) – az Egyesült Államokbeli foglalkoztatottak száma az előző hónapra nézve – a vártnál magasabb adatot a deviza (ebben az esetben az USD) szempontjából pozitívnak vesszük. Nyilvánvalóan minden országnak megvan a maga foglalkoztatási jelentése.

- A Fed döntése – a kamatlábak emelését pozitívnak tekintjük a valuta (itt az USD) számára, míg a kamatlábak csökkentése negatívnak tekintendő.

- Inflációs jelentések – a vártnál magasabb infláció általában pozitívan hat a helyi valutára, mivel ez azt jelenti, hogy a központi bankok fontolóra vehetik a kamatlábak emelését.

- GDP-adatok – a gazdaság növekedésével a vállalatok magasabb profitot termelnek, és az emberek többet keresnek, ami potenciálisan emelkedő részvénypiaci indexekhez és erősebb valutához vezethet.

- Kiskereskedelmi forgalom – az erős kiskereskedelmi forgalom a gazdaság bővülésére utal, ami a vártnál jobb GDP-adatokhoz, és ezáltal erősebb valutához és emelkedő részvényárfolyamokhoz vezethet.

- Ipari termelés – az ipari szektor termelésének volumenváltozásáról nyújt információt, amely a GDP-jelentés részét képezi. Az erős ipari termelés pozitívan hat a valutára és a helyi részvénypiacra.

- Feldolgozóipari PMI – a vállalatok felmérési adatai. Általában az 50 feletti értéket pozitívnak tekintik a valuta és a részvénypiac számára, de a változás mértékére is érdemes lehet figyelni (a PMI emelkedése pozitívnak tekinthető).

- Szolgáltatói PMI – szintén a vállalatok felmérési adatainak egyike. A feldolgozóipari PMI-hez hasonlóan az 50 feletti értéket pozitívnak tekintik a valuta és a részvénypiac szempontjából, míg az 50 alatti értéket negatívnak. A változás mértéke is döntő fontosságú.

Példák a fundamentális elemzésen alapuló kereskedésre

1. példa: US100

Kiinduló helyzet: Egy kereskedő a vártnál jobb GDP-adatokra gyanakszik az Egyesült Államokból.

Reakció: Az amerikai indexek várhatóan emelkedni fognak a közzététel után.

Magyarázat: A befektetők optimizmusának jele a gazdaság kilátásaival kapcsolatban.

Egy kereskedő úgy dönt, hogy hosszú pozíciót nyit az US100-on – egy CFD-n, amely a 100 legnagyobb amerikai technológiai részvényt tükröző, szervezett piacon jegyzett indexre vonatkozik. A hosszú pozíció megnyitásához a kereskedőnek ki kell választania a megfelelő volument, és a grafikon bal felső sarkában található zöld gombra kell kattintania – az azonnali végrehajtás a leggyorsabb módja bármely kereskedés lebonyolításának. A zöld gomb mindig azt az árat mutatja, amelyen long pozíciót lehet felvenni.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Ahhoz, hogy az US100-on nyisson long pozíciót, kattintson a zöld gombra, amely a szerződés megvásárlását jelenti (a nyíllal jelölt terület egy beépített "Click & Trade" panel). Forrás: xStation5

2. példa: DE30

Kiinduló helyzet: Egy kereskedő arra gyanakszik, hogy a németországi foglalkoztatási adatok elmaradnak a várakozásoktól.

Reakció: A német tőzsdén jegyzett részvények várhatóan esni fognak.

Magyarázat: Aggodalmak a munkaerőpiaccal kapcsolatban, amely általában a gazdaság „formáját” tükrözi.

A kereskedő úgy dönt, hogy rövid pozíciót nyit a DE30-on – egy CFD-n, amely a 30 legnagyobb német részvényt tükröző indexre vonatkozik, amelyet a szervezett piacon jegyeznek. Ha a feltételezései helyesek, és a részvények a munkaerőpiaci adatok közzététele után esnek, a pozíció nyereséges lesz.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

A kereskedők közvetlenül az xStation 5 platform „Piac Figyelő” fülén keresztül nyithatnak rövid pozíciókat. Ehhez egyszerűen csak az „eladás” gombra kell kattintania. Alternatívaként fogadhat arra, hogy egyes indexek emelkedni fognak – ekkor csak a „vásárlás” gombra kell kattintania. Ezek a pozíciók pontosan egyformán működnek, ami azt jelenti, hogy a különböző pénzügyi instrumentumok felértékelődésére és leértékelődésére egyaránt fogadhat. Forrás: xStation5

3. példa: Olaj

Kiinduló helyzet: Egy kereskedő arra gyanakszik, hogy az amerikai olajkészletek a vártnál nagyobb mértékben emelkednek, ami gyengébb keresletet feltételez.

Reakció: Az árupiacoknak az ilyen jelenséget negatívan kell értékelniük az olajárakra nézve.

Magyarázat: A jelentés gyengébb keresletet jelentene az olaj iránt.

A kereskedő úgy dönt, hogy rövid pozíciót nyit az OIL.WTI-n, arra fogadva, hogy a WTI ára gyengülni fog.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Ahhoz, hogy shortolni tudjon az OIL.WTI-n, kattintson az „eladás” gombra, és így vegye fel a pozíciót. CFD-kereskedés során természetesen nem kell birtokolnia semmilyen mögöttes instrumentumot – Ön csak arra fogad, hogy az olajárak csökkenni fognak. Forrás: xStation5

4. példa: Arany

Kiinduló helyzet: A Federal Reserve a vártnál magasabb infláció közepette emelte a kamatlábakat.

Reakció: Az amerikai dollár erősödik és az arany ára csökken.

Magyarázat: Az Egyesült Államokban a magasabb kamatlábak és az erősebb dollár általában negatívan hat az arany (és más fontos árucikkek) árára.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

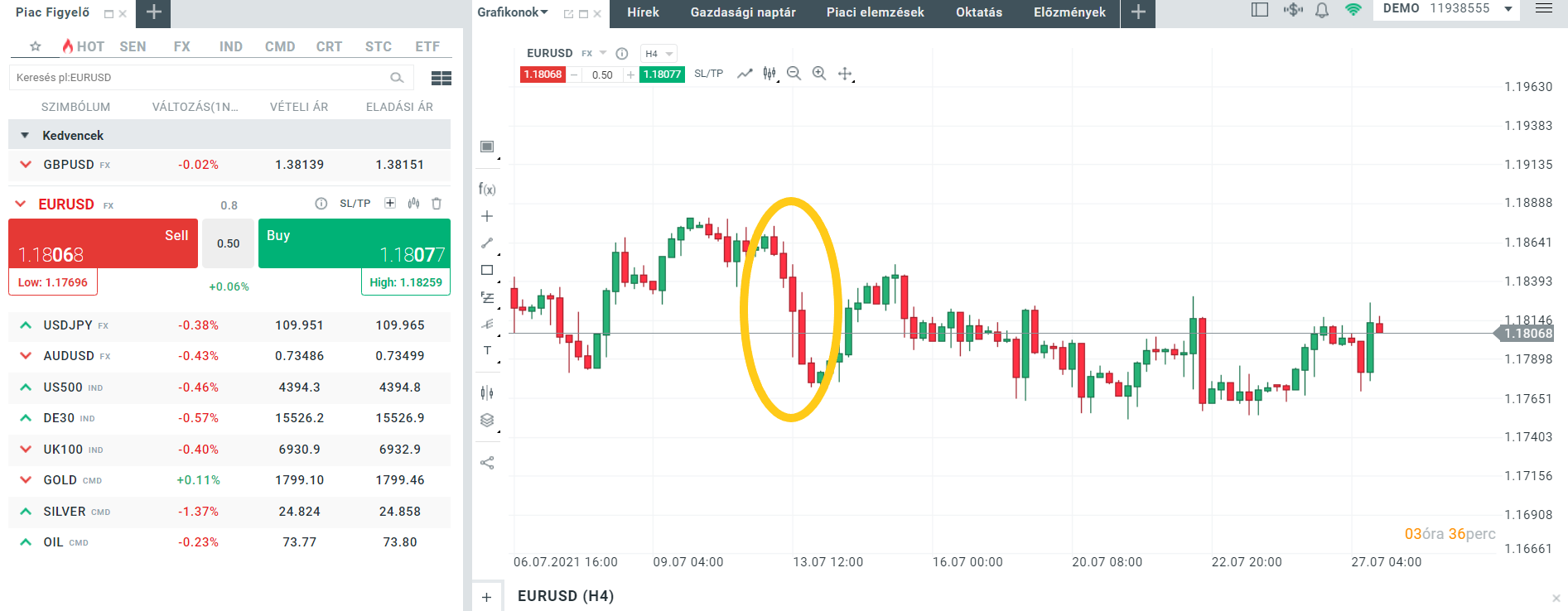

5. példa: EURUSD

Kiinduló helyzet: Az infláció az Egyesült Államokban 3%-ról 4%-ra emelkedik, miközben a piacok 3,5%-ra számítottak – az infláció a vártnál gyorsabb ütemben emelkedik.

Reakció: Az amerikai dollár erősödik, az EURUSD pedig 1,1880-ról 1,1830-ra csúszik.

Magyarázat: A magasabb infláció azt jelenti, hogy a Fed magasabb kamatlábakat fontolgathat – ez általában pozitívan hat a valutára (jelen esetben az USD-re).

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek. Forrás: xStation5

Összefoglaló

Összefoglalva, a piacok számos olyan gazdasági adatra reagálnak, amelyek óriási hatással vannak a fundamentumokra – és a fundamentumok meghatározó szerepet játszanak az instrumentumok árainak alakulásában. Ezért a kereskedők nagy figyelmet fordítanak a gazdasági naptárra, és megpróbálják kihasználni azokat a kereskedés során.

A fundamentális elemzés fontos, azonban ügyeljünk arra, hogy a döntéshozatali folyamatban sok tényezőt kell figyelembe venni, és ezek nem garantálják a konkrét piaci mozgást.

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.