L'investissement à long terme dans les ETF a été très rentable au cours des deux dernières décennies. Les fonds négociés en bourse offrent toujours aux investisseurs un grand nombre d'opportunités inégalées. L'histoire va-t-elle se répéter ? Quelles sont les nouvelles tendances qui se profilent à l'horizon ?

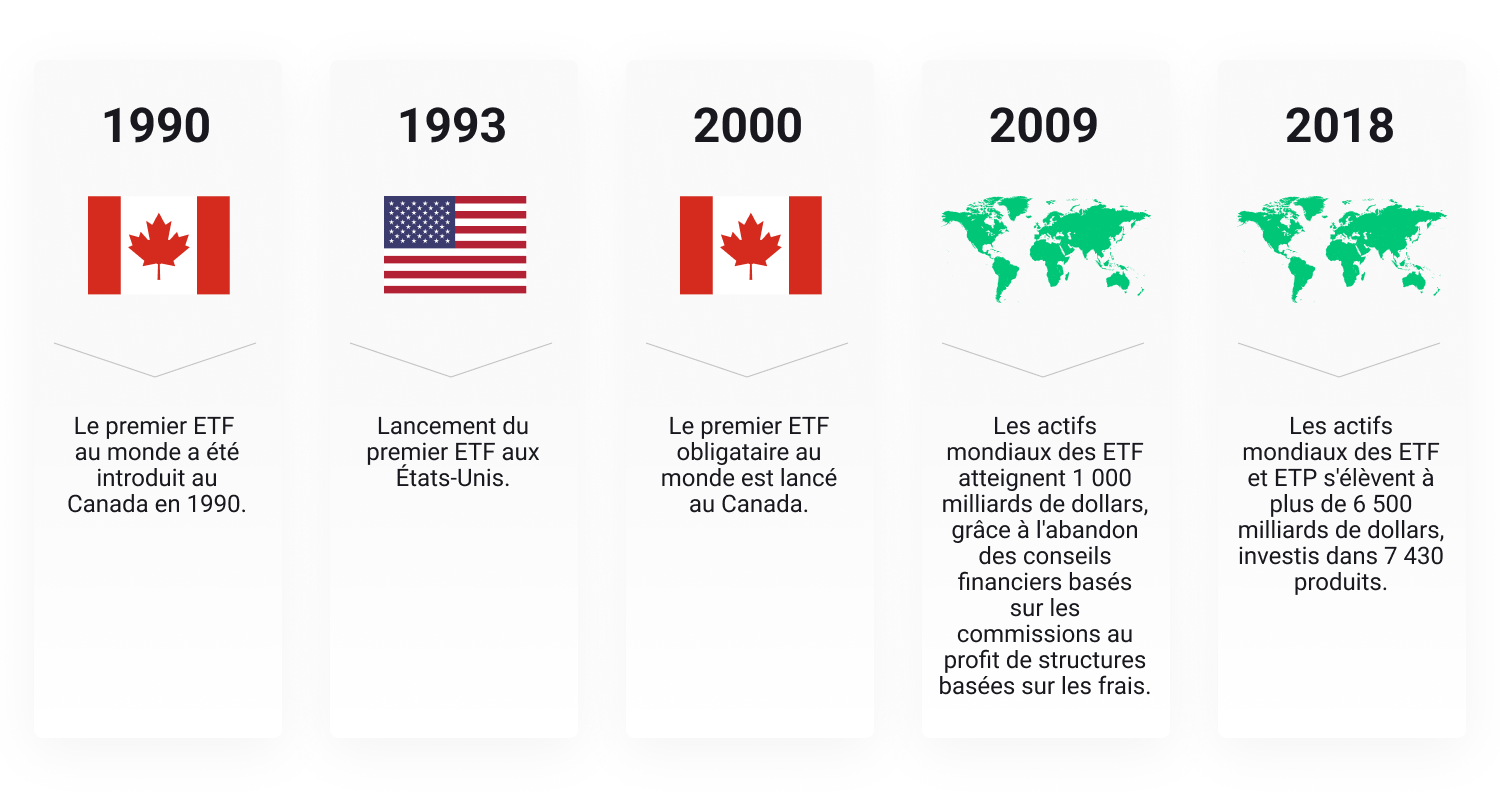

Les ETF ont gagné en popularité au cours des dernières décennies. Depuis la création du premier fonds indiciel en 1976 par John Bogle, de Vanguard, ils ont acquis une place permanente parmi les principales classes d'actifs mondiales. 14 ans plus tard, après la création du premier fonds indiciel Vanguard S&P 500, la Bourse de Toronto a introduit le premier fonds négocié en bourse. Aujourd'hui, grâce aux ETF, des millions d'investisseurs du monde entier ont la possibilité d'investir dans des catégories d'actifs bien définies. Le plus grand émetteur d'ETF, BlackRock (iShares), a enregistré des bénéfices d'un milliard de dollars, grâce à l'augmentation des entrées d'ETF. Des investissements diversifiés et simplifiés - possibles seuls, sans les coûts élevés des fonds communs de placement. L'exposition directe aux marchés mondiaux est aujourd'hui plus facile que jamais.

De nombreux investisseurs s'intéressent au potentiel des ETF, compte tenu de l'excellente performance à long terme du marché boursier américain. Indice des 500 plus grandes entreprises américaines cotées à la Bourse de New York, le S&P 500 a rapporté aux investisseurs 5 % de plus que les bons du Trésor à 10 ans sur le long terme (et en moyenne 10 % par an au cours des 100 dernières années). Cela s'explique à la fois par la réussite de la tendance économique et par la politique monétaire. Par conséquent, une quantité massive d'argent a alimenté le S&P 500, et les détenteurs à long terme d'un ETF ces dernières années n'ont pas eu le droit de se plaindre.

Les ETF ont contribué à "démocratiser" les marchés financiers en permettant à des millions de personnes d'accéder au marché boursier par le biais de fonds indiciels et de fonds qui suivent les actions des entreprises et les actifs de certains secteurs. Par exemple, les ETF de matières premières, de nouvelles technologies ou d'obligations. Dans l'article suivant, nous énumérerons 7 ETF populaires et soulignerons les avantages et les inconvénients de l'investissement dans les ETF. Ces actifs, associés à des plans d'investissement, peuvent vous aider considérablement à construire un portefeuille d'investissement à long terme. De quelle manière ? Nous allons le découvrir ci-dessous.

![]()

ETF - Avantages et inconvénients

![Chiffres d'échecs avec des graphiques en arrière-plan.]()

Les ETF ne garantissent pas le rendement des investissements. Le niveau de rendement d'un investissement dans un ETF est déterminé par la façon dont le marché évaluera ce qu'il détient dans son portefeuille (actions, obligations, etc.) ou par le comportement des prix des actifs qu'il suit (par exemple, les prix du gaz, de l'or, de l'argent, etc.) Ils présentent des avantages et des inconvénients, que nous décrivons ci-dessous afin d'aider les investisseurs potentiels à analyser leur potentiel et leurs risques. En voici quelques-uns.

Avantages

- Idéal pour les investisseurs à long terme qui préfèrent un style d'investissement passif

- Faible barrière à l'entrée, faibles frais (TER) et forte liquidité

- Risque limité et possibilité de diversification du portefeuill

- Volatilité moindre des fluctuations de la valeur des investissements

- Pour les investisseurs débutants et confirmés

- Possibilité d'investir dans un ensemble d'actifs tels que des indices, des obligations ou des matières premières

- L'investisseur peut être sûr que le fonds indiciel offre exactement la même performance que les indices boursiers, par exemple le S&P 500 ou le Nasdaq 100

Inconvénients

- Peut ne pas convenir aux traders et aux investisseurs à court terme qui préfèrent un style d'investissement agressif.

- Un risque plus faible est compensé par des rendements éventuellement plus faibles

- Le fonds négocié en bourse choisi par l'investisseur peut afficher des performances inférieures à celles des entreprises ou des indices les plus performants pendant les marchés haussiers.

- La diversification ne garantit pas le rendement et peut également entraîner des pertes

- Dans un portefeuille, quelques fonds négociés en bourse peuvent gâcher les performances de ceux qui se portent bien

- Risque de désalignement de l'ETF dans un portefeuille

- Une concentration excessive du capital dans des investissements passifs peut limiter les options d'allocation vers des actifs plus risqués (possibilité de rendements exceptionnels)

![Les ETF de fonds indiciels]()

Les ETF de fonds indiciels offrent généralement aux investisseurs la garantie qu'ils reproduiront exactement le rendement de l'instrument sous-jacent à long terme. Ici, nous pouvons voir le fonds iShares Core S&P UCITS, suivi par son indice S & P 500 Net Total Return. La performance de l'ETF iShares est encore meilleure, avec un rendement total de 204 % depuis 2013, contre 194 % pour le S&P 500 NTR. Source : Bloomberg Finance LP : Bloomberg Finance LP

Les ETF les plus populaires

![Vue des prix du graphique bleu et rouge.]()

Les fonds négociés en bourse (ETF) permettent aux investisseurs de s'exposer à presque toutes les catégories d'actifs :

- Indices boursiers (indices américains, indices européens, marchés émergents, etc.)

- ETF sectoriels sélectionnés (par exemple, nouvelles technologies, banques, biotechnologie, etc.)

- Investissements verts et ESG (énergies renouvelables, voitures électriques, etc.)

- Obligations (obligations d'entreprises à haut rendement, "treasuries" américaines à 10 ans)

- Énergie et matériaux (par exemple, fonds d'investissement de matières premières sur le gaz naturel, le cuivre)

- Métaux précieux (or, argent)

- FNB d'actions à dividendes (FNB modèles "distributifs")

Bon à savoir

- Le résultat de tout fonds négocié en bourse dépend étroitement de l'évolution future, généralement imprévisible à court terme, des marchés mondiaux et de l'économie

- À long terme, une économie mondiale forte devrait être considérée comme un moteur positif du marché boursier - une consommation en hausse signifie des bénéfices plus élevés pour les entreprises et la possibilité de dépasser les attentes des analystes.

- Les décisions des banques centrales peuvent affecter non seulement le marché boursier, mais surtout les obligations (et les ETF obligataires), mais aussi... les métaux précieux ou les matières premières énergétiques. N'oubliez pas de faire vos propres recherches et d'acquérir des connaissances financières, même si vous investissez de manière passive ;

- Un principe financier de base stipule que plus le risque est faible, plus le rendement potentiel de l'investissement est faible. Cette théorie implique également son contraire : en prenant un risque plus élevé, les investisseurs peuvent s'attendre à une récompense plus importante (mais il n'est pas dit qu'ils l'obtiendront un jour).

- Des informations détaillées sur chaque fonds négocié en bourse sont disponibles sur le site web de son émetteur. Dans le cas des ETF iShares, l'institution responsable de leur émission est BlackRock.

- Les investisseurs peuvent vendre des ETF quand ils le souhaitent, lorsque les bourses sont ouvertes.

Les ETF les plus populaires sont, par exemple, les suivants

- iShares Core MSCI World UCITS EUNL.DE - exposition diversifiée aux marchés boursiers des pays développés

- iShares S&P 500 UCITS SXR8.DE - actions des 500 plus grandes sociétés américaines, cotées sur le fonds indiciel S&P 500

- iShares Nasdaq 100 UCITS SXRV.DE - actions de l'indice Nasdaq 100 - indice des principales sociétés technologiques américaines

- iShares MSCI World SRI UCITS 2B7K.DE - portefeuille de sociétés ayant un indice ESG élevé

- iShares Core MSCI Europe UCITS IMAE.NL - les plus grandes sociétés boursières d'Europe

- iShares Core MSCI World EM IMI UCITS IS3N.DE - exposition plus large aux actions des marchés émergents

- iShares MSCI Asia EM UCITS CEBL.DE - Sociétés asiatiques (également chinoises)

Les fonds négociés en bourse énumérés ci-dessus sont certainement parmi les plus populaires, mais ils ne représentent qu'une fraction des centaines de fonds différents qui offrent une exposition diversifiée à différents segments du marché financier. Pour les investisseurs à long terme, le ratio de dépenses est très important, c'est pourquoi nous avons ajusté les ETF en fonction de cette information. Nous n'en citerons que quelques-uns ci-dessous :

iShares Core MSCI World

Destiné aux investisseurs à long terme, il peut constituer un cœur de portefeuille évaluant les opportunités de croissance à long terme dans les pays développés. Le MSCI World couvre 85% des actions cotées dans 23 économies, ce qui signifie une diversification géographique et une allocation entre chaque pays développé comme les Etats-Unis, le Canada, l'Allemagne, la Suisse ou le Royaume-Uni. Cet ETF a dans son portefeuille des sociétés bien développées avec des activités mondiales et fournit une grande exposition au marché américain.

- Objectif d'investissement : suivre la performance des actions des entreprises des pays développés

- Nombre d'exploitations : 1513

- TER (Total Expense Ratio) : 0,2%

- Politique de distribution : Accumulation

- 15 Principales actions détenues : Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan, Johnson & Johnson, Visa, Broadcom

- Secteurs : Technologie (22%), Finance (14,7%), Santé (12,7%), Industrie (10,7%), Consommation discrétionnaire (10,7%)

- Écart-type (3 ans) : 17,64% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 42,49% (au 30 septembre 2023)

- Note ESG : A

- Rééquilibrage : Trimestriel

iShares S&P 500 UCITS

L'ETF garantit une exposition à 500 sociétés américaines bien établies et cotées en bourse qui exercent souvent des activités à l'échelle mondiale. L'exposition à l'indice S&P 500 Net Total Return signifie que l'ETF reflète le rendement de l'indice S&P 500 plus les dividendes versés (impôt à la source) par les sociétés qui y figurent. La composition de l'indice S&P 500 évolue au fil du temps : certaines entreprises quittent l'indice et sont remplacées par de nouvelles entreprises qui y font leur entrée. Les ETF tiennent compte de ce fait et ne demandent pas à l'investisseur de gérer activement le portefeuille. En achetant un ETF, l'investisseur est assuré que ses cotations refléteront celles de l'indice S&P 500 - dans toutes les conditions économiques et à long terme.

- Objectif d'investissement : Suivre la performance de l'indice S&P 500 NTR (Net Total Return Index)

- Nombre d'exploitations : 503

- TER : 0,07 %.

- Politique de distribution : Accumulation

- 15 Principales actions détenues : Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan

- Secteurs : Technologie (28%), Santé (13,3%), Finance (12,6%), Consommation discrétionnaire (10,5%), Communication (9%)

- Écart-type (3 ans) : 17,85% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 57,98% (au 30 septembre 2023)

- Note ESG : A

- Rééquilibrage : Trimestriel

iShares Nasdaq 100 UCITS

Investir dans cet ETF signifie une large exposition aux secteurs américains des nouvelles technologies tels que les logiciels, le matériel, les semi-conducteurs, la publicité numérique et l'IA. En outre, les entreprises des secteurs de la biotechnologie, du commerce de détail et de gros ou des télécommunications constituent également l'indice de référence de l'investissement. Cet indice est dominé par des sociétés à grande et moyenne capitalisation. Il est connu comme l'indice de référence des sentiments technologiques mondiaux.

- Objectif d'investissement : suivre les performances des 100 plus grandes entreprises non financières cotées au Nasdaq.

- Nombre d'exploitations : 101

- TER : 0,33%

- Politique de distribution : Accumulation

- 15 actions les plus importantes : Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, Pepsico, Cisco, Comcast, AMD, Netflix

- Secteurs : Technologie (49%), Communication (16%), Consommation discrétionnaire (13,9%), Santé (7%), Consommation de base (6%)

- Écart-type (3 ans) : 22,49% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 97,15% (au 30 septembre 2023)

- Note ESG : A

- Rééquilibrage : Trimestriel

iShares MSCI World SRI UCITS

L'indice est composé de plusieurs centaines d'entreprises ayant des scores ESG (Environnement - Social - Gouvernance) très élevés (énergie propre, écologie, responsabilité sociale et gouvernance d'entreprise). L'indice examine les entreprises en fonction de leur exposition à l'industrie de la défense (y compris les armes nucléaires, les armes à feu conventionnelles controversées), à l'alcool, aux jeux d'argent ou aux organismes génétiquement modifiés. Des restrictions supplémentaires s'appliquent également aux énergies vertes et à la protection de l'environnement, grâce à des restrictions supplémentaires imposées aux entreprises des secteurs du charbon, des sables bitumineux, de la production d'électricité, du gaz et de l'extraction pétrolière. Ces restrictions sont particulièrement intéressantes pour les investisseurs qui accordent une grande importance aux investissements qui répondent avant tout à des critères éthiques et environnementaux.

- Objectif d'investissement : Suivre un indice composé d'entreprises de pays développés ayant une notation ESG élevée.

- Nombre d'exploitations : 415

- TER : 0,2%

- Politique de distribution : Accumulation

- 15 actions les plus importantes : Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, Pepsico, Coca Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global

- Secteurs : Finance (17%), Technologie (15%), Consommation discrétionnaire (15%), Santé (15%), Industrie (13%), Consommation de base (8%)

- Écart-type (3 ans) : 16,14% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 65,89% (au 30 septembre 2023)

- Notation ESG : AA

- Rééquilibrage : Trimestriel

iShares Core MSCI Europe

Cet ETF offre aux investisseurs une exposition plus large au marché boursier en investissant uniquement dans des actions européennes. En même temps, le nombre élevé d'actions diversifiées de sociétés de pays développés peut faire partie d'une vision à long terme de l'Europe en tant qu'acteur mondial important dans les domaines de la finance (banque suisse - UBS), de l'industrie (automobile - Volkswagen, BMW, Porsche ou Mercedes), de la consommation discrétionnaire (Nestlé), des soins de santé (NovoNordisk) et des marques de luxe (LVMH).

- Objectif d'investissement : L'ETF suit la performance des plus grandes sociétés cotées des pays européens uniquement.

- Nombre d'exploitations : 428

- TER : 0,12%

- Politique de distribution : Distribution (dividendes payables semestriellement)

- 15 actions les plus importantes : Nestlé, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens

- Secteurs : Finance (17%), Industrie (16%), Santé (15%), Consommation de base (11%), Consommation discrétionnaire (11%), Matériaux (7%)

- Écart-type (3 ans) : 15,59% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 34,9% (au 30 septembre 2023)

- Notation ESG : AA

- Rééquilibrage : Trimestriel

iShares MSCI Asia EM

Ce fonds ETF offre à l'investisseur une exposition diversifiée aux actions asiatiques, ainsi qu'aux actions indiennes ou vietnamiennes, dont le potentiel de croissance pourrait être encore plus élevé que celui de la Chine en raison de la croissance démographique et du grand nombre d'entreprises technologiques prospères.

- Objectif d'investissement : Suivre la performance d'une sélection de sociétés "asiatiques uniquement" issues d'économies émergentes sélectionnées (MSCI EM Asia Index Net Total Return).

- Nombre d'exploitations : 642

- TER : 0,18%

- Politique de distribution : Accumulation

- 15 plus grandes actions : China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO

- Secteurs : Technologie (24%), Finance (23%), Consommation discrétionnaire (15%), Communication (10%), Industrie (5%)

- Écart-type (3 ans) : 19,64% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 3,38% (au 30 septembre 2023)

- Note ESG : BBB

- Rééquilibrage : Trimestriel

iShares Core MSCI World EM IMI

L'accès aux marchés émergents peut être limité pour certains investisseurs, mais l'indice iShares Core MSCI World EM IMI est là pour résoudre ce "problème". L'indice offre une exposition à plus de 2 800 entreprises de pays tels que la Chine, le Brésil, l'Inde ou même le Viêt Nam. Ainsi, les investisseurs ne passeront pas à côté du potentiel de croissance caché des petites entreprises en dehors des économies développées. Cet ETF peut être plus risqué en raison du nombre plus élevé de petits pays, issus de marchés "exotiques", mais il peut néanmoins constituer un noyau très important d'un portefeuille mondial diversifié.

- Objectif d'investissement : Suivre un indice composé de grandes, moyennes et petites entreprises des marchés émergents.

- Nombre d'exploitations : 3186

- TER : 0,18%

- Politique de distribution : Accumulation

- 15 Plus grandes actions : Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Icici Bank, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy

- Secteurs : Technologie (20%), Finance (20%), Consommation discrétionnaire (13%), Communication (8%), Matériaux (8%)

- 15 Principales actions : Taiwan Semiconductors, Tencent Holdings, Samsung,

- Écart-type (3 ans) : 17,49% (au 30 septembre 2023)

- Rendement cumulé (5 ans) : 6,44% (au 30 septembre 2023)

- Note ESG : BBB

- Rééquilibrage : Trimestriel

*En utilisant le iShares Nasdaq 100 UCITS ETF comme exemple, un coût TER de 0,33% signifie qu'après un investissement de 10 000 $, les frais de la première année seront de 33 $. Le Total Expense Ratio (TER) se compose principalement des frais de gestion et d'autres dépenses telles que les frais de fiducie, de garde, d'enregistrement et d'autres frais d'exploitation. Les données prouvées ci-dessus peuvent changer dans le temps - les informations sont prouvées en moyenne au 9 octobre 2023.

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 69% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."