![]()

Un ETF (ou Exchange-Traded-Fund) est un fonds négocié en bourse. Il s’agit d’un fonds d’investissement conçu pour acquérir des actifs bien définis pour le compte d’actionnaires. Ces actifs peuvent être des actions de sociétés minières aurifères sélectionnées et cotées en bourse ou des lingots d’or physiques (ETF or physique). Les investisseurs peuvent acquérir les deux : des ETF or standards tels que iShares Physical Gold ou des actions ETF or, constituant en général un investissement diversifié dans le secteur minier. Mais pourquoi les investisseurs choisissent-ils d’investir dans l’or, et plus particulièrement dans ses producteurs ?

Investir dans les ETF de minerai d’or

La raison principale de tout investissement est la perspective de résultats positifs dans un avenir proche ou plus lointain. Les sociétés d’extraction d’or connaissent un regain d’intérêt lorsque les prix de l’or s’envolent. En d’autres termes, la performance des actions ETF or est étroitement liée au prix de l’or. Nous pouvons en conclure que les principaux éléments catalyseurs d’une demande accrue et de meilleures conditions pour les sociétés d’extraction de l’or sont :

- Le risque de récession, quand les prix de l’or augmentent et que le minerai est considéré comme une valeur refuge

- La baisse des taux d’intérêt et un dollar américain plus faible

- Des acquisitions et coûts opérationnels plus bas

En matière d’or, des cours « spot » (prix au comptant) plus élevés sont favorables au mode de fonctionnement de toute société minière. On peut comparer cela à un effet de levier sur les marges et revenus, de sorte que la valorisation des sociétés d’extraction de l’or est plus élevée lorsque la demande en or est forte, ce qui fait grimper les prix. Bien entendu, toutes ces compagnies d’extraction sont différentes et présentent des risques opérationnels (géopolitiques, logistiques, etc.), conseils d’administration et actionnaires qui leur sont propres.

- Investir dans l’or sous la forme d’actions ETF or signifie que tout investisseur peut choisir de diversifier son portefeuille de sociétés minières sans s’exposer aux risques que représente un investissement dans une seule entreprise (notons qu’un investissement, quel qu’il soit, représente toujours un risque).

- Lorsque le prix de l’or est plus élevé, les actions des entreprises connectées au secteur aurifère réagissent de manière positive. Que les résultats des entreprises se trouvent en dessous ou au-dessus du seuil de référence, les ETF « garantissent » des résultats « moyens » (en fonction de l’exposition aux actions) pour tout investissement dans les sociétés d’extraction de l’or.

- Toutes les actions ETF or ne concernent pas le même portefeuille de sociétés minières et n’ont donc pas le même poids. Les performances de chaque ETF or peuvent s’en trouver affectées (en fonction de la « qualité » du portefeuille).

- Lorsque le prix de l’or est bas et que la demande est faible, les actions de sociétés minières peuvent être sous-évaluées et déprimées. Certaines entreprises, qui ont recours à un endettement important pour fonctionner, peuvent même faire faillite. Grâce à la diversification, investir dans l’or grâce à des ETF limite les risques liés à l’investissement dans une seule société.

Souvenez-vous qu’il est essentiel d’effectuer des recherches avant d’investir, et ce, quel que soit l’ETF. Le site officiel consacré propose des informations détaillées sur l’ETF de votre choix, vous permettant de faire des recherches sur sa structure, son portefeuille et son historique de performance. Investir dans les mines d’or signifie généralement qu’en période de faiblesse des cours de l’or, votre investissement perdra beaucoup plus de valeur que le cours de l’or au comptant (spot prices). En revanche, lorsque le marché est haussier, investir dans les sociétés peut générer des résultats inégalés par rapport à l’or au comptant. Le problème est que, pour générer un profit sur un marché haussier des mineurs d’or, il faut généralement accumuler ces actions en période difficile, puis attendre que les cours remontent. Une telle stratégie comporte un gros risque de perte.

Exemples d’actions ETF sur l’or :

- VanEck Vectors Gold Miners UCITS ETF (GDX.UK)

- VanEck Vectors Junior Gold Miners ETF (GDXJ.UK)

- iShares Gold Producers UCITS ETF (IAUP.UK)

Important : Les traders qui ne souhaitent pas investir sur le long terme et cherchent des instruments financiers plus risqués que les ETF sur les mineurs d’or (qui sont très volatils en raison du caractère spéculatif de l’extraction d’or) peuvent choisir des Contrats pour la Différence. Il s’agit d’instruments complètement différents, que l’on qualifie de produits dérivés, s’adressant principalement aux spéculateurs actifs qui souhaitent comprendre et utiliser les risques de l’effet de levier financier.

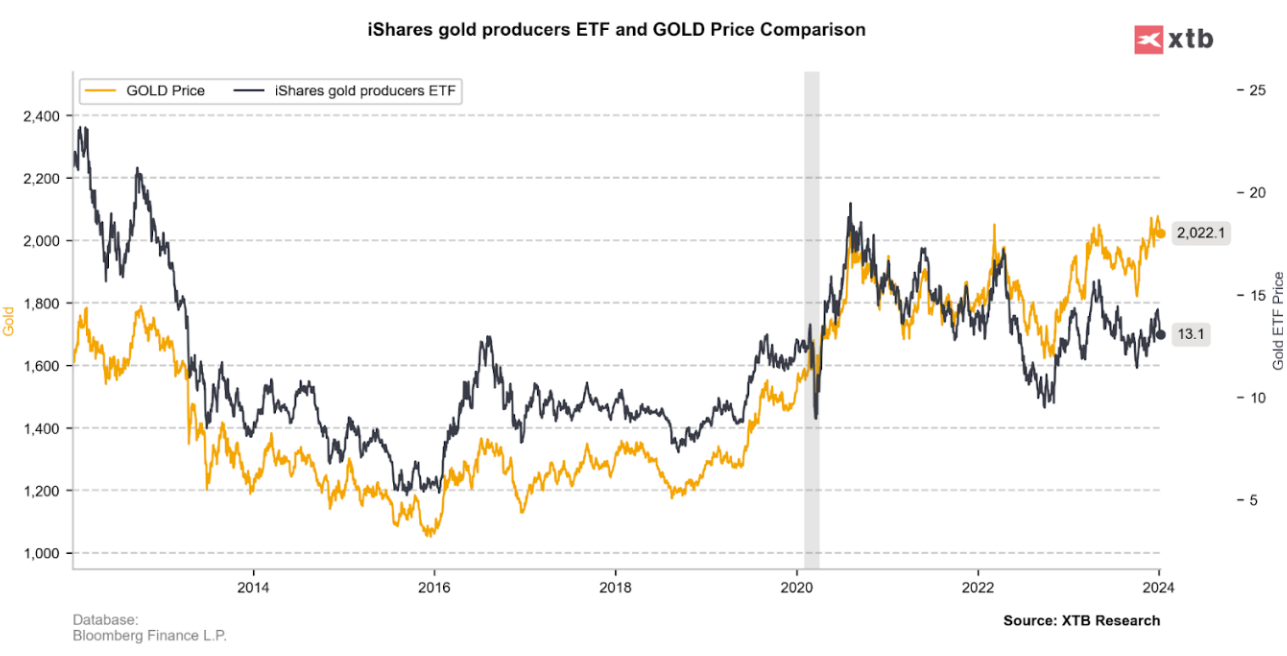

![]() Comparaison de l’ETF iShares gold producers IAUP.UK avec les prix de l’or. Après la crise du Covid-19 en 2020, les deux font état de très bonnes performances, mais l’ETF s’est montré beaucoup plus vulnérable que l’or lors de l’effondrement des actions. Source : XTB Research

Comparaison de l’ETF iShares gold producers IAUP.UK avec les prix de l’or. Après la crise du Covid-19 en 2020, les deux font état de très bonnes performances, mais l’ETF s’est montré beaucoup plus vulnérable que l’or lors de l’effondrement des actions. Source : XTB Research

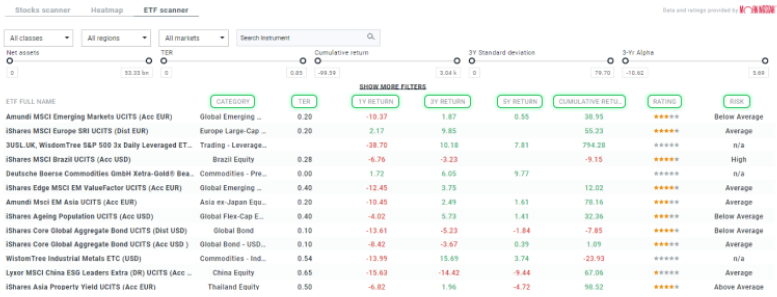

Scanner ETF sur la plateforme XTB

Les titulaires d’un compte d’investissement sur XTB ont accès au « scanner ETF » de la plateforme. Ce dernier est basé sur les données partagées de la célèbre plateforme Morningstar. Grâce à cet outil, vous disposez d’une aide précieuse pour effectuer vos recherches sur les ETF, ainsi que vos analyses de marché. Ce scanner ETF peut vous faciliter la sélection, l’analyse et la recherche d’ETF pour investir dans l’or de manière plus éclairée. Parmi les facteurs pris en compte, vous retrouverez :

- Le niveau de risque

- La notation de Morningstar

- Le rendement cumulé

- Les actifs nets

- Le TER (ou TFE, Total des Frais sur Encours)

- Le rendement à 1 an / 3 ans / 5 ans

- L’alpha et écart-type sur 3 ans

![]() Source : xStation5

Source : xStation5

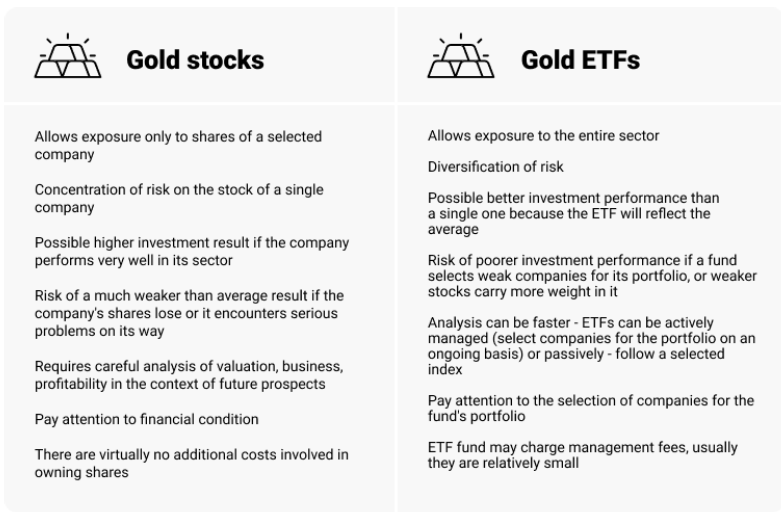

Actions sur l’or vs ETF or

![]()

Acheter des actions de sociétés cotées en bourse est très différent de l’achat d’un ETF, qui permet d’acheter des actions de sociétés spécifiques. Voici quelques-unes des différences les plus importantes :

![]()

Pour investir dans l’or au moyen d’actions ETF, vous devez avant tout passer avec succès le processus de vérification. Un compte d’investissement réel peut alors être ouvert en vous rendant sur la page principale et en renseignant les informations demandées : https://www.xtb.com/fr/compte-reel

Après avoir fourni les documents requis, le processus de vérification demande généralement 1 à 2 jours. Une fois le compte ouvert avec succès, vous pouvez utiliser la plateforme de trading XTB. Les investisseurs peuvent acheter des actions de sociétés d’extraction d’or et de métaux précieux sous forme d’ETF.

La plateforme de trading est disponible en version navigateur, mobile et desktop. Avant de vous lancer dans son utilisation et d’investir dans l’or, vous pouvez ouvrir un compte DEMO. Nous vous recommandons également de consulter nos articles sur le compte DEMO. Et vous pouvez découvrir la plateforme de trading XTB ici.

- Une fois que vous aurez ouvert votre compte et que vous vous serez connecté à la plateforme, vous trouverez un panneau de recherche dans le coin supérieur gauche, dans l’espace « Analyse ». Vous pouvez y saisir les noms complets et abrégés des sociétés dont vous souhaitez acquérir des actions et vérifier leur numéro d’identification (ticker).

![]()

Vous avez trouvé la société que vous cherchiez ? Cliquez sur son nom et vous verrez apparaître une fenêtre où vous pourrez voir, entre autres, l’évolution du cours de l’action durant la session, ainsi que le prix BID (prix de vente, sur la gauche) et le prix ASK (prix d’achat, à droite). La différence entre ces deux prix apparaît lorsque la liquidité est plus faible. C’est ce qu’on appelle le « Spread ».

Ensuite, pour ouvrir une position, vous choisissez le nombre d’actions (l’emplacement dédié se trouve entre les deux prix BID/ASK, comme illustré ci-dessous, où vous pouvez voir que le nombre d’actions est de 2). En cliquant sur le symbole plus, au-dessus du prix ASK, vous pouvez entrer dans « Ouvrir un Ticket » et ouvrir une fenêtre plus détaillée.

![]() Source : XTB Platform

Source : XTB Platform

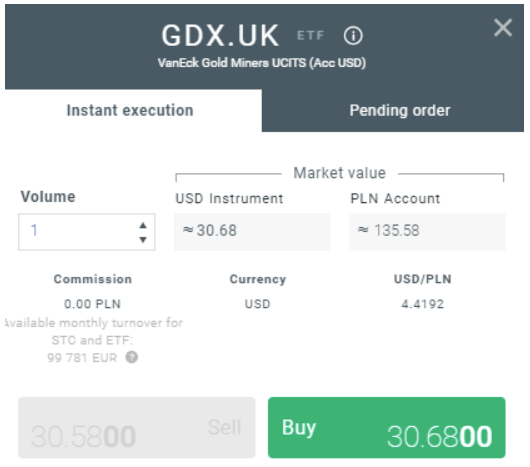

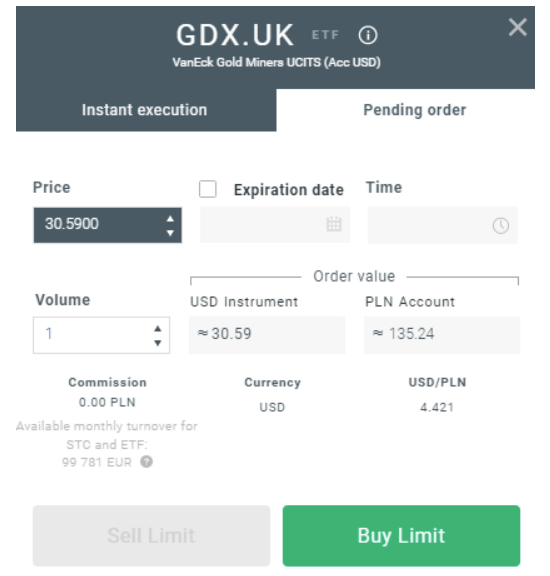

Une fois dans « Ouvrir un Ticket », une image plus détaillée apparaît. Vous y trouverez à la fois des informations sur les activités de trading effectuées jusqu’à maintenant, le taux de change F/X le cas échéant, et la valeur de l’ordre exprimée en devises. En plus de la fenêtre « Exécution Instantanée » affichée ci-dessus, vous pourrez passer un ordre en attente dans la fenêtre « Ordre en attente », que nous vous présentons ci-dessous.

![]() Source : XTB Platform

Source : XTB Platform

Découvrez ce qu’il faut savoir sur les les ordres en attente.

Contrats pour la Différence ETF or

![]() Les investisseurs ont tendance à choisir des ETF « classiques », mais les spéculateurs négocient souvent des contrats à terme sur le prix de l’or. Ils peuvent aussi être intéressés par le trading de produits dérivés plus risqués, comme les Contrats pour la Difference sur ETF or, ou encore les Contrats pour la Différence sur des sociétés minières. Ces instruments comportent un risque d’investissement et une volatilité considérables, ce qui peut amener une position avec un petit niveau de marge (Margin Level) à être clôturée automatiquement par un mécanisme de Stop Out si le cours de l’action ne suit pas la direction de la transaction.

Les investisseurs ont tendance à choisir des ETF « classiques », mais les spéculateurs négocient souvent des contrats à terme sur le prix de l’or. Ils peuvent aussi être intéressés par le trading de produits dérivés plus risqués, comme les Contrats pour la Difference sur ETF or, ou encore les Contrats pour la Différence sur des sociétés minières. Ces instruments comportent un risque d’investissement et une volatilité considérables, ce qui peut amener une position avec un petit niveau de marge (Margin Level) à être clôturée automatiquement par un mécanisme de Stop Out si le cours de l’action ne suit pas la direction de la transaction.

Les traders qui emploient des Contrats pour la Différence sur des actions d’entreprise ont deux possibilités. Ils peuvent notamment parier sur l’effondrement du cours de l’action en prenant des positions courtes (SELL ou Vente), ce qui est impossible dans le cadre d’un investissement traditionnel dans des actions ou des ETF.

- Position BUY (Achat) - Grâce à cette position, les traders peuvent parier sur des hausses et enregistrer des bénéfices quand les cours des actions grimpent.

- Position SELL (Vente) - En utilisant cette position, les traders parient sur des baisses et peuvent enregistrer des bénéfices lorsque le cours des actions s’effondre.

Les Contrats pour la Différence sur ETF sont indiqués par la mention « CFD » sur la plateforme XTB. Ainsi, les investisseurs ou traders peuvent aisément distinguer les contrats des actions réelles.

Les instruments de Contrat pour la Différence font appel à un effet de levier financier, ce qui augmente le risque de l’investissement. Les Contrats pour la Différence « suivent » le cours de l’ETF sélectionné en temps réel, par exemple VanEck Vectors Junior Gold Miners (GDXJ.US) ou Market Vectors Gold Miners (GDX.US).

Cet effet de levier permet aux traders de gagner davantage quand les cours vont dans le sens de leurs prévisions… mais leur fait perdre beaucoup plus lorsqu’ils se trompent. En raison du risque d’investissement et de la complexité du trading de Contrats pour la Différence, nous vous encourageons à lire nos articles consacrés aux instruments de Contrat pour la Différence avant d’envisager ce type de trading d’or :

Qu’est-ce que le trading sur CFD ?

Pourquoi choisir le CFD GOLD ?

![]()

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 69% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."

Comparaison de l’ETF iShares gold producers IAUP.UK avec les prix de l’or. Après la crise du Covid-19 en 2020, les deux font état de très bonnes performances, mais l’ETF s’est montré beaucoup plus vulnérable que l’or lors de l’effondrement des actions. Source : XTB Research

Comparaison de l’ETF iShares gold producers IAUP.UK avec les prix de l’or. Après la crise du Covid-19 en 2020, les deux font état de très bonnes performances, mais l’ETF s’est montré beaucoup plus vulnérable que l’or lors de l’effondrement des actions. Source : XTB Research Source : xStation5

Source : xStation5

Source : XTB Platform

Source : XTB Platform Source : XTB Platform

Source : XTB Platform Les investisseurs ont tendance à choisir des ETF « classiques », mais les spéculateurs négocient souvent des contrats à terme sur le prix de l’or. Ils peuvent aussi être intéressés par le trading de produits dérivés plus risqués, comme les Contrats pour la Difference sur ETF or, ou encore les Contrats pour la Différence sur des sociétés minières. Ces instruments comportent un risque d’investissement et une volatilité considérables, ce qui peut amener une position avec un petit niveau de marge (Margin Level) à être clôturée automatiquement par un mécanisme de Stop Out si le cours de l’action ne suit pas la direction de la transaction.

Les investisseurs ont tendance à choisir des ETF « classiques », mais les spéculateurs négocient souvent des contrats à terme sur le prix de l’or. Ils peuvent aussi être intéressés par le trading de produits dérivés plus risqués, comme les Contrats pour la Difference sur ETF or, ou encore les Contrats pour la Différence sur des sociétés minières. Ces instruments comportent un risque d’investissement et une volatilité considérables, ce qui peut amener une position avec un petit niveau de marge (Margin Level) à être clôturée automatiquement par un mécanisme de Stop Out si le cours de l’action ne suit pas la direction de la transaction.