À quoi servent les indicateurs techniques en trading ?

Les indicateurs techniques sont des outils indissociables du trading pour analyser les tendances et identifier les points d'entrée ou de sortie. Ils sont utilisés pour mieux comprendre le marché et prendre des décisions stratégiques.

Grâce à ces outils, les traders peuvent évaluer la volatilité en trading, déterminer les moments opportuns pour entrer ou sortir d'une position.

Les indicateurs techniques les plus courants en trading

Les indicateurs techniques les plus courants en trading incluent les moyennes mobiles, le RSI, les Bandes de Bollinger, le MACD et l’oscillateur stochastique.

Moyenne Mobile (SMA & EMA)

La Moyenne Mobile Simple (SMA) calcule la moyenne des prix d'un actif sur un laps de temps donné. Elle lisse les fluctuations et permet d’identifier les tendances à long terme en éliminant les variations à court terme afin d’offrir une vision plus stable du marché.

La Moyenne Mobile Exponentielle (EMA) met plus l'accent sur les prix récents, ce qui lui confère une plus grande réactivité aux mouvements actuels. Cela la rend particulièrement utile pour ceux qui cherchent à capter les changements de tendance plus rapidement.

Les moyennes mobiles en trading représentent une solution efficace pour analyser les tendances et anticiper les points de retournement. Leur utilisation est cruciale dans la gestion de la volatilité.

Le conseil de l’expert : utilisez la SMA pour analyser les tendances à long terme, tandis que l'EMA est plus efficace pour capter les mouvements à court terme.

Pour optimiser vos décisions, combinez-les : par exemple, un croisement haussier de l'EMA au-dessus de la SMA peut signaler une opportunité d'achat.

N’oubliez pas de toujours faire preuve de vigilance, particulièrement quant à l’éventualité de faux signaux en temps de faible volatilité.

Relative Strength Index (RSI)

Le Relative Strength Index (RSI) est un oscillateur technique qui mesure la vitesse et l'amplitude des mouvements de prix pour évaluer les conditions de surachat ou de survente d'un actif. Il est calculé sur une échelle de 0 à 100, avec des seuils clés à 70 et 30.

Bon à savoir : un RSI supérieur à 70 indique que l'actif pourrait être suracheté, suggérant une correction potentielle à venir. Inversement, un RSI en dessous de 30 signale une condition de survente, indiquant une possible reprise du marché.

Bandes de Bollinger

Les Bandes de Bollinger sont des options prisées pour mesurer la volatilité du marché et identifier les variations potentielles des cours.

L’indicateur se composé de trois éléments : une SMA centrale et deux bandes, supérieure et inférieure, situées à deux écarts-types de la SMA.

- Lorsque les bandes s'écartent, cela reflète une volatilité accrue, souvent annonciatrice de mouvements de marché significatifs.

- À l'inverse, un resserrement suggère une diminution de la volatilité, potentiellement suivie d'une rupture de tendance.

Les traders utilisent Bollinger pour identifier les zones de surachat ou de survente et anticiper les retournements de tendance. Cet outil est particulièrement utile dans les conditions de marché dynamiques et imprévisibles.

Le conseil de l’expert : combinez cet outil avec un autre indicateur, tel que le RSI, pour mieux évaluer la force des retournements.

Un resserrement des bandes suivi d'une cassure, associé à un RSI en surachat ou survente, renforce la fiabilité du signal. Par ailleurs, évitez d'utiliser cet indicateur seul dans les marchés non directionnels car l’outil peut générer des interprétations faussées dans des phases de consolidation.

MACD (Moving Average Convergence Divergence)

Le MACD (Moving Average Convergence Divergence) est un indicateur technique qui mesure la différence entre deux moyennes mobiles exponentielles (EMA) : une EMA rapide (généralement 12 périodes) et une EMA lente (généralement 26 périodes).

Il vise à identifier les changements de momentum en analysant les croisements de ces moyennes mobiles. Il est particulièrement efficace pour détecter les retournements de tendance.

Il est composé de trois éléments clés :

- La ligne MACD, qui représente la différence entre les deux EMA.

- La ligne de signal, qui est une EMA appliquée à la ligne MACD, utilisée pour générer des indications d'achat et de vente.

- L'histogramme, qui montre l'écart entre les deux lignes pour fournir une visualisation claire de la force et de la direction du momentum.

Un croisement haussier au-dessus de la ligne de signal indique un potentiel achat, tandis qu'un croisement baissier peut signaler une vente. L'histogramme, quant à lui, aide à visualiser l'accélération ou le ralentissement du momentum.

Oscillateur stochastique

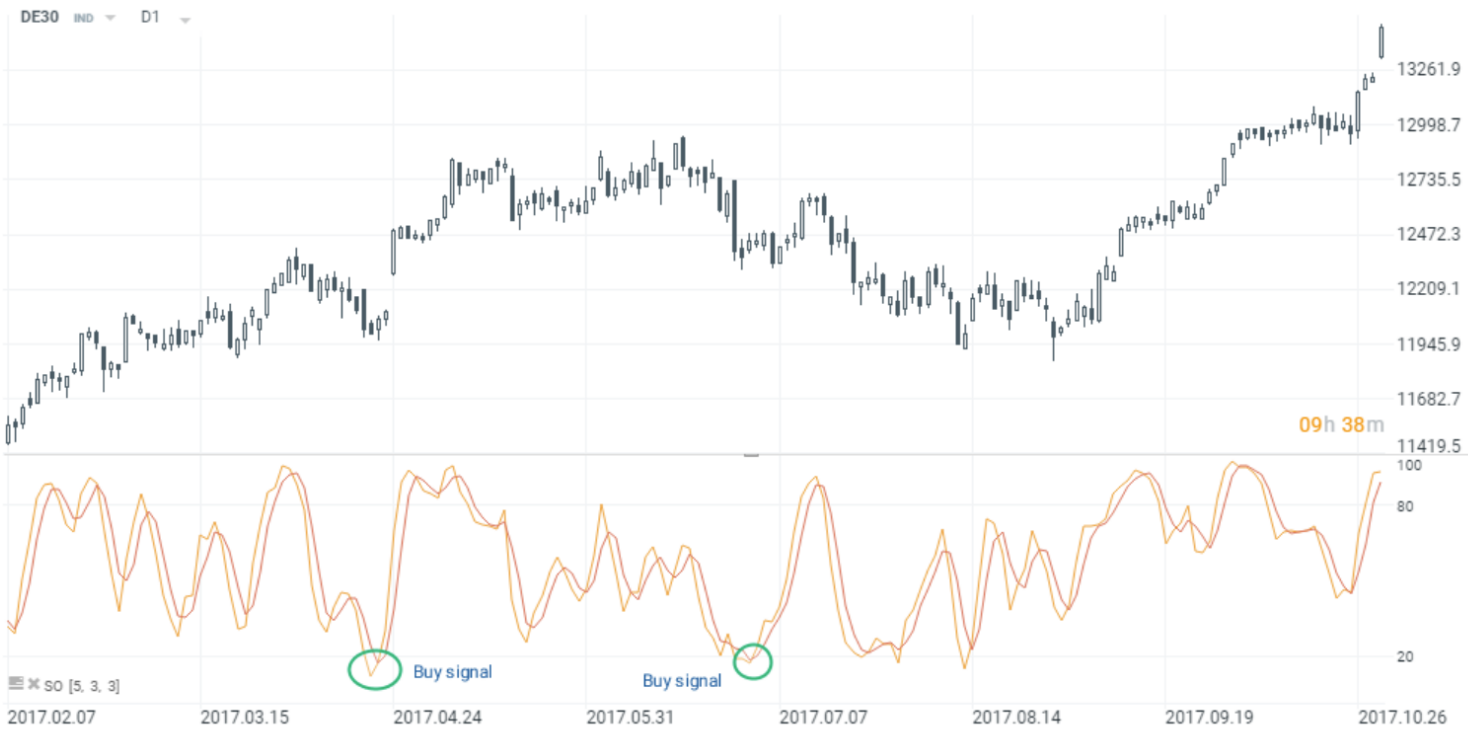

L'oscillateur stochastique en trading est un indicateur technique qui oscille entre 0 et 100, mesurant la dynamique du marché en comparant le prix actuel d'un actif à ses niveaux les plus hauts et les plus bas sur une période rétrospective.

En règle générale, ce retour en arrière est de 14 périodes ; 14 semaines sur un graphique hebdomadaire et 14 heures sur un graphique horaire.

Lorsqu’il est proche de zéro, cela signifie que le cours se négocie près de son plus bas niveau sur la période de rétrospection. Alternativement, un indicateur proche de 100 indique que le prix est proche de son plus haut.

Au-delà de 50, le prix se situe dans la partie supérieure de la période observée ; en dessous de 50, il se trouve dans la moitié inférieure.

Le calcul peut être complexe à appréhender mais son intégration dans la plupart des plateformes permet de se concentrer sur son utilisation pratique.

Un titre est considéré comme suracheté lorsque le stochastique est supérieur à 80 et survendu lorsqu’il est inférieur à 20.

![]()

Cependant, ces étiquettes peuvent parfois prêter à confusion : le surachat ne signifie pas nécessairement que le prix chutera immédiatement, de même que la survente n'indique pas forcément une reprise imminente.

La surachat et la survente signifient simplement que le cours se négocie près de l’extrémité hausse ou basse de la fourchette de 14 périodes. Ces conditions peuvent persister longtemps. Les traders surveillent ces niveaux pour anticiper des inversions de tendance. Par exemple, si l'oscillateur est suracheté et tombe ensuite sous 50, cela indique une baisse du prix ; à l'inverse, une hausse au-delà de 50 après une période de survente signale une reprise.

En pratique, lors d'une tendance baissière, une position vendeuse est appropriée lorsque l'indicateur se trouve en zone de surachat, puis descend en dessous de 50. À l’inverse, lors d'une tendance haussière, une position acheteuse est recommandée lorsque l'indicateur sort de la zone de survente et franchit la ligne neutre. Cette ligne neutre, généralement située à 50, est une référence fréquente dans l'analyse stochastique.

Il y a aussi une autre façon de savoir comment un oscillateur pourrait générer des signaux de trading. Comme vous pouvez le voir, il est construit de deux lignes - %K (la plus rapide) et %D (la plus lente). Un signal d’achat survient lorsque la ligne %K croise %D à la hausse dans la zone de survente et que les deux lignes passent au-delà de 20.

![]() À l’inverse, le signal de vente apparaît lorsque la ligne la plus rapide croise la ligne la plus lente du côté haussier dans la zone de surachat et que les deux tombent au-dessous du niveau de 80.

À l’inverse, le signal de vente apparaît lorsque la ligne la plus rapide croise la ligne la plus lente du côté haussier dans la zone de surachat et que les deux tombent au-dessous du niveau de 80.

![]() Cet outil est particulièrement apprécié pour sa capacité à détecter les changements de tendance, les niveaux de surachat ou de survente, ainsi que les points de retournement potentiels. Sa polyvalence en fait un des indicateurs techniques les plus populaires parmi les experts en trading et les analystes.

Cet outil est particulièrement apprécié pour sa capacité à détecter les changements de tendance, les niveaux de surachat ou de survente, ainsi que les points de retournement potentiels. Sa polyvalence en fait un des indicateurs techniques les plus populaires parmi les experts en trading et les analystes.

Les indicateurs techniques avancés pour les professionnels

Parmi les indicateurs techniques avancés, on retrouve notamment Williams %R, Ichimoku Kinko Hyo, Fibonacci, Parabolic SAR, ADX ou encore Pivot Points.

Williams %R

Le %R de Larry Williams est un indicateur qui se déplace entre 0 et -100, afin d’offrir un aperçu de la faiblesse ou de la force d'un actif. Il peut révéler un surachat ou une survente, fournir des indications de trading, etc.

Le %R est très similaire à l'oscillateur stochastique. La seule différence entre les deux est la façon dont ils sont mis à l'échelle. Le %R fluctue entre 0 et -100, tandis que le stochastique se déplace entre 0 et 100 et a une moyenne mobile appliquée (lignes %D et %K) pour qu'il puisse être utilisé pour les signaux de croisement. Le Williams %R n'a qu'une seule ligne par défaut, bien qu'une moyenne mobile puisse lui être appliquée.

L'utilisation la plus courante pour Williams %R concerne les lectures de surachat, de survente, les confirmations et les échecs de momentum. Un titre est suracheté lorsque l'indicateur est supérieur à -20 ou survendu si l'indicateur est inférieur à -80.

Le conseil de l’expert : comment interpréter les signaux révélés par l’indicateur Williams %R ?

- Il est conseillé de vendre lorsque l'indicateur est dans le territoire de surachat et commence à tomber.

- Au contraire, il est recommandé d’acheter lorsque le territoire de survente est atteint et que l'indicateur commence à augmenter.

Ichimoku Kinko Hyo

L’Ichimoku est une arme puissante qui combine plusieurs éléments pour offrir une vue complète du marché. Il est constitué de cinq lignes principales : le Tenkan-sen (ligne de conversion) et le Kijun-sen (ligne de base), qui mesurent respectivement les tendances à court et moyen terme. Le Chikou Span (ligne de retard) montre la position actuelle du prix par rapport à celle de 26 jours en arrière, ce qui peut aider à confirmer la force d'une tendance.

Le nuage (ou Kumo) est créé par les lignes Senkou Span A et Senkou Span B, qui forment des niveaux dynamiques de support et résistance. Un prix au-dessus du Kumo indique une tendance haussière, tandis qu'un prix en dessous suggère une tendance baissière. La largeur du nuage reflète la volatilité : un nuage large signifie une forte volatilité, tandis qu'un nuage étroit suggère une consolidation.

L'Ichimoku est souvent utilisé pour générer des signaux de trading. Les croisements entre le Tenkan-sen et le Kijun-sen sont considérés comme des indicateurs de retournement de tendance.

Retracements de Fibonacci

Les retracements de Fibonacci permettent d’identifier les niveaux de support et de résistance. Ils sont basés sur la suite mathématique de Fibonacci et ses ratios dérivés, les plus utilisés étant 23,6 %, 38,2 %, 50 %, 61,8 % et 100 %.

Ils aident à anticiper les points où le prix d'un actif pourrait se corriger avant de reprendre sa trajectoire initiale.

Les analystes tracent les retracements de Fibonacci en identifiant les points hauts et bas d'un mouvement significatif. Les retracements calculés représentent des zones potentielles où le prix pourrait rebondir, particulièrement autour des ratios clés comme 38,2 % et 61,8 %.

Parabolic SAR

Le Parabolic SAR (Stop and Reverse) est également utilisé pour détecter les points d'entrée et de sortie, ainsi que les renversements de tendance.

Il se présente sous forme de points positionnés au-dessus ou en dessous du prix. Lorsqu'ils sont en dessous du prix, cela indique une orientation haussière, tandis qu'un positionnement au-delà suggère une tendance baissière.

Le Parabolic SAR est particulièrement efficace pour confirmer une tendance. À mesure que la direction se renforce, les points se rapprochent du prix et signalent alors un éventuel renversement imminent. Une rupture de ces points déclenche généralement une inversion de tendance, incitant les traders à ajuster leurs positions.

Cet indicateur est principalement utilisé pour définir des stop-loss dynamiques et pour capturer les tendances en continu.

Le conseil de l'expert : réservez le Parabolic SAR aux fortes tendances. Dans les phases de consolidation, l'indicateur peut générer de nombreuses indications erronées. Il est conseillé de le combiner avec un autre indicateur, tel que l'ADX, pour confirmer la force de la tendance avant de prendre une décision.

Average Directional Index (ADX)

L'Average Directional Index (ADX) est une solution qui a fait ses preuves pour mesurer la force d'une tendance, qu'elle soit haussière ou baissière.

Il se compose de trois lignes : l'ADX lui-même, le +DI (Directional Indicator) et le -DI. L'ADX, généralement exprimé entre 0 et 100, indique la force de la tendance, tandis que les lignes +DI et -DI mesurent la direction.

Un ADX supérieur à 25 suggère une tendance forte, tandis qu'un ADX inférieur à 20 n’indique aucune direction claire. L'interaction entre +DI et -DI aide les traders à identifier si la tendance est haussière (+DI au-dessus de -DI) ou baissière (-DI au-dessus de +DI).

Bon à savoir : l'ADX est souvent utilisé pour confirmer des signaux de trading. Il aide les traders à filtrer les fausses alertes en se concentrant uniquement sur les tendances fortes.

Pivot Points

Les Pivot Points sont utiles pour repérer les zones potentielles de support et de résistance. Ils sont calculés à partir du prix moyen d'un actif (hauts, bas et clôtures) sur une période donnée, généralement la journée précédente. Le niveau central est appelé "pivot", tandis que plusieurs niveaux de support (S1, S2) et de résistance (R1, R2) sont tracés autour de celui-ci.

Les traders utilisent les Pivot Points pour anticiper les retournements de tendance et les points d'inflexion. Si le prix évolue au-delà du pivot, cela suggère un biais haussier ; en dessous, un biais baissier. Les niveaux de support et de résistance constituent des opportunités potentielles de prise de profit ou d'entrées en position.

Les indicateurs de trading pour la volatilité et le momentum

ATR, RVI, CCI ou oscillateur de Chaikkin… Découvrez quels sont les meilleurs pour la volatilité et le momentum !

Momentum

Il mesure la force et la vitesse des variations de prix. Il est, en ce sens, idéal pour anticiper les changements de tendance.

Le Momentum (avec une période de x jours) au temps t est calculé comme suit : Momentum (t) = Cours (t) - Cours (t-x)

- Cours (t) : le montant de l'actif au moment du calcul

- Cours (t - x) : le montant de l'actif x périodes avant (où "x" est le nombre de périodes sélectionnées par le trader)

Par conséquent, si le prix actuel est supérieur à l’ancien montant, le momentum sera positif. En revanche, si le montant actuel est inférieur au prix d'il y a "x" périodes, il sera négatif.

Il est classé comme un "oscillateur" puisque sa courbe fluctue autour d'une ligne centrale, souvent représentée par 100, bien que cette ligne ne soit pas toujours dessinée sur les graphiques.

![]() Lorsque le Momentum dépasse la ligne zéro (ou 100), cela peut signaler une opportunité d'achat.

Lorsque le Momentum dépasse la ligne zéro (ou 100), cela peut signaler une opportunité d'achat.

Ce franchissement implique que le cours de l'actif (action, CFD, indice ou paire de devises) s'inverse après avoir atteint son niveau le plus bas ou après avoir dépassé ses plus hauts paliers récents, généralement interprété comme un signal haussier.

Lorsque le Momentum passe sous la ligne zéro, cela peut indiquer un affaiblissement de la tendance haussière ou un signal baissier. Cela laisse suggérer que l'actif peut être en train d'atteindre un sommet et d'inverser sa tendance. En effet, cela signifie que le prix actuel est inférieur au prix d'il y a "x" périodes. Ce franchissement est souvent interprété comme un signe de pression vendeuse croissante.

Cet indicateur est réputé pour mesurer efficacement la force d'une tendance du marché. Un réglage de période plus court créera un indicateur plus sensible mais augmentera également les risques d’interprétations erronées.

ATR (Average True Range)

L'Average True Range (ATR) a été conçu pour mesurer la volatilité d'un actif financier. L’ATR se concentre exclusivement sur l'ampleur des fluctuations de prix. Il est essentiel dans la gestion des risques.

Les experts en trading s'en servent pour ajuster leurs niveaux de stop-loss, afin de tenir compte de la volatilité et éviter d'être sortis prématurément d'une position. L'ATR est également utile pour définir la taille des positions en fonction de la volatilité.

Le conseil de l'expert : utilisez l'ATR pour ajuster vos stop-loss dynamiquement. Lorsque la volatilité augmente, élargissez le stop-loss pour éviter d'être éliminé par des fluctuations normales. Dans un marché calme, resserrez le stop pour maximiser la protection du capital.

Ne réglez jamais vos stop-loss uniquement sur des valeurs fixes ; laissez l'ATR guider ces ajustements.

Indicateur de Force Relative (RVI)

L'Indicateur de Force Relative (Relative Vigor Index - RVI) est un oscillateur technique utilisé pour mesurer la vigueur ou la force d'une tendance. Il se base sur l'idée que, dans un marché haussier, les prix de clôture sont souvent plus élevés que les prix d'ouverture, tandis que dans un marché baissier, les montants de clôture tendent à être inférieurs aux montants d'ouverture.

Le RVI est calculé en comparant la différence entre la clôture et l'ouverture à plusieurs moments et en la lissant avec une moyenne mobile. Ce ratio est ensuite divisé par la variation quotidienne des prix pour mieux capter la dynamique de la tendance. Contrairement à d'autres oscillateurs, le RVI accorde plus de poids à la stabilité du marché.

L’outil est principalement utilisé pour constater des inversions et des confirmations de tendance en cours. Lorsque le RVI est supérieur à zéro, cela indique une force haussière ; en dessous de zéro, cela signale une force baissière.

CCI (Commodity Channel Index)

Le Commodity Channel Index (CCI) sert à identifier les écarts entre le prix actuel d'un actif et sa moyenne statistique sur une période donnée. Il mesure la déviation du prix par rapport à cette moyenne, indiquant ainsi si un actif est suracheté ou survendu. Bien qu'initialement développé pour le trading des matières premières, le CCI est maintenant couramment utilisé pour tous types d'actifs.

Le CCI oscille autour de zéro, avec des valeurs typiquement comprises entre -100 et +100. Une valeur supérieure à +100 indique un actif potentiellement suracheté, tandis qu'une valeur en dessous de -100 signale un actif survendu.

Elles sont notamment utilisées pour repérer des niveaux d’entrées et de sorties.

Oscillateur de Chaikin

L'Oscillateur de Chaikin consiste à mesurer le momentum des flux monétaires d'un actif financier. Il est particulièrement efficace pour anticiper les renversements à court terme.

Il peut signaler une accumulation (lorsque la valeur est positive) ou une distribution (lorsque la valeur est négative). Une valeur croissante supérieure à zéro indique une pression d'achat accrue, tandis qu'une baisse inférieure à zéro signale une augmentation de la pression vendeuse.

L’oscillateur de Chaikin est principalement utilisé pour confirmer les tendances existantes et mettre en évidence des divergences entre les prix et le flux de capitaux, ce qui peut indiquer un retournement imminent.

Les indicateurs de volume pour une analyse approfondie

Pour une analyse plus approfondie, les indicateurs de volume tels que OBV, NVI, A/D ou encore VWAP peuvent être utilisés.

On Balance Volume (OBV)

L'On Balance Volume (OBV) implique de mesurer la pression d'achat et de vente en analysant les volumes échangés. Il repose sur une idée simple : lorsqu’un actif clôture en hausse, le volume de la journée est ajouté au total cumulé de l'OBV. Lorsqu'il clôture en baisse, le volume est soustrait. Cette accumulation ou distribution du volume permet de visualiser la relation entre le volume et les mouvements de prix.

L'OBV aide à anticiper les changements de tendance. Un OBV croissant indique que les acheteurs accumulent, ce qui peut précéder une hausse du prix, tandis qu'un OBV décroissant signale une pression vendeuse accrue et potentiellement une baisse.

Les traders utilisent l'OBV pour confirmer la force d'une tendance ou repérer des divergences qui peuvent indiquer des retournements à venir.

Indicateur de Volume Négatif (NVI)

L'Indicateur de Volume Négatif (NVI) suit les variations de cours et permet d’analyser les tendances en se concentrant uniquement sur les journées où le volume diminue.

Les investisseurs utilisent le NVI pour confirmer des tendances de long terme ou détecter des divergences. Un NVI en hausse est souvent interprété comme un signe indiquant que les investisseurs intelligents sont à l'achat, tandis qu'un NVI en baisse peut signaler des ventes discrètes. Cet indicateur est particulièrement utile dans les marchés à faible volume.

Accumulation/Distribution (A/D)

L'indicateur Accumulation/Distribution (A/D) est utilisé pour évaluer les flux monétaires en analysant la relation entre le prix et le volume d'un actif. Il aide à identifier une phase d'accumulation (achat) ou de distribution (vente). L'indicateur est conçu pour capter la pression d'achat et de vente.

L'A/D est calculé en ajoutant ou soustrayant une portion du volume quotidien, selon que le prix de clôture est plus proche du haut ou du bas de la journée. Une clôture près du haut indique une pression d'achat tandis qu’une clôture près du bas signale une pression vendeuse.

Prix moyen pondéré par le volume (VWAP)

Le Prix moyen pondéré par le volume (Volume Weighted Average Pric ou VWAP en anglais) vise à mesurer le montant moyen d'un actif, pondéré par le volume des transactions sur une période donnée.

Les traders utilisent le VWAP comme un point de référence pour déterminer la direction générale du marché. Un prix au-dessus du VWAP indique une pression acheteuse et dans le cas inverse, une pression vendeuse.

Cet indicateur est particulièrement efficace pour les stratégies intraday et est souvent utilisé pour exécuter de gros ordres avec un impact minimal sur les cours.

Pour combiner les outils à votre disposition et tirer le meilleure parti de leurs utilisations, privilégiez des indicateurs qui se complètent (tendance, momentum, volume) et cherchez la convergence des signaux pour confirmer les décisions.

L'importance de la convergence des signaux

La convergence se produit lorsque plusieurs indicateurs pointent dans la même direction. Elle est indispensable pour réussir dans le trading, notamment lorsque l’on sait qu’un seul indicateur peut donner de faux signaux.

Ainsi, prendre soin de vérifier chaque hypothèse avec plusieurs outils permet de diminuer les risques d'erreur et de profiter d’une vision plus complète pour augmenter ses chances de succès.

Combiner les indicateurs pour maximiser la précision

Afin de maximiser la précision dans le cadre de vos trades, combinez des indicateurs de catégories différentes.

Par exemple, un oscillateur comme le RSI pour identifier les surachat/survente, un indicateur de tendance comme l’EMA pour confirmer la direction du marché et un indicateur comme le VWAP pour analyser la pression d’achat ou de vente.

Combiner différents outils permet de mieux filtrer les différents signaux afin de renforcer la fiabilité de vos analyses.

Les erreurs courantes à éviter en utilisant plusieurs indicateurs

Parmi les erreurs courantes à éviter en utilisant plusieurs outils, la première consiste à utiliser trop d'indicateurs similaires. Le danger étant que cela entraîne une surcharge d'informations et peut rendre vos décisions plus confuses.

Évitez également de suivre aveuglément chaque signal sans confirmation : chaque indicateur doit être considéré dans un contexte plus large pour s’assurer de sa pertinence et de sa validité.

Enfin, n’oubliez pas que changer d’outils trop souvent peut empêcher de maîtriser réellement sa stratégie de trading.

Quels sont les pièges à éviter avec les indicateurs techniques ?

Les pièges incluent la sur-analyse et une trop grande confiance sans tenir compte de la gestion des risques en trading, ce qui peut entraîner des décisions imprudentes.

Trop de dépendance aux indicateurs : les dangers d’une sur-analyse

L'accumulation d'informations contradictoires rend la prise de décision difficile. Utiliser trop d'indicateurs vous expose à une sur-analyse qui peut entraîner des signaux confus et des erreurs d'interprétation.

Chaque option a ses limites et ne peut prévoir tous les scénarios. Les traders doivent donc équilibrer l'utilisation des indicateurs avec une compréhension des fondamentaux et une gestion efficace des risques en trading. S’appuyer uniquement sur ces outils sans une vue globale du marché augmente le risque de pertes.

Dans quels cas les indicateurs peuvent-ils échouer ?

Les indicateurs techniques peuvent échouer dans des conditions imprévisibles, où les mouvements des cours ne suivent pas les tendances habituelles. Par exemple, en période de consolidation ou lors d'événements imprévus comme des annonces économiques majeures ou des crises économiques.

En outre, les solutions basées sur les données passées peuvent être inefficaces face à des retournements soudains.

Savoir interpréter les faux signaux pour éviter les pertes

Les faux signaux sont trompeurs car ils semblent valides mais mènent à de mauvaises décisions. Afin d’éviter les pertes, il importe de toujours chercher des confirmations avant d'agir. À titre d’exemple, combiner des outils différents aide à vérifier la fiabilité d'un signal.

Les traders doivent également surveiller le contexte global du marché, car les mauvaises interprétations apparaissent souvent lors de faibles volumes ou dans des conditions extrêmes.

Voici nos conseils pour commencer le trading et intégrer les indicateurs dans votre routine de trading à travers l’analyse technique et le suivi de vos performances.

Vous débutez ? Ne manquez pas de consulter notre page dédiée au vocabulaire du trading pour progresser et affiner vos stratégies !

Développer une routine d'analyse technique quotidienne

Développer une routine d'analyse technique quotidienne peut réellement maximiser vos performances et l’efficacité de vos trades. Commencez par apprendre à repérer les tendances et poursuivez ensuite avec un examen des graphiques.

Entraînez-vous à reconnaître les niveaux clés de support et de résistance pour repérer des opportunités de trading.

Néanmoins, pour comprendre les facteurs qui influencent les marchés, il convient également de considérer l'analyse fondamentale et donc les fondamentaux économiques qu’ils soient économiques, politiques ou financiers. Les annonces de résultats d'entreprises, les nouvelles politiques monétaires ou certains événements macroéconomiques peuvent être lourds de conséquences.

Suivre vos performances : ajuster vos indicateurs en fonction des résultats obtenus

Suivre vos performances est capital pour affiner votre stratégie de trading. L’examen régulier des résultats obtenus permet de comprendre ce qui fonctionne et ce qui doit être amélioré.

Si certains indicateurs de trading génèrent de bons signaux, maintenez-les. N’oubliez pas d’ajuster votre interprétation et éventuellement votre compréhension de ceux qui ont produit des signaux erronés ou tardifs, afin de comprendre d’où vient le problème.

Il existe aujourd'hui des centaines d'indicateurs, avec de nouveaux indicateurs créés chaque semaine. Au fur et à mesure que votre expertise se développera, certaines nuances, ainsi que les configurations préférées, deviendront claires.

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 69% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."

À l’inverse, le signal de vente apparaît lorsque la ligne la plus rapide croise la ligne la plus lente du côté haussier dans la zone de surachat et que les deux tombent au-dessous du niveau de 80.

À l’inverse, le signal de vente apparaît lorsque la ligne la plus rapide croise la ligne la plus lente du côté haussier dans la zone de surachat et que les deux tombent au-dessous du niveau de 80. Cet outil est particulièrement apprécié pour sa capacité à détecter les changements de tendance, les niveaux de surachat ou de survente, ainsi que les points de retournement potentiels. Sa polyvalence en fait un des indicateurs techniques les plus populaires parmi les experts en trading et les analystes.

Cet outil est particulièrement apprécié pour sa capacité à détecter les changements de tendance, les niveaux de surachat ou de survente, ainsi que les points de retournement potentiels. Sa polyvalence en fait un des indicateurs techniques les plus populaires parmi les experts en trading et les analystes.  Lorsque le Momentum dépasse la ligne zéro (ou 100), cela peut signaler une opportunité d'achat.

Lorsque le Momentum dépasse la ligne zéro (ou 100), cela peut signaler une opportunité d'achat.