El Margin Call, también conocido como margen de stop, es una medida de protección que avisa y ayuda a los inversores a gestionar su riesgo y evitar pérdidas adicionales. Se trata, básicamente, de una llamada de márgenes, o lo que es lo mismo, una petición de aportación de nuevas garantías que se solicita cuando las garantías existentes no son suficientes como para que el broker desee mantener el apalancamiento ofrecido a su cliente.Con el Margin Call, los broker informan a sus usuarios de que se encuentran en una situación donde algunas o todas sus posiciones pueden ser cerradas o liquidadas de manera forzosa. Por ello, resulta vital comprender cómo surge el “margin call” para operar con éxito.

Este término está estrechamente relacionado con los conceptos de margen y apalancamiento. El margen es la cantidad más pequeña necesaria para abrir una transacción con apalancamiento, mientras que el apalancamiento brinda a los inversores más exposición sin tener que aportar el importe total de la transacción. Ofrece el potencial para que los inversores incrementen las ganancias potenciales, así como las pérdidas.

- El nivel de límite se calcula dividiendo su capital por el margen requerido y multiplicando por 100%.

- El Margin Call ocurre cuando el porcentaje del capital en la cuenta cae por debajo del requisito de margen de mantenimiento.

- En XTB, se produce un Margin Call cuando su nivel de margen cae por debajo del 100%.

- El Stop Out es el acto de cerrar o liquidar sus posiciones de manera forzosa.

- En XTB, se produce un stop out cuando su nivel de margen cae por debajo del 50%.

- Una vez que se produce un stop out, su posición abierta con la mayor pérdida se cerrará automáticamente hasta que su nivel de margen vuelva a estar por encima del 50%.

- Para evitar que su posición sea cerrada por un stop out, deberá asegurarse de que su nivel de margen se mantenga por encima del 50% mediante el depósito de más fondos.

¿Qué suele desencadenar un Margin Call?

Se activa un margin call cuando no queda margen útil, libre o disponible en la cuenta del inversor y se requiere que se depositen fondos adicionales. Esto suele suceder cuando sus pérdidas latentes reducen el margen útil por debajo del nivel aceptable establecido por el broker. Es más probable que ocurra un margin call cuando los inversores gastan una gran proporción de su capital en margen, lo que les deja una franja de error muy pequeña. Como resultado, si la operación no sigue su camino, el margen libre no podrá cubrir las pérdidas.

Razones principales que conducen a un margin call

- Aferrarse a una operación perdedora durante demasiado tiempo, junto con un apalancamiento excesivo.

- Fondos insuficientes que obligan al inversor a operar en exceso sin tener suficiente margen disponible.

- Falta de stop loss y de seguimiento de posiciones, especialmente cuando el precio se mueve bruscamente en la dirección contraria de la inversión.

¿Qué sucede cuando se avisa al inversor de un margin call?

En este caso, las posiciones del inversor se liquidan o cierran porque ya no tiene fondos suficientes en su cuenta para permitirle mantener posiciones perdedoras, lo que también representa una amenaza para el broker. Vale la pena recordar que al operar con apalancamiento existe la posibilidad de que las pérdidas sean mayores que el depósito original.

Limitar las pérdidas es uno de los aspectos más importantes del trading y muchos inversores optan por utilizar órdenes de límite de pérdidas (stop loss) como medida de protección. Por otro lado, algunos inversores deciden administrar su riesgo manualmente al monitorear sus operaciones abiertas.

Su nivel de margen es el depósito requerido para mantener cada operación abierta en su cuenta. Para abrir y mantener su operación, debe tener suficientes recursos comerciales para cubrir el requisito de margen en todo momento.

El margen libre representa la cantidad de capital que le queda para colocar nuevas operaciones o cubrir cualquier movimiento de precio negativo en sus operaciones abiertas.

El margin call es una medida de protección, particularmente para los comerciantes que no usan órdenes de stop loss. Cuando el nivel del margen cae por debajo del 50%, su posición abierta con la mayor pérdida se cerrará automáticamente como un mecanismo de seguridad incorporado.

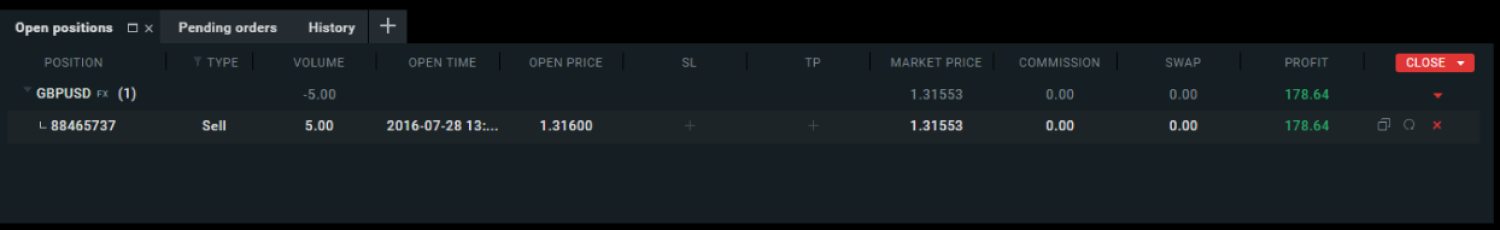

![]()

Fuente: xStation

En el ejemplo anterior, se ha abierto una posición de cinco lotes y el nivel de margen está actualmente por encima del 2.000%. Si el nivel del margen cae por debajo del 50%, el sistema cerrará automáticamente la operación para evitar más pérdidas.

A continuación mostramos un ejemplo numérico y gráfico de un inversor que tiene una alta probabilidad de recibir un margin call en su cuenta de negociación de divisas:

- Depósito: 10.000$

- Valor nominal por lote: 100.000$

- Número de lotes negociados: 4

- Porcentaje de margen: 2%

- *Margen utilizado: 9.000$

- Margen libre: 1.000$

- *El margen utilizado se calcula de la siguiente manera con el EURUSD en 1,125USD:

- Valor nominal x precio x porcentaje de margen x número de lotes abiertos= margen utilizado

- 100.000$ x 1,125$ x 2% x 4 lotes = 9.000$

![]()

Fuente: dailyfx.com

Supongamos que el inversor tiene solo una operación abierta que utiliza la mayor parte del margen disponible. En este caso, el margen libre es de solo 1.000 dólares.

Los inversores con menos experiencia pueden creer erróneamente que los fondos de la cuenta no están en riesgo. Sin embargo, el uso del apalancamiento crea el riesgo de que la cuenta sea liquidada en caso de que se produzcan grandes movimientos contrarios a la posición del inversor. En la situación analizada, si el tipo de cambio del par de divisas varía en más de 25 puntos (4º y 5º decimal, excluyendo el diferencial o spread), aparecerá el margin call y la posición probablemente será cerrada (40$ por punto x 25 puntos = 1.000$).

¿Cómo podemos evitar un margin call?

Los margin call siempre causan mucho estrés y, a menudo, conducen a graves consecuencias financieras. Por lo tanto, vale la pena familiarizarse con estas sugerencias que pueden ayudarle a evitar pasar por esta experiencia:

- Tenga en cuenta los períodos de mayor volatilidad en los mercados y siempre tenga algún tipo de colchón de efectivo;

- Verifique el saldo de su cuenta diariamente y configure alertas que le informarán cuando la cantidad de margen libre disminuye drásticamente;

- Usar herramientas en línea que lo ayudarán a calcular el impacto del requisito de margen debido a la actividad comercial y/o las fluctuaciones de precios de los valores en su cuenta;

- No apalanque demasiado su cuenta de trading e implemente un sistema de gestión de riesgos adecuado;

En conclusión, vale la pena recordar las palabras del famoso inversor Jesse Livermore: “Nunca se cruce con un margin call. Estará en el lado equivocado del mercado. ¿Por qué enviar más dinero bueno a cubrir el malo? Guarde el dinero para otro día".

Esta guía se proporciona sólo con fines de información general y de comercialización. Cualquier opinión, análisis, precio u otro contenido no constituye asesoramiento de inversión o recomendación en el sentido de la Ley de 29 de julio de 2005 sobre la negociación de instrumentos financieros. El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por cualquier pérdida o daño, incluyendo, entre otros, cualquier pérdida de beneficios, que pueda surgir directa o indirectamente del uso o dependencia de dicha información.

Este material es una comunicación de marketing tal y como se entiende en el Art. 24 (3) de la Directiva 2014/65/UE del Parlamento Europeo y del Consejo del 15 de mayo de 2014 sobre los mercados en los instrumentos financieros y la Directiva 2002/92/CE así como la Directiva 2011/61/EU (MiFID II). La presente comunicación de marketing no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión tal y como se indica en el Reglamento (EU) Nº 596/2014 del Parlamento Europeo y del Consejo del 16 de Abril de 2014 sobre el abuso en los mercados (reglamento de abuso en los mercados) y derogatoria de la Directiva 2003/6/CE del Parlamento Europeo y del Consejo y Comisiones Directivas 2003/124/EC, 2003/125/EC y 2004/72/EC y Comisión Delegada del Reglamento (EU) 2016/958 del 9 de Marzo de 2016, Reglamento suplementario (EU) Nº 596/2014 del Parlamento Europeo y del Consejo con respecto a los estándares técnicos regulatorios para la disposición técnica y presentación objetiva de recomendaciones de inversión u otra información que recomiende o sugiera una estrategia de inversión para la divulgación de intereses particulares o conflictos de interés u otro tipo de consejo, incluyendo en el ámbito del asesoramiento en inversiones, dentro del significado que se le atribuye en Real Decreto Legislativo 4/2015, de 23 de octubre por el que se aprueba el texto refundido de la Ley del Mercado de Valores (artículo 140.1 g).

La presente comunicación de marketing se ha preparado con la mayor diligencia, transparencia y objetividad, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis, tomando en consideración los términos más ventajosos para el Cliente y bajo condiciones de mercado uniformes. La presente comunicación de marketing se ha preparado sin considerar las necesidades del Cliente, su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación. Tampoco constituye una oferta ni recomendación de compra o venta de instrumentos financieros, subscripción, invitación a comprar, anuncio o promoción de ningún instrumento financiero.La comunicación de marketing en ningún caso inducirá a confusión o engaño al Cliente.

XTB SA, Sucursal en España (XTB), no es responsable de las acciones u omisiones del Cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados en base a la información que contiene la presente comunicación de marketing. En caso de que la comunicación de marketing contenga cualquier información sobre cualquier rendimiento o comportamiento del instrumento financiero al que se refiere, estos no constituyen ninguna garantía o previsión de resultados futuros.

Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 81% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.

Este material es una comunicación publicitaria tal y como se entiende en el artículo 24.3 de la Directiva 2014/65/UE (MiFID II).

La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión en el sentido del Reglamento (EU) Nº 596/2014 sobre el abuso de mercado y el Reglamento Delegado (EU) 2016/958 por el que se completa el Reglamento (EU) nº 596/2014, ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g).

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 74% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.