La inflación aumenta y la desaceleración global genera riesgo de recesión. ¿Cómo gestionar el riesgo e identificar posibles activos refugio? Lee este artículo

Los altos tipos de interés y todos los inversores tienen los ojos puestos en la Fed. Los mercados financieros se hunden. ¿Cómo gestionar el riesgo e invertir durante la inflación?

En 2022 la atención de los mercados financieros se centró en la galopante inflación, impulsando asociaciones con la tumultuosa década de 1970 en EEUU, cuando los tipos de interés y las agresivas políticas de los bancos centrales pusieron presión sobre activos arriesgados provocando un mercado bajista. Ahora, cuando la inflación sube de nuevo, provocando el riesgo de recesión frente a una ralentización de la economía global, las habilidades de inversión defensiva son incluso más importantes que antes. Los índices se encuentran bajo presión, las acciones tecnológicas caen e incluso las materias primas no están en buena forma debido a los riesgos de la recesión. Los inversores encuentran soluciones e información sobre qué hacer durante estos momentos cuando el dólar de EEUU vuelve a ser el rey.

Las principales economías del mundo no han visto una subida de inflación tan acusada en casi 40 años. Los altísimos tipos de interés provocaron un malestar casi global, y el cambio radical de la política monetaria causó conmoción entre los inversores. Algunos analistas avisaron de este giro de los acontecimientos a comienzos de 2021, cuando la Reserva Federal fabricó ingentes cantidades de dólares para mitigar el impacto de la pandemia. Sin embargo, los Bancos Centrales mantuvieron que la inflación se mantendría bajo control. Pero se ha descontrolado, y se niega a bajar el ritmo. En este artículo describiremos el proceso enumerando las reacciones de los diversos tipos de activos y también señalaremos aquellos que puedan representar un “refugio” de cara a esta nueva realidad. Tras leer este artículo, invertir en tiempos de inflación puede ser más sencillo.

¿Qué es la inflación y por qué ocurre?

Antes de continuar hacia los diversos tipos de activos individuales, intentaremos responder breve y sencillamente a la pregunta de ¿por qué ha subido la inflación? El precio es, desde luego, el efecto de la oferta y demanda, con la subida de los precios si la demanda supera a la oferta. Una demanda significativa con un suministro que llega a su fin provoca un shock de oferta. Esto es algo básico, claro. En realidad, las cosas no son tan sencillas y obvias, aunque el principio sí se aplica. Pero alguien que espera unas reglas sencillas en época de inflación puede equivocarse.

Los casi 40 años de inflación baja ha provocado que los bancos centrales asuman “peligrosamente” que las “cosas serán diferentes ahora” y asumen que una política monetaria laxa no tiene por qué provocar una subida de inflación en absoluto. Como resultado de la pandemia del coronavirus, cuando la economía global entró en shock, la Reserva Federal de Estados Unidos optó por una impresión récord de dinero para estimular el crecimiento económico y la demanda. Además, lanzó el programa de compra de activos de flexibilización cuantitativa, que ayudó a los mercados financieros.

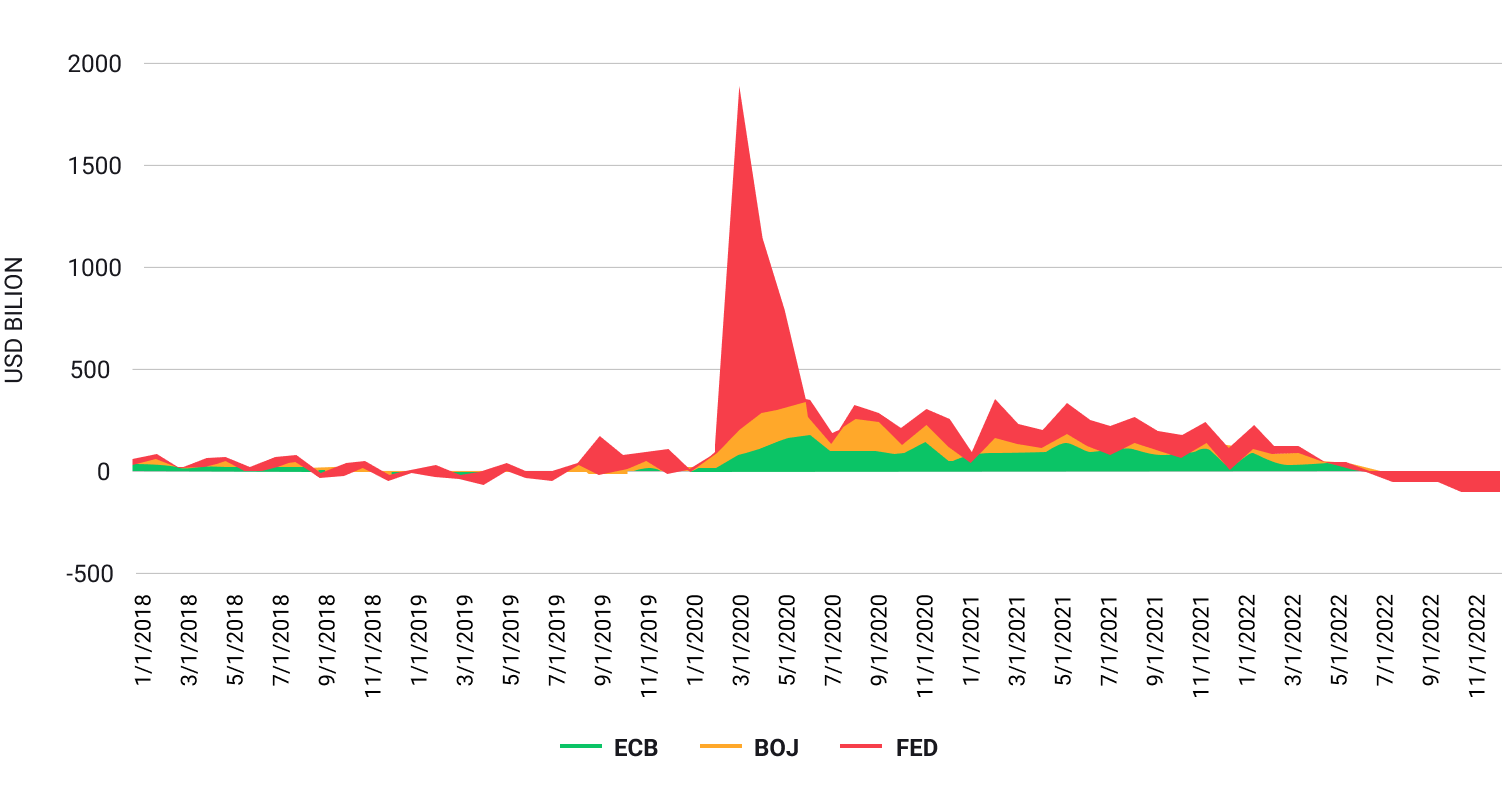

Sin embargo, resultó que de hecho la situación de los consumidores no había empeorado tanto con la pandemia, y trillones de dólares “recién hechos” inundaron el mercado. Otros bancos centrales se unieron a la Fed, incluyendo el BCE (Banco Central Europeo) y el Banco de Japón. Al final, resultó que los Bancos Centrales hicieron más de lo que se necesitaba para rescatar la demanda en la economía global. El resultado fue una enorme cantidad de dinero en los mercados.

![]() QE neto del BCE; BOJ y la Fed. Fuente: Macrobond, XTB Research

QE neto del BCE; BOJ y la Fed. Fuente: Macrobond, XTB Research

A la vez, los cortes y embotellamientos en la cadena de suministro provocados por problemas de fabricación durante la pandemia y la política de covid cero en China continuaron tensionando la oferta, creando un desajuste entre el desatasco de la oferta y la aún estimulada y fuerte demanda de bienes y servicios. Esto se agravó por el “efecto de bajo nivel” y una situación en la que los consumidores volvieron al mercado tras una serie de confinamientos, haciendo que la demanda fuera excepcionalmente fuerte.

Además, la considerable cantidad de efectivo ahorrado mientras la economía estuvo cerrada acentuó las “ganas de gastar”. Cuando aparte le superpones un mercado laboral fuerte y presiones salariales, obtienes una bomba inflacionaria. De hecho, los economistas ya estaban observando algunas señales “pro-inflacionarias” antes de la pandemia, cuando la globalización se ralentizó como resultado de la crisis en las relaciones entre EEUU y China, y las políticas medioambientales que había empezado a incrementar los costes de las empresas. Sin embargo, fue la pandemia lo que resultó ser el punto de no retorno, determinando el desequilibrio entre la oferta y demanda global.

![Precios divisas]() El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

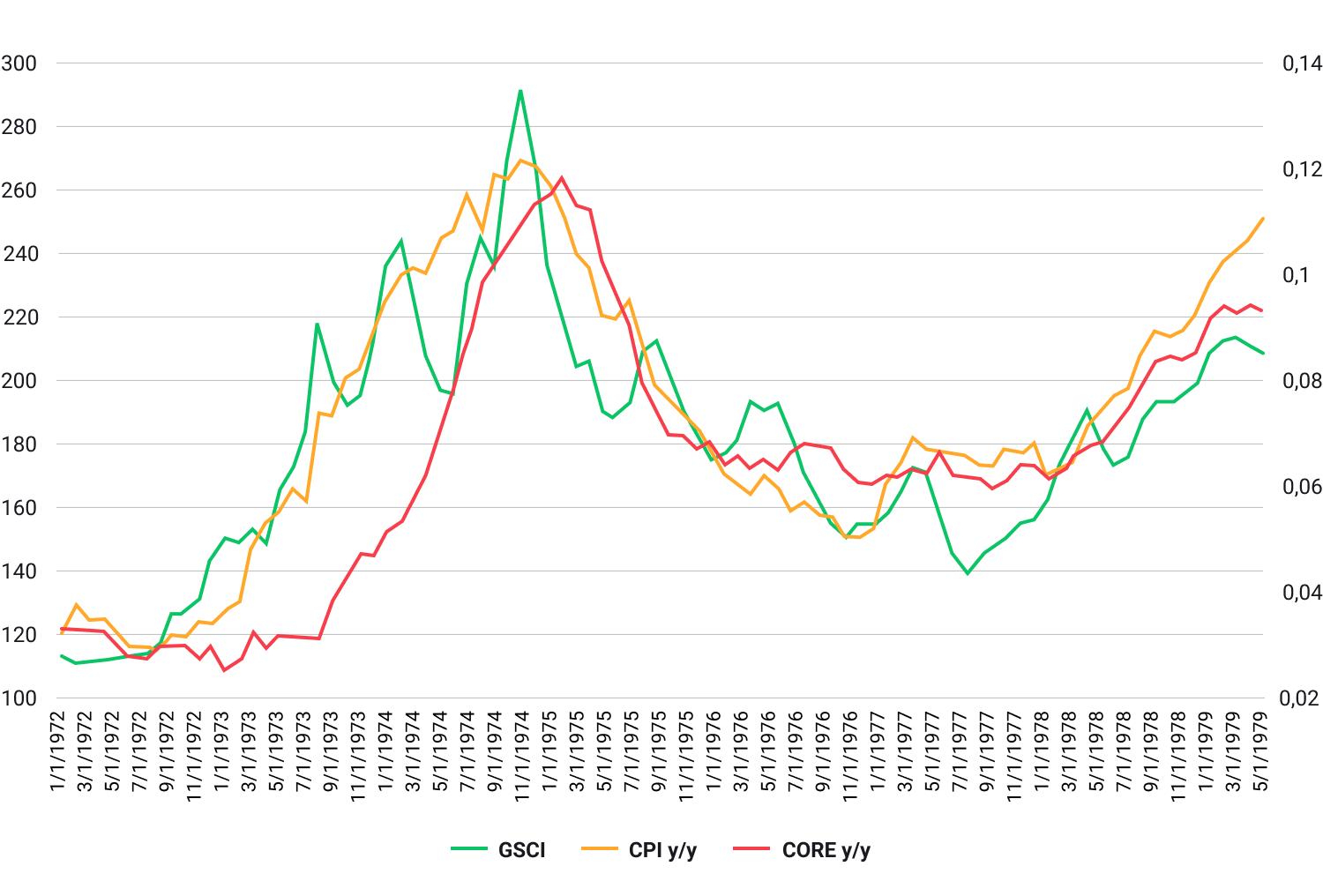

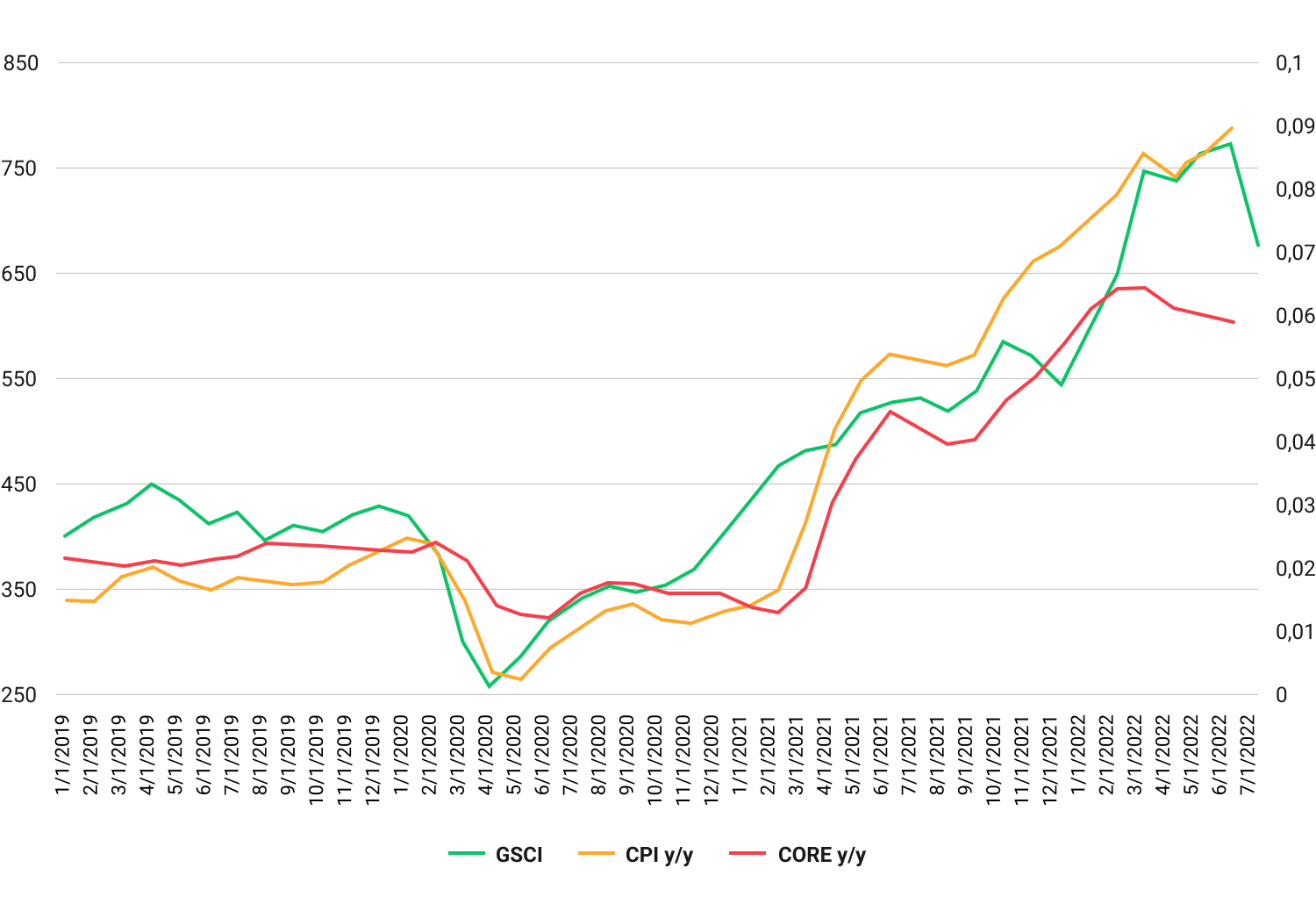

![Invertir durante inflación]() En 1974, una caída en los precios de las materias primas ayudó a estabilizar la inflación, pero aún así se mantuvo por debajo de niveles aceptables. En estos momentos muestra muchas similitudes con el periodo de 1970, cuando la inflación subió en una ola de altos precios de combustibles (guerra en el Medio Este), presiones salariales (sindicatos) y políticas monetarias imprudentes de bancos centrales. Fuente: Macrobond, XTB Research

En 1974, una caída en los precios de las materias primas ayudó a estabilizar la inflación, pero aún así se mantuvo por debajo de niveles aceptables. En estos momentos muestra muchas similitudes con el periodo de 1970, cuando la inflación subió en una ola de altos precios de combustibles (guerra en el Medio Este), presiones salariales (sindicatos) y políticas monetarias imprudentes de bancos centrales. Fuente: Macrobond, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo..

¿Entonces en qué?

La alta inflación y el repentino cambio de políticas monetarias de los bancos centrales hacia tipos de interés más altos y programas de Endurecimiento Cuantitativo (lo contrario que la Flexibilización Cuantitativa), llegaron como un golpe a los mercados financieros, y e hicieron que la inversión en épocas de inflación fuera incluso más difícil. El mercado de acciones y criptomonedas, que ganaron gracias a la ola de euforia desde el año 2020 al 2021, sufrieron la mayor presión de venta. Los costes de financiación y préstamo cada vez más altos indican problemas para las empresas endeudadas financieramente, un alto en el capital de riesgo y mercado de inversión de capital privado. También implica un enfriamiento en el consumo de los prestatarios, lo que combinado con la alta inflación, puede tener un efecto amortiguador en el consumo. Además, el mundo se ha enfrentado a una recesión global, agravada por la guerra en Ucrania y una profundización del conflicto entre Washington y Beijing.

La Fed tiene un hueso duro de roer y debe tomar una decisión mientras está entre la espada y la pared. Un mercado laboral fuerte y una alta inflación permitiría a la Fed arriesgarse y detener la subida de tipos de interés. Sin embargo, esto no acabó bien en los años 1970 y llevó a otro doloroso pico inflacionario. Los banqueros han comunicado que no quieren repetir este error. De manera que hay dos soluciones:

- Luchar contra la inflación y política de 'cueste lo que cueste'

Esto es lo que asusta a los mercados financieros. Tienen miedo de que la Fed decida lograr su objetivo de inflación, y por tanto incremente el dolor en los alcistas de los mercados de acciones y ponga el riesgo activos bajo presión. Bajo estas circunstancias, el dólar de EEUU probablemente se convertirá en un activo refugio. Otros activos podrían caer bajo presión, incluyendo el mercado del petróleo si la recesión sepulta al resto del mundo.

Wall Street busca cualquier señal de flexibilización monetaria en la línea de comunicación de la Fed, y aunque ha habido alguna, la Reserva Federal se encuentra aún muy lejos de recortar o incluso mantener sin cambios los niveles de tipos. Sin embargo, cualquier apoyo a los mercados financieros por parte de la Fed podría recibirse con euforia en el actual entorno económico, y es probable que eleve las variaciones de los índices, metales preciosos, criptomonedas y un dólar de EEUU debilitado, que ha ganado enormemente en los primeros tres trimestres de 2022.

¿Cómo gestionar el riesgo durante una alta inflación?

![Cómo gestionar el riesgo]() Los mercados no tienen que dejar la inversión durante épocas de inflación y esperar ociosamente hasta que ésta pasa. Los inversores se caracterizan por su propensión a buscar beneficios bajo cualquier circunstancia, y eso no cambia en época de inflación. Por tanto, aunque estemos en época de alta inflación, existen activos que pueden comportarse mejor que la “media del mercado”.

Los mercados no tienen que dejar la inversión durante épocas de inflación y esperar ociosamente hasta que ésta pasa. Los inversores se caracterizan por su propensión a buscar beneficios bajo cualquier circunstancia, y eso no cambia en época de inflación. Por tanto, aunque estemos en época de alta inflación, existen activos que pueden comportarse mejor que la “media del mercado”.

Fijándonos en su historial, un periodo de alta inflación y mercados agresivos deberían provocar que los inversores reduzcan el riesgo y compren más a la defensiva. Esto se refleja en los precios de los activos. A continuación hacemos un listado de activos que pueden ser resistentes al entorno de inflación alcista y ralentización económica.

Antes de ir con ellos, sin embargo, nombraremos cuatro aspectos fundamentales en los que deben centrarse los inversores que quieran reducir y gestionar el riesgo:

Adquisición de conocimientos

El deseo de obtener conocimiento es fundamental desde la perspectiva de cualquier inversor. Para mejorar tus capacidades, necesitas complementar tu jornada y ajustarte a varios escenarios. Pero ¿cómo lo haces sin intentar encontrar tu propia estrategia y camino en la inversión? No es posible.

Emociones bajo control

El mercado son emociones que chocan con los fundamentos y a menudo determinan si el mercado será alcista o bajista. Por ejemplo, el buen funcionamiento de cierta empresa podría no estimular al mercado si el sector en el que prospera no disfruta de un sentimiento positivo. Hay inversores que han hecho miles de porcentajes comprando acciones de empresas débiles a valoraciones increíblemente bajas, y los inversores que han perdido mucho dinero al invertir en grandes negocios cuando sus valoraciones estaban lejos de los fundamentales. La tarea de los inversores es leer hábilmente las emociones del mercado y dominar la avaricia y el miedo que es la rutina de cada inversor.

Pensamiento de segundo nivel

El mercado es un juego competitivo en el que cada comerciante compite con otros que están sentados "al otro lado de la mesa". No es posible que todos "en este juego" ganen dinero, aunque este fenómeno suele ocurrir durante las fases máximas de euforia y burbujas especulativas, cuando la cartera de inversores que compran activos caros, después de enormes aumentos, "brilla en verde". Los inversores que quieren superar el promedio del mercado esperan obtener mayores rendimientos a expensas de un mayor riesgo de pérdida. Por el contrario, los inversores que quieren ser "promedio" e invertir en fondos indexados corren el riesgo de superar el promedio del mercado (que es bajo en períodos débiles para el mercado de valores), a expensas de ganancias limitadas. En realidad, pocos inversores superan la "media del mercado", pero cuando lo consiguen, pueden esperar rentabilidades superiores a la media.

Pensar en un "segundo nivel" puede permitirle superar significativamente el promedio del mercado, lo cual no es ni puede ser fácil. Digamos que un inversor estadístico quiere comprar acciones de una empresa después de un informe trimestral exitoso. Sin embargo, el inversor innovador decidirá vender esas acciones porque ve que el precio de las acciones de la empresa ya incluye tanta información buena que "sólo puede empeorar". Eso es lo que es el "pensamiento de segundo nivel". ¿No es eso arriesgado? Así es, pero si el análisis resulta ser exacto, este inversor probablemente obtendrá con ello una tasa de rendimiento más alta que el inversor estadístico que no intentó profundizar en la valoración y no quiso comprender la situación "más profundamente".

Inversores experimentados como Warren Buffett, Howard Marks y el ex administrador de fondos mutuos de Magellan, Peter Lynch, consideran que iniciar una inversión en tiempos de inflación y pánico en el mercado es "más seguro". Sin embargo, la estrategia de todos estos inversores fue principalmente invertir a largo plazo. Pero incluso con esos conocimientos, invertir durante la inflación no es fácil. Los comerciantes deberían utilizar otras métricas e indicadores.

Ratio de riesgo/beneficio

De una comprensión correcta de la relación riesgo/recompensa de la relación beneficio/recompensa, no siempre se sigue que cuanto mayor sea la ganancia, mayor será la recompensa. Si este fuera el caso, los rendimientos más altos darían los activos más riesgosos. Sabemos que el mercado siempre tiene una razón para identificar activos como 'riesgosos' y este estatus tiene una razón, que se refleja en los precios. Sin embargo, un inversor puede no estar de acuerdo con las razones por las que el mercado evalúa los activos como riesgosos y buscar ventajas al superar el "promedio del mercado". Sin duda, comprender la relación Riesgo/Recompensa puede ayudar a identificar oportunidades, aunque no existen 'métodos dorados' de inversión.

Aprender de los errores es lo mejor, especialmente si los inversores aprenden de los errores de los demás. Sin embargo, el mercado es un lugar donde es difícil andar con los pies secos y las pérdidas son una parte inseparable de la inversión y el comercio. Adquirir conocimientos y desarrollar sus propios métodos de inversión basados en esos conocimientos puede ser eficaz, y corresponde a cada inversor adaptar lo anterior a su apetito de riesgo individual y a su situación de activos.

En búsqueda de activos ‘refugio’

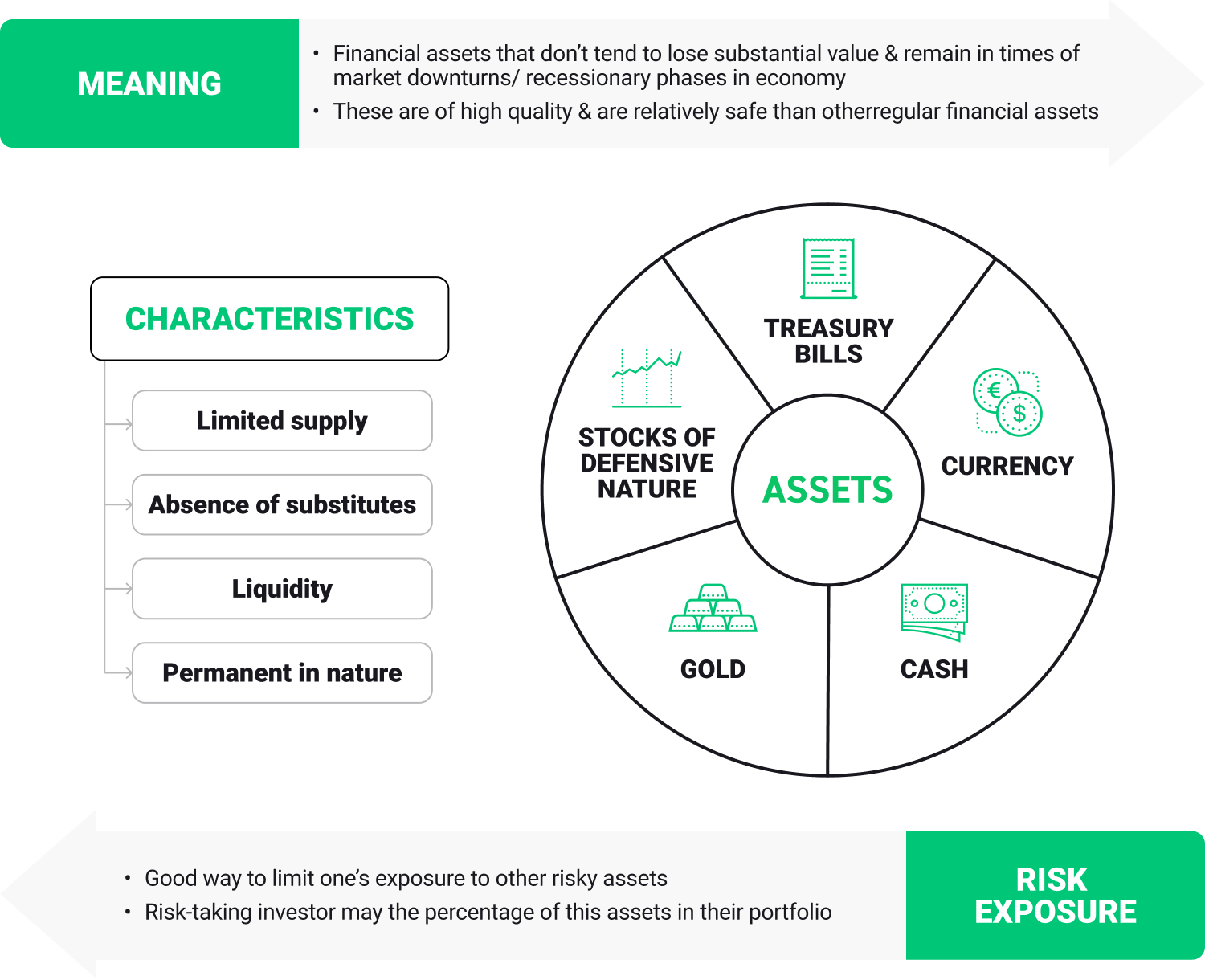

![]() Los activos a los que el mercado se refiere como refugio seguro son activos que pueden resultar no correlacionados o correlacionados negativamente con la condición de la economía global o el aumento de la inflación. En términos simples, esto significa que los índices bursátiles pueden caer, la economía puede verse sacudida por la inflación y estos activos aún permitirán una tasa de rendimiento o al menos reducirán la magnitud de cualquier pérdida. Sin embargo, nada es seguro en el mercado y cada crisis es diferente de alguna manera a la anterior. Sin embargo, hay activos que pueden resultar "más resistentes" a las turbulencias del mercado y a la alta inflación. Estos activos se consideran más seguros que el promedio del mercado.

Los activos a los que el mercado se refiere como refugio seguro son activos que pueden resultar no correlacionados o correlacionados negativamente con la condición de la economía global o el aumento de la inflación. En términos simples, esto significa que los índices bursátiles pueden caer, la economía puede verse sacudida por la inflación y estos activos aún permitirán una tasa de rendimiento o al menos reducirán la magnitud de cualquier pérdida. Sin embargo, nada es seguro en el mercado y cada crisis es diferente de alguna manera a la anterior. Sin embargo, hay activos que pueden resultar "más resistentes" a las turbulencias del mercado y a la alta inflación. Estos activos se consideran más seguros que el promedio del mercado.

![]()

Concepto de “amplio foso”

Parece estar claro que los activos de marcas ampliamente reconocidas como Coca Cola, McDonald’s y Pepsico serán más resilientes a la agitación inflacionaria que las startups tecnológicas o negocios que publican depender de los beneficios. Esto se debe principalmente al fácil “paso del coste” a los consumidores, incluso en entornos inflacionarios. Es difícil imaginar que los beneficios de Coca Cola o McDonald’s caigan a un ritmo rápido porque el precio de la hamburguesa o una botella de refresco haya subido un 20%, ¿verdad? Warren Buffet hizo referencia al efecto sobre este tipo de empresas como un amplio foso y señaló las ventajas que algunas empresas tienen sobre sus competidores.

Esta ventaja se mide principalmente por la alta demanda sostenida por los productos, la falta de sustitutos o su valoración superior contra sus competidores. Una de estas empresas pueden ser Apple, las estadísticas muestran que la gente que compra un iPhone es más probable que vuelva a comprar dispositivos de la misma marca, que en el caso de otros competidores fabricantes. Las acciones como las de Apple también tienen la ventaja añadida de un “cliente con mayor poder adquisitivo”estadísticamente, cuya capacidad de consumo disminuye más lentamente, y que puede aceptar los incrementos en los precios de los dispositivos.

Los inversores defensivos que esperan riesgos en el mercado también pueden utilizar los ETFs que ofrecen exposición a precios del oro como el iShares Physical Gold ETC (IGLN.UK) o incluso fondos de índices como el iShares Core S&P 500 UCITS ETF (CSPX.UK). La inversión en fondos de índices ofrece una menor volatilidad, riesgo más bajo y resultados “garantizados” en línea con la media del mercado.

Recuerda siempre que la inversión en épocas de inflación en activos que se consideran “refugios seguros” no es una garantía de beneficios, y las circunstancias de los inversores y los activos preferidos pueden variar con el tiempo.

Los inversores agresivos en época de revuelo pueden intentar la inversión arriesgada en el Índice de Volatilidad VIX (VOLX), conocido entre los inversores como el “índice del miedo”. La inversión en VIX también puede considerarse de cobertura contra el riesgo del mercado y un cierto entorno que es negativo, especialmente para las acciones.

En épocas de alta inflación y problemas en la economía, el VIX puede subir, reflejando el esperado porcentaje de cambio en el índice S&P500 que preveen los inversores. Recuerda, sin embargo, que la inversión en instrumentos apalancados conlleva un alto riesgo de pérdida. Aquí puedes leer qué es el VIX: <link to our article How to start trading VIX (VOLX)>

Perspectiva de tipos de activos durante la inflación

Acciones

El debate sobre la relación entre los mercados de valores y la inflación sigue abierto. Las acciones están respaldadas por empresas reales. Dado que la inflación refleja los precios de bienes y servicios, eventualmente debería reflejarse en mayores ingresos de las empresas. Desde esa perspectiva, las acciones pueden verse como una cobertura contra la inflación. Sin embargo, al observar los patrones históricos, ciertamente no existe una correlación lineal entre los ingresos de las empresas y los precios de las acciones.

De hecho, la denominada relación precio-ventas puede fluctuar mucho y por muchas buenas razones. Incluso si los precios más altos se traducen en mayores ingresos, los costos de las empresas pueden aumentar aún más rápido. Un período de alta inflación crea muchas incertidumbres y es posible que algunas empresas no puedan mantener sus márgenes de beneficio. El mercado de valores siempre intenta descontar el futuro y si esto ocurre ante tasas de interés más altas (típico de una inflación más alta) el valor de las ganancias futuras será menor.

Metales preciosos

Las materias primas se consideran un indicador adelantado de la inflación, ya que los precios de los bienes e incluso de los servicios dependen en gran medida de los costos de las materias primas. Por lo tanto, existe la percepción de que las materias primas pueden ser buenas coberturas contra la inflación. Pero ¿qué pasa con el oro?

El oro podría ser un diversificador perfecto para una cartera debido a la correlación baja o incluso negativa con otras clases de activos. Pero ¿qué pasa con la inflación? Normalmente tenemos un oro relativamente débil en un entorno de alta inflación en EE.UU. en los últimos 40 años. Pero el oro también puede ser un diversificador frente a otros factores de riesgo, como desastres naturales o incluso guerras. Los factores clave para el oro son el rendimiento y los cambios en el dólar. La fortaleza del dólar suele ser negativa para los precios del oro.

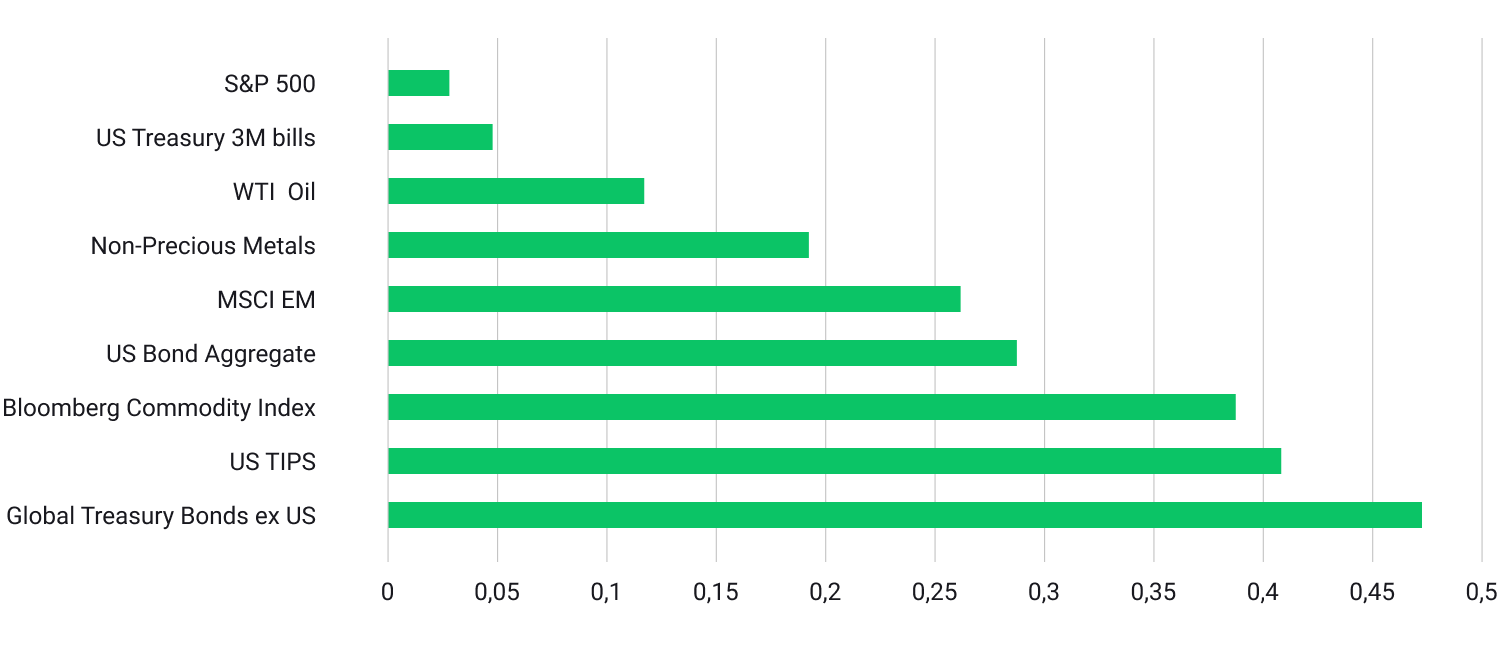

![Correlación precio oro]() El gráfico muestra la correlación entre los cambios mensuales del precio del oro y las principales clases de activos mundiales (de enero de 2000 a agosto de 2022). Muestra que el oro puede ser un diversificador para las acciones, pero también está correlacionado con los bonos. Fuente: World Gold Council, XTB Research

El gráfico muestra la correlación entre los cambios mensuales del precio del oro y las principales clases de activos mundiales (de enero de 2000 a agosto de 2022). Muestra que el oro puede ser un diversificador para las acciones, pero también está correlacionado con los bonos. Fuente: World Gold Council, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

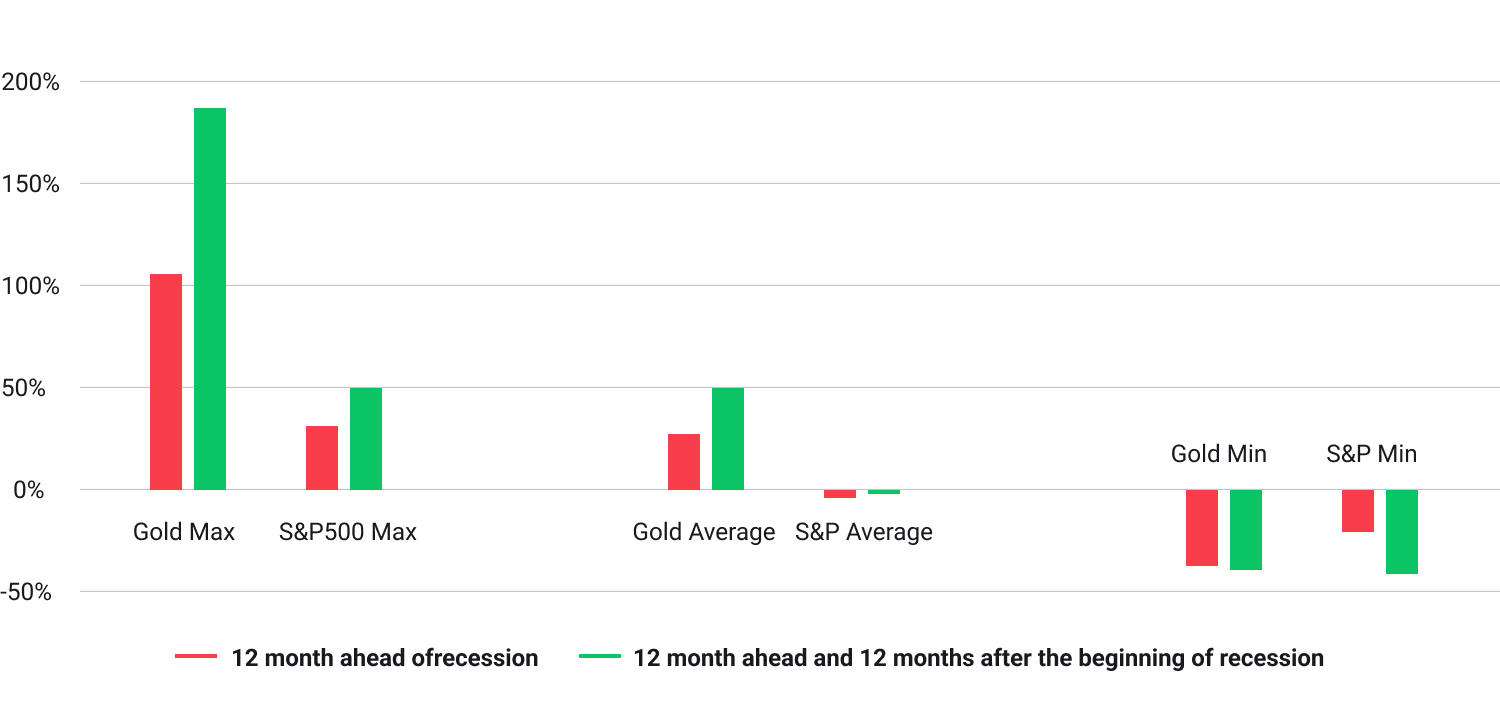

![]() El oro superó al S&P 500 5 veces en 7 recesiones desde 1971. En promedio, el oro ganó un 50% en un período de 2 años (un año antes y un año después de que comenzara la recesión). Fuente: Bloomberg, XTB Research

El oro superó al S&P 500 5 veces en 7 recesiones desde 1971. En promedio, el oro ganó un 50% en un período de 2 años (un año antes y un año después de que comenzara la recesión). Fuente: Bloomberg, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

Materias primas

El mundo entero sigue dependiendo de fuentes de energía como el petróleo, el gas natural o el carbón, por lo que existe una correlación entre las materias primas energéticas y la inflación. Cuando un precio cambia moderadamente, los productores no cambian los precios inmediatamente porque pueden beneficiarse en el futuro. Sin embargo, el problema surge cuando el precio se multiplica varias veces y los costes de los productores tienen que trasladarse a los consumidores.

Como mencionamos anteriormente, la situación actual parece ser similar a la de la década de 1970, cuando la crisis energética provocó una espiral inflacionaria. Como entonces, la oferta de petróleo está ahora gravemente limitada (al principio de forma artificial, pero ahora por problemas en la cadena de suministro y la falta de inversión adecuada en capacidad de producción). La oferta aumenta lentamente, pero la demanda se recupera mucho más rápido, lo que ha provocado un aumento masivo de los precios.

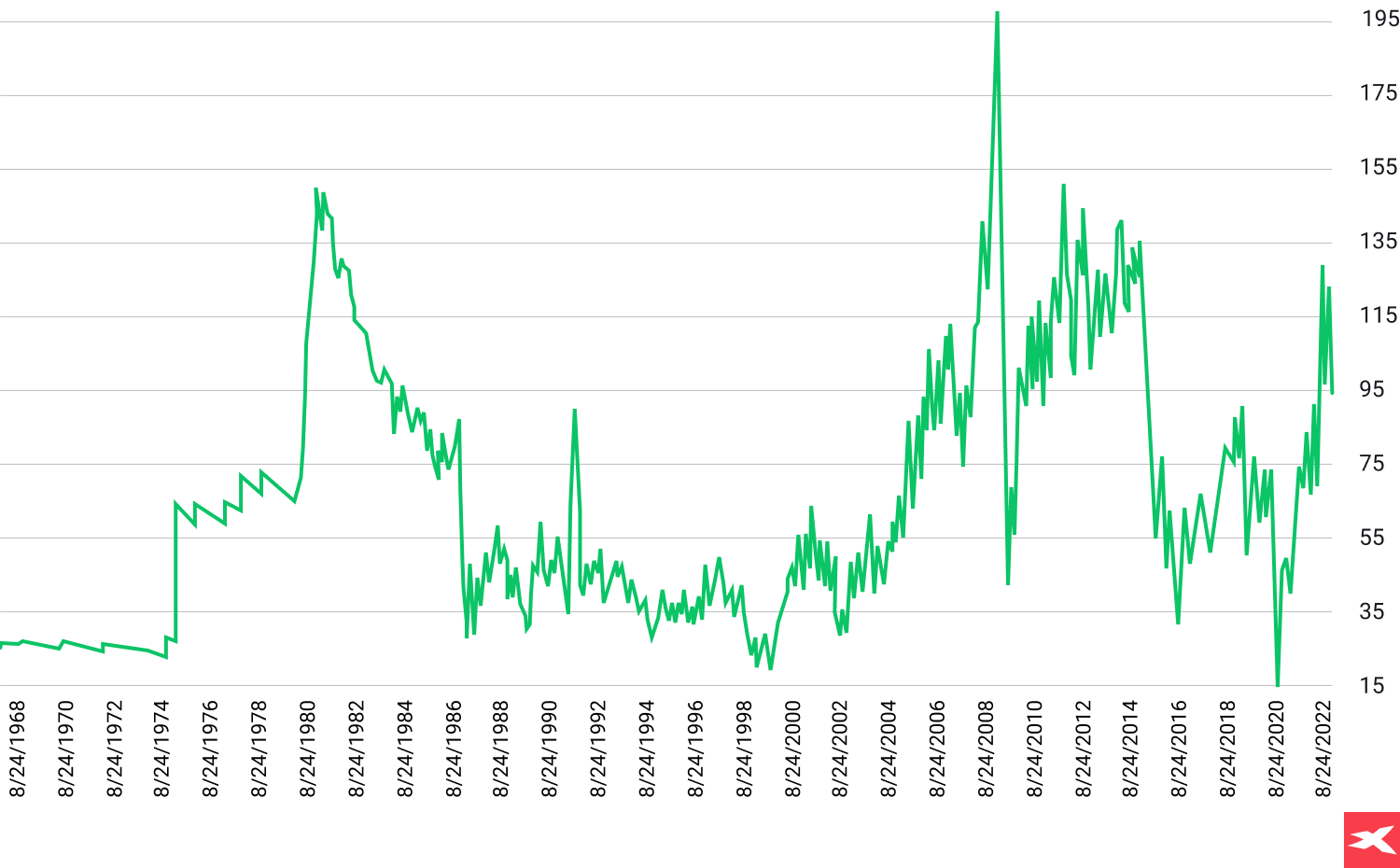

![Precios petróleo]() Cuando observamos el precio ajustado a la inflación del petróleo, podemos notar que el pico de 2022 ni siquiera estuvo cerca de los máximos históricos. Debemos prestar atención a la situación de los años 70, cuando el precio ajustado a la inflación volvió a niveles más bajos sólo después de 12 largos años. Los fundamentos del petróleo y la perspectiva macro pueden ser similares a los de esos años, por lo que podríamos esperar precios altos del petróleo por más tiempo. Fuente: Macrobond, XTB Research

Cuando observamos el precio ajustado a la inflación del petróleo, podemos notar que el pico de 2022 ni siquiera estuvo cerca de los máximos históricos. Debemos prestar atención a la situación de los años 70, cuando el precio ajustado a la inflación volvió a niveles más bajos sólo después de 12 largos años. Los fundamentos del petróleo y la perspectiva macro pueden ser similares a los de esos años, por lo que podríamos esperar precios altos del petróleo por más tiempo. Fuente: Macrobond, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

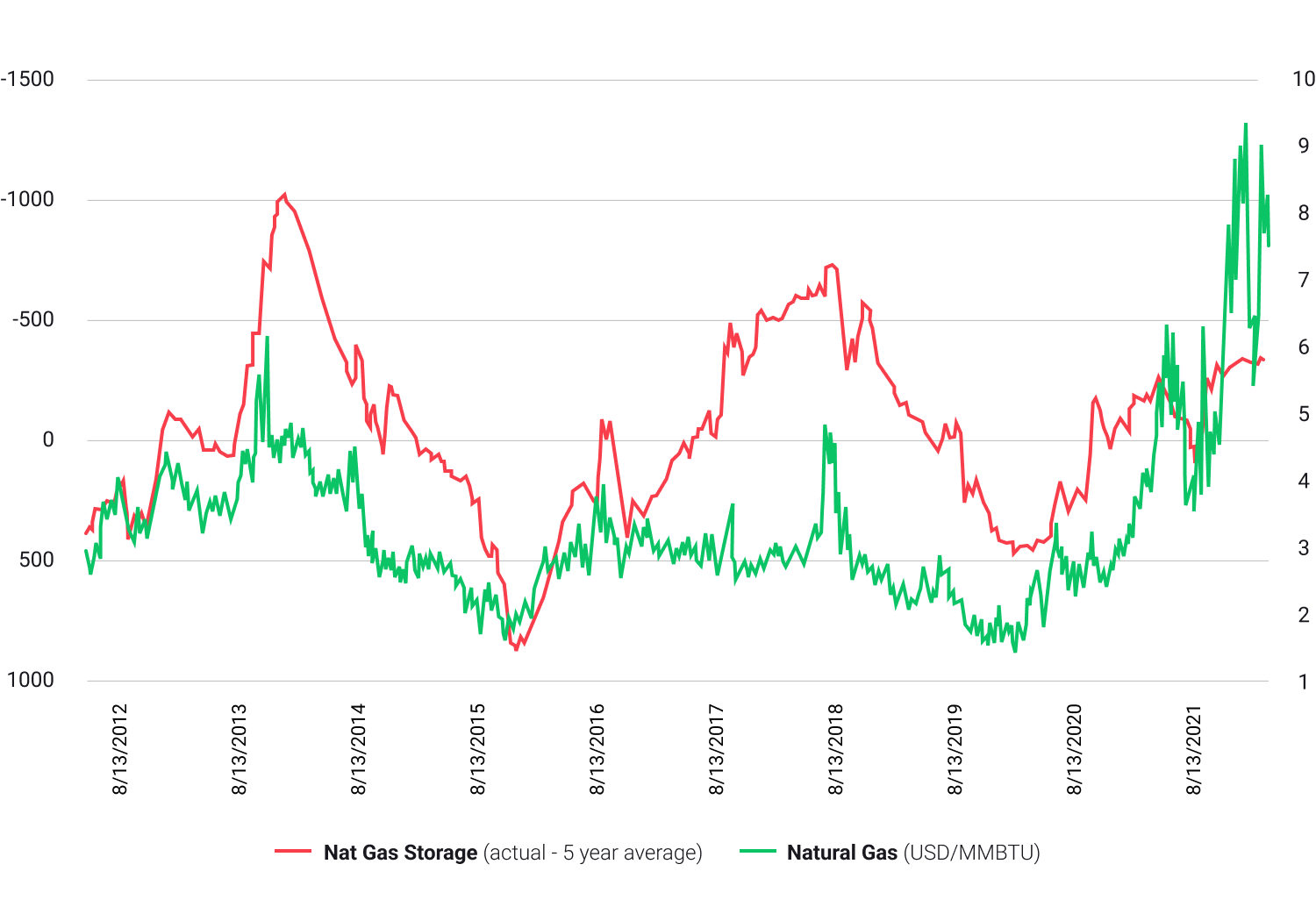

![Precios Gas Natural]() Los precios del gas natural pueden depender de la demanda de importaciones y de las expectativas climáticas que indican un mayor consumo de gas natural. Fuente: Bloomberg, XTB Research

Los precios del gas natural pueden depender de la demanda de importaciones y de las expectativas climáticas que indican un mayor consumo de gas natural. Fuente: Bloomberg, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

Mercado de divisas

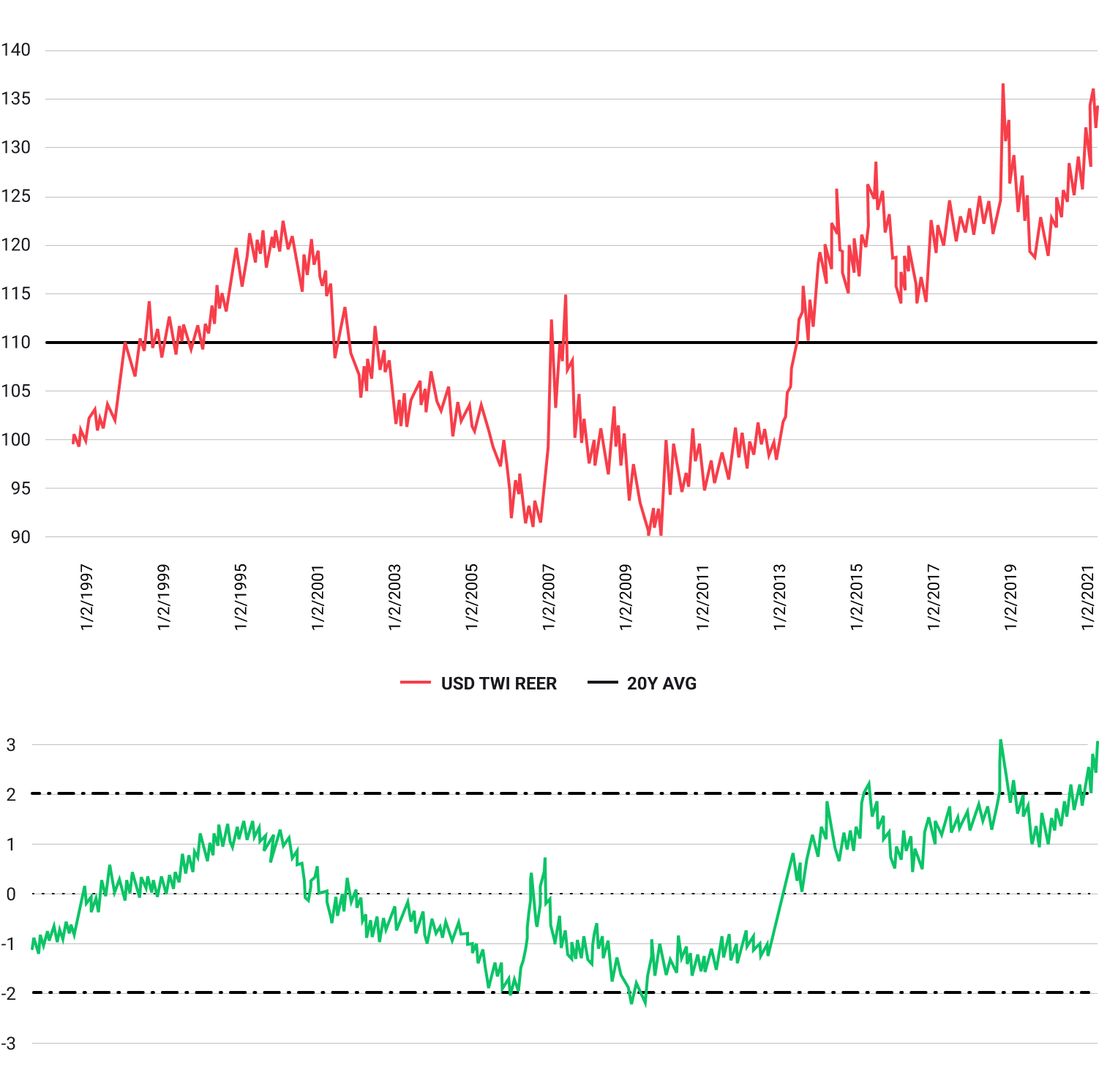

Los recientes retornos de una inflación más alta e inestable en todo el mundo provocan un aumento en la volatilidad del tipo de cambio y la depreciación de las monedas en los países con la inflación más alta. Durante la incertidumbre económica, los inversores suelen inclinarse por monedas de refugio, principalmente el dólar estadounidense. El índice del dólar durante una inflación récord puede estar incluso en máximos históricos y suele ser más fuerte que cualquier otra moneda.

![Gráfico dólar]() El tipo de cambio real ponderado por el comercio del dólar (TWI REER) en 2022 está cerca de su máximo de 20 años. Durante la alta inflación, el dólar estadounidense se fortaleció. Fuente: Macrobond, XTB

El tipo de cambio real ponderado por el comercio del dólar (TWI REER) en 2022 está cerca de su máximo de 20 años. Durante la alta inflación, el dólar estadounidense se fortaleció. Fuente: Macrobond, XTB

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo..

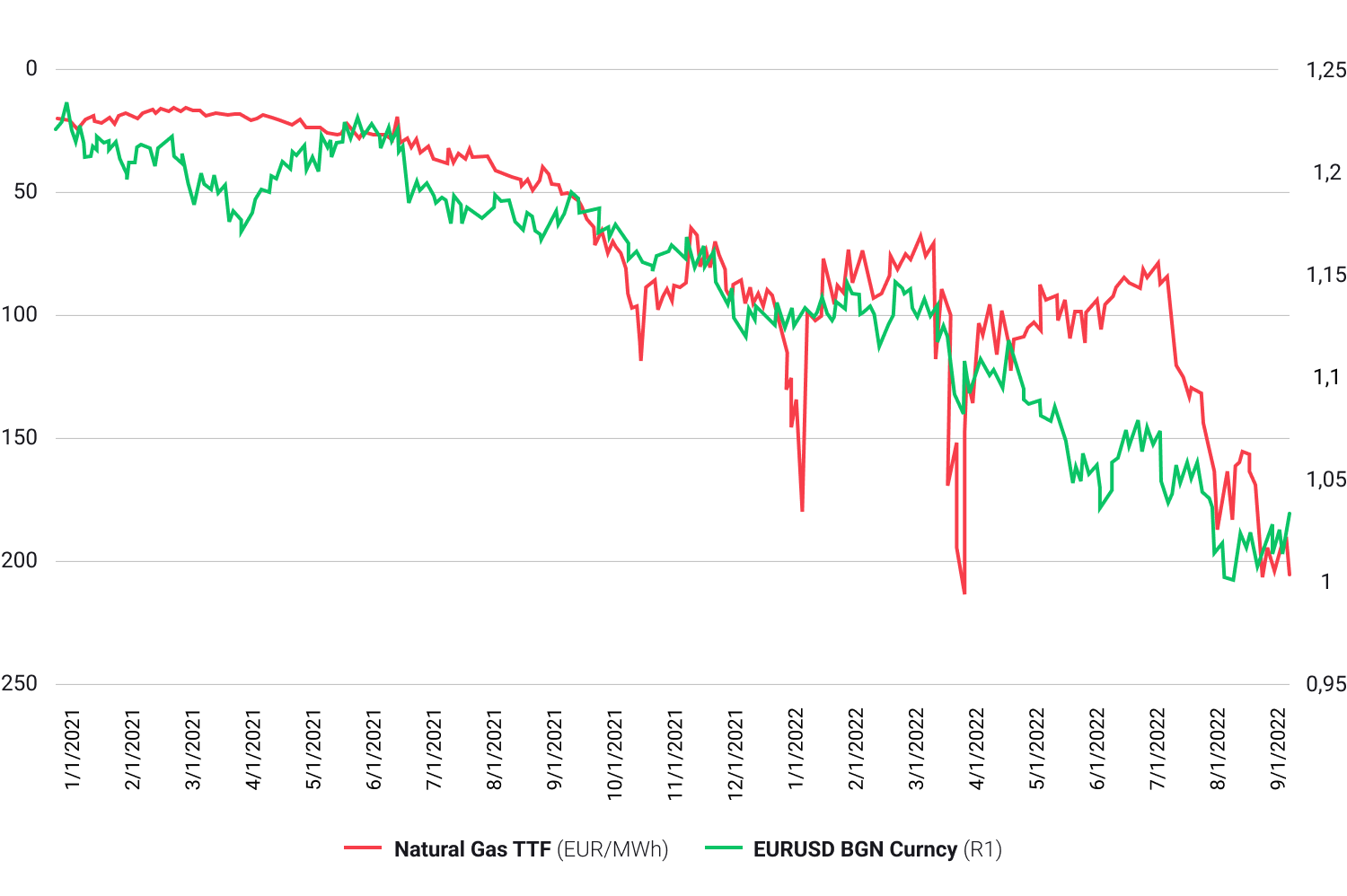

Los altos precios de la energía en Europa perjudicaron los términos de intercambio en la zona del euro, lo que provocó una depreciación aún mayor de la moneda común. Cuando la inflación es alta y la economía se está desacelerando, normalmente la moneda es más débil que el dólar estadounidense.

![Divisa gas natural]() El aumento de los precios de la energía en Europa ejerce una fuerte presión negativa sobre el euro. Fuente: Bloomberg, XTB Research

El aumento de los precios de la energía en Europa ejerce una fuerte presión negativa sobre el euro. Fuente: Bloomberg, XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

Criptomonedas

Las criptomonedas son todavía una clase de activos joven. La historia de Bitcoin se remonta a casi 10 años y la mayoría de las criptomonedas más pequeñas se crearon después de 2017, por lo que el mercado aún es muy joven. Esto hace que sea difícil confiar únicamente en datos históricamente deficientes al observar listados de activos digitales.

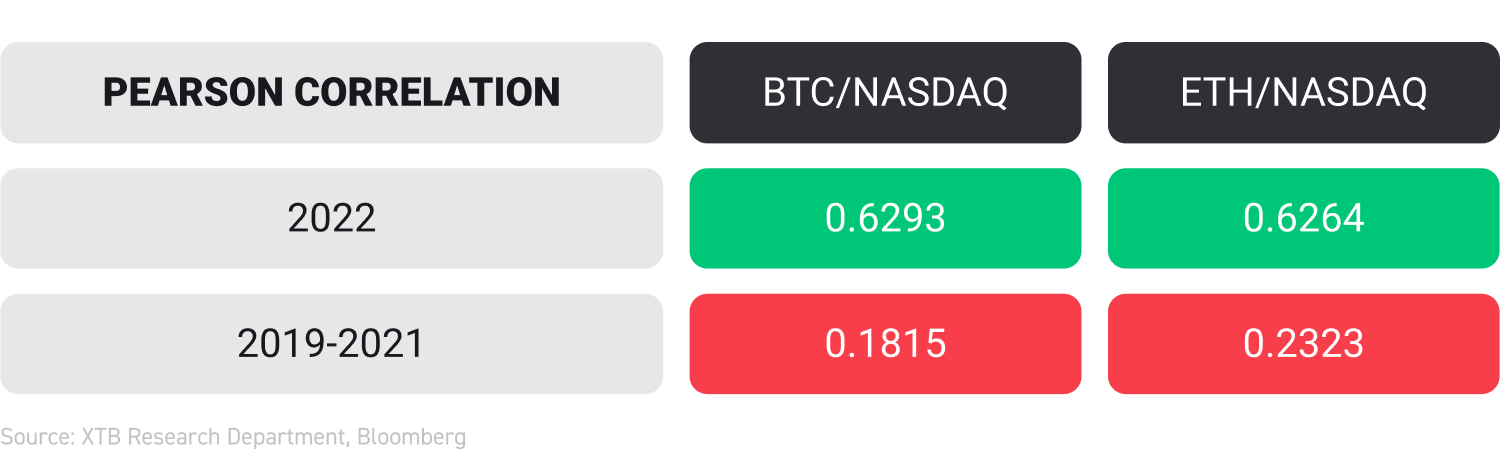

A veces, los inversores compran criptomonedas para diversificar su cartera, pero sobre todo para lograr exposición a activos de alto riesgo. Las reacciones de las criptomonedas ante el aumento de la inflación empiezan a parecerse a las del mercado de valores, que, basándose en datos históricos, son algo más fáciles de guiar. El aumento de la inflación en general no es bueno para los activos de riesgo como las criptomonedas.

Incluso si la tendencia de adopción de las criptomonedas continúa (y hay señales de que así es), las reacciones de los precios sobre la inflación podrían parecerse a las del US100, solo que en una magnitud mayor.

![Correlación BTC]() La correlación de las dos mayores criptomonedas en términos de capitalización con el índice Nasdaq es especialmente visible en 2022. La correlación de Pearson en la mitad de 2022 se ha más que triplicado con respecto al período 2019-2021. Ahora sigue siendo muy alto. Fuente: XTB Research

La correlación de las dos mayores criptomonedas en términos de capitalización con el índice Nasdaq es especialmente visible en 2022. La correlación de Pearson en la mitad de 2022 se ha más que triplicado con respecto al período 2019-2021. Ahora sigue siendo muy alto. Fuente: XTB Research

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

Esta guía se proporciona sólo con fines de información general y de comercialización. Cualquier opinión, análisis, precio u otro contenido no constituye asesoramiento de inversión o recomendación en el sentido de la Ley de 29 de julio de 2005 sobre la negociación de instrumentos financieros. El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por cualquier pérdida o daño, incluyendo, entre otros, cualquier pérdida de beneficios, que pueda surgir directa o indirectamente del uso o dependencia de dicha información.

Este material es una comunicación de marketing tal y como se entiende en el Art. 24 (3) de la Directiva 2014/65/UE del Parlamento Europeo y del Consejo del 15 de mayo de 2014 sobre los mercados en los instrumentos financieros y la Directiva 2002/92/CE así como la Directiva 2011/61/EU (MiFID II). La presente comunicación de marketing no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión tal y como se indica en el Reglamento (EU) Nº 596/2014 del Parlamento Europeo y del Consejo del 16 de Abril de 2014 sobre el abuso en los mercados (reglamento de abuso en los mercados) y derogatoria de la Directiva 2003/6/CE del Parlamento Europeo y del Consejo y Comisiones Directivas 2003/124/EC, 2003/125/EC y 2004/72/EC y Comisión Delegada del Reglamento (EU) 2016/958 del 9 de Marzo de 2016, Reglamento suplementario (EU) Nº 596/2014 del Parlamento Europeo y del Consejo con respecto a los estándares técnicos regulatorios para la disposición técnica y presentación objetiva de recomendaciones de inversión u otra información que recomiende o sugiera una estrategia de inversión para la divulgación de intereses particulares o conflictos de interés u otro tipo de consejo, incluyendo en el ámbito del asesoramiento en inversiones, dentro del significado que se le atribuye en Real Decreto Legislativo 4/2015, de 23 de octubre por el que se aprueba el texto refundido de la Ley del Mercado de Valores (artículo 140.1 g).

La presente comunicación de marketing se ha preparado con la mayor diligencia, transparencia y objetividad, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis, tomando en consideración los términos más ventajosos para el Cliente y bajo condiciones de mercado uniformes. La presente comunicación de marketing se ha preparado sin considerar las necesidades del Cliente, su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación. Tampoco constituye una oferta ni recomendación de compra o venta de instrumentos financieros, subscripción, invitación a comprar, anuncio o promoción de ningún instrumento financiero.La comunicación de marketing en ningún caso inducirá a confusión o engaño al Cliente.

X-Trade Brokers Dom Maklerski S.A (XTB), no es responsable de las acciones u omisiones del Cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados en base a la información que contiene la presente comunicación de marketing. En caso de que la comunicación de marketing contenga cualquier información sobre cualquier rendimiento o comportamiento del instrumento financiero al que se refiere, estos no constituyen ninguna garantía o previsión de resultados futuros.

Este material es una comunicación publicitaria tal y como se entiende en el artículo 24.3 de la Directiva 2014/65/UE (MiFID II).

La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión en el sentido del Reglamento (EU) Nº 596/2014 sobre el abuso de mercado y el Reglamento Delegado (EU) 2016/958 por el que se completa el Reglamento (EU) nº 596/2014, ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g).

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 74% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.

QE neto del BCE; BOJ y la Fed. Fuente: Macrobond, XTB Research

QE neto del BCE; BOJ y la Fed. Fuente: Macrobond, XTB Research El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros, y cualquier persona que actúe basándose en esta información lo hace bajo su propio riesgo. En 1974, una caída en los precios de las materias primas ayudó a estabilizar la inflación, pero aún así se mantuvo por debajo de niveles aceptables. En estos momentos muestra muchas similitudes con el periodo de 1970, cuando la inflación subió en una ola de altos precios de combustibles (guerra en el Medio Este), presiones salariales (sindicatos) y políticas monetarias imprudentes de bancos centrales. Fuente: Macrobond, XTB Research

En 1974, una caída en los precios de las materias primas ayudó a estabilizar la inflación, pero aún así se mantuvo por debajo de niveles aceptables. En estos momentos muestra muchas similitudes con el periodo de 1970, cuando la inflación subió en una ola de altos precios de combustibles (guerra en el Medio Este), presiones salariales (sindicatos) y políticas monetarias imprudentes de bancos centrales. Fuente: Macrobond, XTB Research  Los mercados no tienen que dejar la inversión durante épocas de inflación y esperar ociosamente hasta que ésta pasa. Los inversores se caracterizan por su propensión a buscar beneficios bajo cualquier circunstancia, y eso no cambia en época de inflación. Por tanto, aunque estemos en época de alta inflación, existen activos que pueden comportarse mejor que la “media del mercado”.

Los mercados no tienen que dejar la inversión durante épocas de inflación y esperar ociosamente hasta que ésta pasa. Los inversores se caracterizan por su propensión a buscar beneficios bajo cualquier circunstancia, y eso no cambia en época de inflación. Por tanto, aunque estemos en época de alta inflación, existen activos que pueden comportarse mejor que la “media del mercado”. Los activos a los que el mercado se refiere como refugio seguro son activos que pueden resultar no correlacionados o correlacionados negativamente con la condición de la economía global o el aumento de la inflación. En términos simples, esto significa que los índices bursátiles pueden caer, la economía puede verse sacudida por la inflación y estos activos aún permitirán una tasa de rendimiento o al menos reducirán la magnitud de cualquier pérdida. Sin embargo, nada es seguro en el mercado y cada crisis es diferente de alguna manera a la anterior. Sin embargo, hay activos que pueden resultar "más resistentes" a las turbulencias del mercado y a la alta inflación. Estos activos se consideran más seguros que el promedio del mercado.

Los activos a los que el mercado se refiere como refugio seguro son activos que pueden resultar no correlacionados o correlacionados negativamente con la condición de la economía global o el aumento de la inflación. En términos simples, esto significa que los índices bursátiles pueden caer, la economía puede verse sacudida por la inflación y estos activos aún permitirán una tasa de rendimiento o al menos reducirán la magnitud de cualquier pérdida. Sin embargo, nada es seguro en el mercado y cada crisis es diferente de alguna manera a la anterior. Sin embargo, hay activos que pueden resultar "más resistentes" a las turbulencias del mercado y a la alta inflación. Estos activos se consideran más seguros que el promedio del mercado.

El gráfico muestra la correlación entre los cambios mensuales del precio del oro y las principales clases de activos mundiales (de enero de 2000 a agosto de 2022). Muestra que el oro puede ser un diversificador para las acciones, pero también está correlacionado con los bonos. Fuente: World Gold Council, XTB Research

El gráfico muestra la correlación entre los cambios mensuales del precio del oro y las principales clases de activos mundiales (de enero de 2000 a agosto de 2022). Muestra que el oro puede ser un diversificador para las acciones, pero también está correlacionado con los bonos. Fuente: World Gold Council, XTB Research El oro superó al S&P 500 5 veces en 7 recesiones desde 1971. En promedio, el oro ganó un 50% en un período de 2 años (un año antes y un año después de que comenzara la recesión). Fuente: Bloomberg, XTB Research

El oro superó al S&P 500 5 veces en 7 recesiones desde 1971. En promedio, el oro ganó un 50% en un período de 2 años (un año antes y un año después de que comenzara la recesión). Fuente: Bloomberg, XTB Research Cuando observamos el precio ajustado a la inflación del petróleo, podemos notar que el pico de 2022 ni siquiera estuvo cerca de los máximos históricos. Debemos prestar atención a la situación de los años 70, cuando el precio ajustado a la inflación volvió a niveles más bajos sólo después de 12 largos años. Los fundamentos del petróleo y la perspectiva macro pueden ser similares a los de esos años, por lo que podríamos esperar precios altos del petróleo por más tiempo. Fuente: Macrobond, XTB Research

Cuando observamos el precio ajustado a la inflación del petróleo, podemos notar que el pico de 2022 ni siquiera estuvo cerca de los máximos históricos. Debemos prestar atención a la situación de los años 70, cuando el precio ajustado a la inflación volvió a niveles más bajos sólo después de 12 largos años. Los fundamentos del petróleo y la perspectiva macro pueden ser similares a los de esos años, por lo que podríamos esperar precios altos del petróleo por más tiempo. Fuente: Macrobond, XTB Research Los precios del gas natural pueden depender de la demanda de importaciones y de las expectativas climáticas que indican un mayor consumo de gas natural. Fuente: Bloomberg, XTB Research

Los precios del gas natural pueden depender de la demanda de importaciones y de las expectativas climáticas que indican un mayor consumo de gas natural. Fuente: Bloomberg, XTB Research El tipo de cambio real ponderado por el comercio del dólar (TWI REER) en 2022 está cerca de su máximo de 20 años. Durante la alta inflación, el dólar estadounidense se fortaleció. Fuente: Macrobond, XTB

El tipo de cambio real ponderado por el comercio del dólar (TWI REER) en 2022 está cerca de su máximo de 20 años. Durante la alta inflación, el dólar estadounidense se fortaleció. Fuente: Macrobond, XTB El aumento de los precios de la energía en Europa ejerce una fuerte presión negativa sobre el euro. Fuente: Bloomberg, XTB Research

El aumento de los precios de la energía en Europa ejerce una fuerte presión negativa sobre el euro. Fuente: Bloomberg, XTB Research La correlación de las dos mayores criptomonedas en términos de capitalización con el índice Nasdaq es especialmente visible en 2022. La correlación de Pearson en la mitad de 2022 se ha más que triplicado con respecto al período 2019-2021. Ahora sigue siendo muy alto. Fuente: XTB Research

La correlación de las dos mayores criptomonedas en términos de capitalización con el índice Nasdaq es especialmente visible en 2022. La correlación de Pearson en la mitad de 2022 se ha más que triplicado con respecto al período 2019-2021. Ahora sigue siendo muy alto. Fuente: XTB Research