En la situación actual, disfrutar de una buena cantidad de ingresos tras abandonar el mercado laboral puede ser complicado, pero no imposible. Invertir y ahorrar para la jubilación será clave para poder disfrutar de esta etapa de retiro con tranquilidad, sin depender exclusivamente de las pensiones. En este artículo, te contamos las claves para que puedas diseñar tu propio plan de inversión y puedas empezar a ahorrar para tu jubilación.

Prepararse financieramente para la jubilación es extremadamente importante, pero solo algunas personas empiezan a preocuparse lo suficientemente pronto. Mucha gente se da cuenta de que necesita ahorrar para la jubilación cuando se aproxima la fecha en la que tendrán que abandonar el mercado laboral, pero lo ideal es empezar lo antes posible. Y es que con una estrategia de ahorro e inversión adecuada, es más fácil tanto asegurarse un buen nivel de vida como prepararse para posibles eventos que puedan afectar a nuestra situación financiera. Además, si la estrategia es exitosa, también cabe la posibilidad de que una vez alcanzada la jubilación puedas cumplir esos sueños que, de joven, no pudiste llevar a cabo por razones de dinero, edad, falta de tiempo o responsabilidades.

Comenzar a ahorrar dinero lo antes posible puede ayudarte a pasar los años dorados de tu vida sin preocupaciones. La seguridad, independencia y libertad financiera son aspectos claves para poder disfrutar de una buena jubilación, pero las fluctuaciones económicas y financieras pueden poner en riesgo estos objetivos. Conocer las reglas básicas de ahorro, diseñar un buen plan de inversión y comprender los riesgos de participar en el mercado bursátil serán clave para lograr estos objetivos. En este artículo, te contamos las claves para conseguirlos.

![6 reglas básicas para ahorrar para la jubilación]()

¿Cómo ahorrar para la jubilación? Consejos básicos

A la hora de prepararse para la jubilación, existen consejos de ahorro e inversión que pueden resultar clave de cara a mejorar nuestra situación financiera. Estos son algunos de los más destacados.

Mejorar los ingresos

Si tienes unos buenos ingresos, podrás ahorrar e invertir mayores cantidades. Por ello, si estás pensando en mejorar tu situación financiera de cara a la jubilación, no solo debes centrarte en ahorrar lo máximo posible, sino también en conseguir nuevas fuentes de ingresos. Por norma general, esto puede lograrse de dos maneras: trabajando más o aumentando tu salario.

Si decides aumentar tus horas de trabajo, ya sea haciendo turnos extra o buscando un empleo complementario, probablemente puedas ahorrar mayores cantidades, pero en este caso tendrás que tener en cuenta que tu vida personal puede verse afectada. Por eso, lo ideal es que, si optas por esta opción, encuentres un equilibrio que te permita trabajar más sin hundir tu vida social. En el segundo caso, por su parte, tu vida personal no se verá afectada, pero tendrás que estar dispuesto a negociar tus subidas salariales, con todas las dificultades que ello conlleva. Por otro lado, si diriges tu proio negocio, tu principal objetivo deberá ser aumentar sus beneficios y, para ello, tendrás que centrar tus esfuerzos en aumentar la factuación o, en su defecto, reducir los costes de tu negocio.

Ahorrar dinero y controlar los gastos

El trabajo y los ingresos adicionales que puedas conseguir no te ayudarán a vivir una vida acomodada en la jubilación si no ahorras ni controlas tus gastos. Además, no siempre es posible encontrar nuevas vías con las que aumentar el dinero de tus cuentas, por lo que es absolutamente recomendable que mantengas tu cuenta corriente bajo control.

A la hora de controlar tu salud financiera, hay dos consejos que serán clave:

- Ahorra una parte de tus ingresos mes a mes. Aunque por norma general se recomienda destinar un 25% de los ingresos mensuales al ahorro, lo importante en estos casos es dedicar un porcentaje acorde a tu situación financiera y personal, ya que, de lo contrario, no cumplirás tus objetivos de ahorro.

- Reduce los gastos innecesarios. Para poder ahorrar, es necesario controlar en qué te gastas dinero y elaborar un presupuesto acorde con tus necesidades. Céntrate en tus obligaciones financieras y reduce los gastos superfluos: de este modo, no solo podrás reducir tu coste de vida, sino también desarrollar hábitos positivos.

Diseñar un presupuesto y contabilizar los gastos

A la hora de ahorrar, es recomendable diseñar un presupuesto en el que se contabilicen todos los gastos en los que se incurre. En este sentido, se deben tener en cuenta tanto los gastos fijos, como el alquiler, como los gastos del seguro de salud y de los préstamos, si se dispusiese de ellos, o los gastos variables propios del día a día. Además, recuerda diseñar una sección de tu presupuesto para el ocio. De este modo, podrás determinar, de manera más o menos aproximada, qué porcentaje de tus ingresos puedes ahorrar mes a mes. Otro consejo que te será util de cara a controlar tus finanzas es plantearte la vida que te gustaría tener durante tu jubilación: si te fijas un objetivo, podrás definir un objetivo de ahorro para la jubilación y luchar para conseguirlo.

Formarse sobre economía y aprender a ahorrar e invertir

Evidentemente, no es necesario tener una formación previa en finanzas para ahorrar para la jubilación, pero sí es recomendable tener ciertos conocimientos para hacerlo de forma eficiente. En el caso concreto de las inversiones, además, estos conocimientos podrán ayudarte a invertir tu dinero de forma efectiva. En este marco, recuerda que para aprender puedes recurrir a fuentes de información públicas y aceptar consejos de expertos, pero ten en cuenta que el mercado bursátil conlleva riesgo y que no hay nada que pueda garantizar por completo el éxito de una inversión.

Aun así, tener un mínimo de conocimientos sobre cómo funciona la economía, el dinero o la valoración de las empresas te será muy útil para empezar a invertir. Analizar la psicología basada en ciclos, cuyos puntos de inflexión suelen darse, precisamente, en los máximos y mínimos, también te será de ayuda a la hora de comprar acciones.

Reducir el riesgo

Invertir siempre es arriesgado, y cualquier inversor debe ser consciente e interesarse por las estrategias de reducción del riesgo. Familiarízate con términos como “margen de seguridad” y “prima de riesgo” y recuerda que invertir grandes cantidades de dinero puede incrementar tu riesgo e influenciar negativamente tu forma de pensar. Además, también puedes leer sobre la cobertura o acumulación de activos desvinculados, lo cual puede reducir el nivel de riesgo general de tu cartera.

De cara a ahorrar para tu jubilación, ten en cuenta la pérdida de valor que experimenta el dinero en efectivo con el paso de los años, lo cual se puede traducir en una pérdida de poder adquisitivo. En este sentido, alternativas como los bonos pueden devolverle al inversor un porcentaje de beneficio sobre el tipo de inflación, por lo que puede ser interesante estudiarlas.

Pensar en la inversión a largo plazo

Según diversos indicadores, la inversión a largo plazo cuenta con una ventaja significativa sobre la especulación a corto plazo: la supervivencia. Y es que con un horizonte temporal de varias décadas, es posible beneficiarse de varios ciclos de mercado, un fenómeno histórico que tiene una cadena causa-efecto.

Este componente que ofrecen índices como el S&P 500 o el Nasdaq 100 sobre la compra directa de acciones supone una ventaja fundamental en el largo plazo. Además, la inversión en índices es más barata que nunca gracias a los fondos cotizados o ETF (Exchange Traded Funds). Los libros de conocidos inversores como Howard Marks pueden ser una buena guía si estás pensando en adquirir activos con la idea de mantenerlos durante varias décadas.

![Monedas y sÃmbolos de instrumentos como el dólar de EEUU, petróleo y carro de la compra indicando creciente inflación]()

Fondo de emergencia, esperanza de vida e inflación

A la hora de ahorrar para la jubilación, es importante crear un presupuesto que sea competible con el estilo de vida que queremos llevar en esta última etapa de nuestra vida. No obstante, a veces ocurren situaciones inesperadas que pueden afectar a nuestra economía. Para superar estos imprevistos sin afectar a nuestros ahorros, es recomendable contar con un fondo de emergencia o colchón financiero que nos ayude a cubrir estos gastos imprevistos. En este sentido, realizar transferencias automáticas a los planes de inversión puede ser de ayuda, ya que nos asegurará una inversión constante mes a mes y nos permitirá crear un capital que podremos usar para cubrir estos costes.

Otro aspecto que se debe tener en cuenta a la hora de ahorrar para la jubilación es la esperanza de vida. Actualmente, se calcula que la esperanza media de vida tras cumplir los 65 años es de 20 años y que una de cada 10 personas alcanzan los 100 años. Estas estadísticas refuerzan la necesidad de ahorrar para la jubilación, ya que nuestra esperanza de vida hacer que necesitemos más capital en esta etapa de retiro. Disponer de un flujo de dinero para la jubilación será clave para evitar riesgos económicos en estos últimos años.

Finalmente, también se debe tener en cuenta la inflación, que puede hacer que el poder adqusitivo de nuestros ahorros disminuya con el paso del tiempo. Para combatir este riesgo, puede ser interesante diversificar nuestras inversiones en varios tipos de activos y apostar por valores que ofrezcan un cierto poder de protección ante la subida de precios. En este marco, las acciones, las inversiones en el mercado inmobiliario o en materias primas se han posicionado como los mayores beneficiarios de las subidas inflacionarias.

Plan de inversión para la jubilación

![Carpeta donde se lee Plan de Jubilación]() Diseñar un plan de inversión puede ser una idea interesante de cara a ahorrar para la jubilación, siempre y cuando se conozca la naturaleza de los activos que queremos que lo conformen y se tenga en cuenta que invertir conlleva riesgos. En este sentido, algunos activos que pueden formar parte de un plan de inversión para la jubilación con los siguientes:

Diseñar un plan de inversión puede ser una idea interesante de cara a ahorrar para la jubilación, siempre y cuando se conozca la naturaleza de los activos que queremos que lo conformen y se tenga en cuenta que invertir conlleva riesgos. En este sentido, algunos activos que pueden formar parte de un plan de inversión para la jubilación con los siguientes:

- Fondos cotizados o ETFs: especialmente, los fondos sobre índices con exposición al S&P 500 o alNasdaq 100.

- Acciones: son los más arriesgados y volátiles, por lo que es aconsejable intenta elegir empresas con baja deuda y un flujo de caja positivo.

- Bonos: pueden ayudar a diversificar el riesgo de las acciones y reducir el impacto de la inflación sobre el poder adquisitivo del dinero.

- Efectivo: también es aconsejable tener en cuenta los dólares de Estados Unidos y otras divisas extranjeras.

- Metales preciosos: especialmente oro y plata.

Una vez hayamos seleccionado los activos que queremos que conformen nuestro plan de inversión, debemos decidir el porcentaje de inversión que destinaremos a cada uno de ellos. En función de nuestra edad, podremos tener más bonos, efectivo y metales preciosos o, en su defecto, más ETFs o acciones. En este marco, es aconsejable tener en cuenta que invertir en acciones suele ofrecer mayores beneficios que otros activos, pero que los ETFs también pueden ser una buena opción por su baja volatilidad y diversificación, lo cual puede ayudarnos a reducir nuestro estrés e incertidumbre.

Fondos Cotizados sobre Índices y oportunidades en ETFs

![Bloques de madera con letras ETFs]() Históricamente, el mercado de acciones ha ofrecido los mayores retornos de la inversión que otros activos. ¿Será igual en el futuro? Esto es algo que no se puede predecir, pero lo que sí podemos hacer es intentar responder a la pregunta “¿por qué el mercado de índices sobre acciones ha devuelto mayores retornos que la inversión inmobiliaria o los bonos?".

Históricamente, el mercado de acciones ha ofrecido los mayores retornos de la inversión que otros activos. ¿Será igual en el futuro? Esto es algo que no se puede predecir, pero lo que sí podemos hacer es intentar responder a la pregunta “¿por qué el mercado de índices sobre acciones ha devuelto mayores retornos que la inversión inmobiliaria o los bonos?".

- Las empresas privadas producen y proporcionan bienes que desean millones de personas en todo el mundo. ¿Quién no ha probado la Coca Cola, visto una película de dibujos de Disney o utilizado Windows?

- El principal objetivo de un negocio es crecer, y las empresas bien administradas pueden multiplicar su riqueza con el paso del tiempo. Este crecimiento no se debe solo al desarrollo del producto o los sentimientos de los consumidores hacia la marca, sino también a la gestión de los beneficios que hacen los directivos de la empresa.

- Los índices como el S&P 500 o el Nasdaq 100 están compuestos únicamente por acciones de empresas que cumplen con unos criterios de capitalización específicos. Estos índices, además, se actualizan regularmente para dar entrada a las empresas que crecen con fuerza en el mercado y salida a aquellas que caen en Bolsa.

- La valoración de las empresas y el precio de sus acciones está unido a la evaluación del mercado sobre la calidad de la gestión de la empresa y su capacidad de crecimiento de cara a futuro.

- Los tipos de interés bajos empujan a los inversores a invertir en acciones porque las inversiones en renta fija ofrecen rendimientos más bajos.

- El crecimiento del PIB general en países ricos y economías desarrolladas con “créditos baratos” (bajos tipos de interés) estimula la demanda de productos de empresas privadas.

- El boom de la tecnología (internet o, actualmente, la inteligencia artificial) ofrece a los inversores la oportunidad de evaluar el crecimiento y los beneficios de las empresas tecnológicas por encima de la media.

A pesar de estos datos, es importante tener en cuenta que la inversión en acciones de empresas individuales puede ser muy arriesgada, incluso cuando se apuesta por empresas globales de gran tamaño. Prueba de ello tenemos en Disney, que registró caídas entre 2021 y 2023. Por ello, es habitual que los inversores opten por métodos de exposición más diversificados, como son los fondos cotizados o etfs, que permiten obtener exposición al mercado de acciones de forma agregada. En este sentido, conviene tener en cuenta que la forma más sencilla de invertir en ETFs es a través de los planes de inversión.

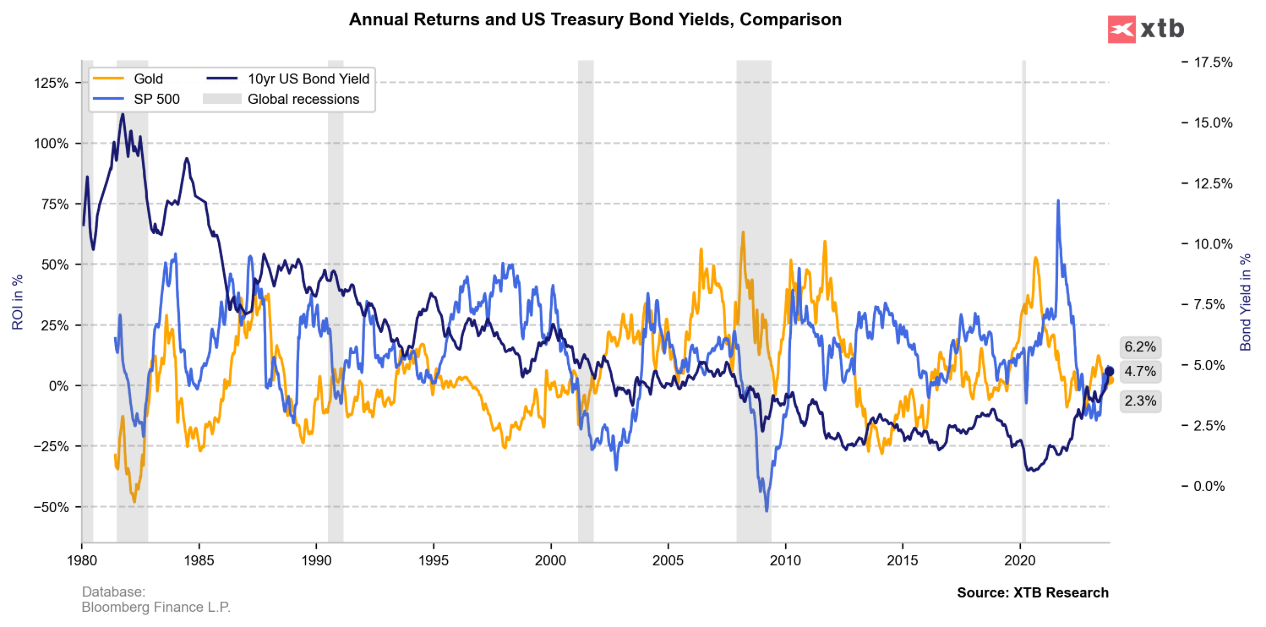

![Gráfico]() Rentabilidad media anual del oro físico (línea amarilla), S&P 500 (línea azul) y bonos a 10 años de EEUU (línea negra). Generalmente durante las recesiones (áreas grises) las bolsas y los bonos suelen comportarse de forma más negativa y el oro, por el contrario, suele obtener mejores rentabilidades que esos activos de riesgo. En periodos de normalización con la economía recuperada, ocurre lo contrario, y los activos de riesgo suelen obtener mejores rentabilidades que el oro. Fuente: XTB Research, Bloomberg Finance LP

Rentabilidad media anual del oro físico (línea amarilla), S&P 500 (línea azul) y bonos a 10 años de EEUU (línea negra). Generalmente durante las recesiones (áreas grises) las bolsas y los bonos suelen comportarse de forma más negativa y el oro, por el contrario, suele obtener mejores rentabilidades que esos activos de riesgo. En periodos de normalización con la economía recuperada, ocurre lo contrario, y los activos de riesgo suelen obtener mejores rentabilidades que el oro. Fuente: XTB Research, Bloomberg Finance LP

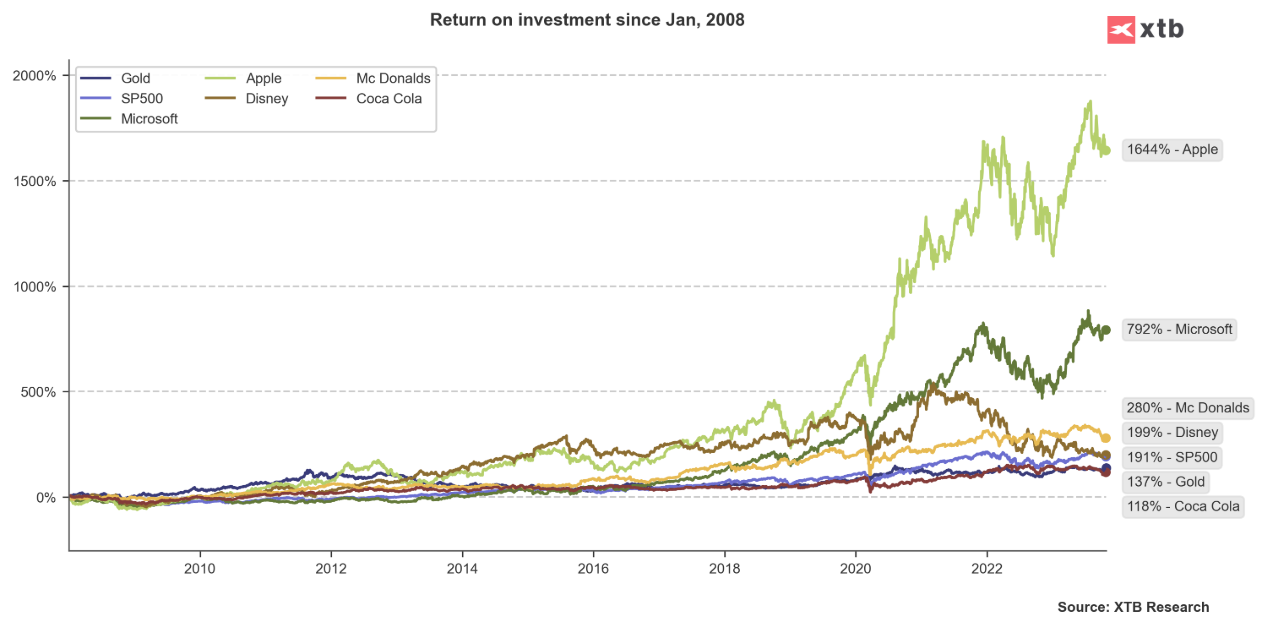

![Gráfico]()

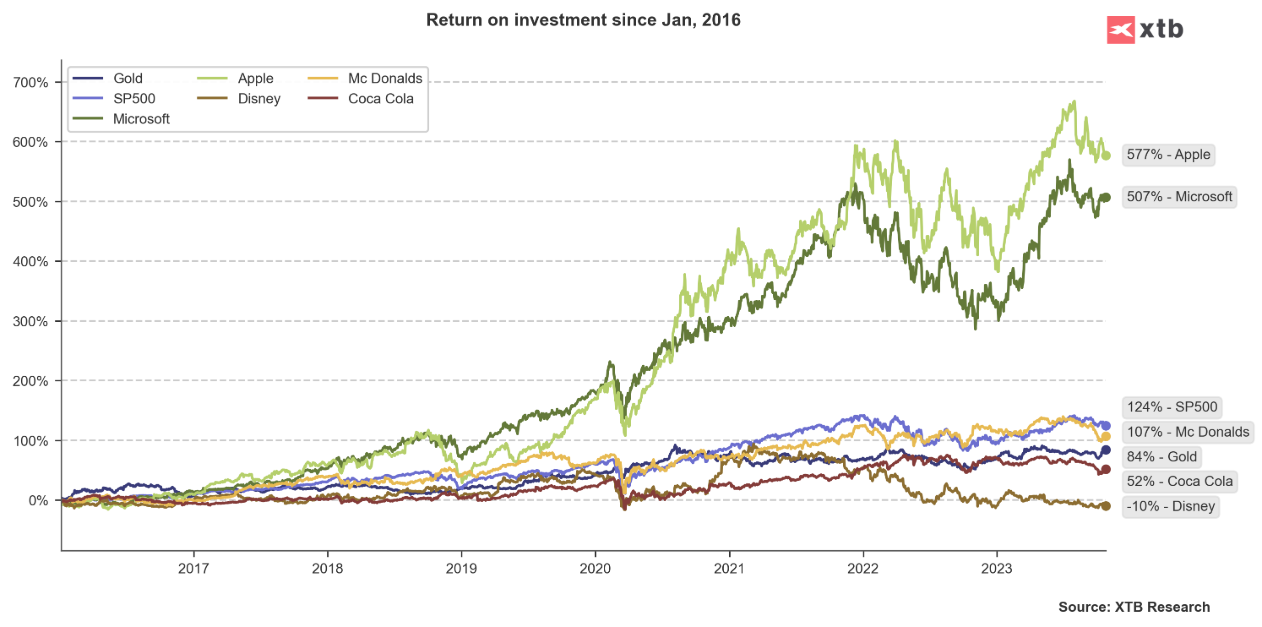

![Gráfico]()

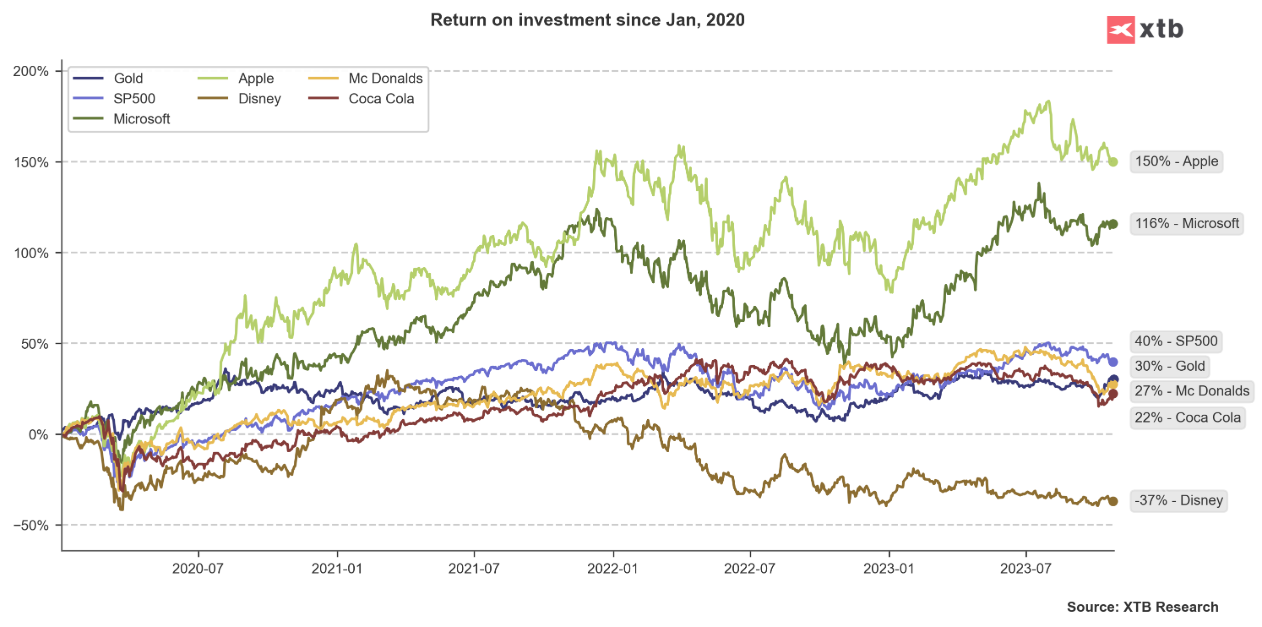

![Gráfico]() Rendimiento de inversión para el Oro, S&P 500, Microsoft, Apple, Mc Donald’s y Disney desde 2008 / 2016 / 2020 hasta el 25 de octubre de 2023. Fuente: XTB Research

Rendimiento de inversión para el Oro, S&P 500, Microsoft, Apple, Mc Donald’s y Disney desde 2008 / 2016 / 2020 hasta el 25 de octubre de 2023. Fuente: XTB Research

¿Cómo invertir para alcanzar la libertad financiera?

¿Se pueden conseguir ingresos complementarios para la pensión mediante las inversiones? Sí, se puede. Puedes utilizar una amplia variedad de inversiones para crear un plan de inversión que te sirva de ayuda de cara a la jubilación. En estos casos, la planificación resulta, no obstante, vital, por lo que debemos tener en cuenta que:

- Tus ingresos anuales podrían ser más importantes que el porcentaje de dinero que puedas ahorrar. Intenta incrementar tu dinero tan rápido como puedas.

- Puedes ahorrar la misma cantidad cada semana o mes, e invertirlo o mantenerlo en efectivo. A medida que se acerque la edad de jubilación, no obstante, es recomendable que el riesgo de cartera sea menor.

- No dudes en pedir ayuda a un asesor financiero si lo consideras necesario para desarrollar una estrategia de ahorro para tu jubilación. También puedes utilizar los contenidos gratuitos que hay en internet para formarte en materia de inversiones, pero ten siempre en cuenta las intenciones y profesionalidad del autor.

- Comprar acciones sobrevaloradas implica un mayor riesgo de pérdida. Es recomendable que conozcas los fundamentos del análisis fundamental o, en su defecto, que te centres ETFFs sobre índices que diversifiquen tu cartera de inversión.

- No necesitas pagar a ningún asesor financiero para empezar a invertir en ETFs que replican índices del mercado como el S&P 500 o el Nasdaq 100. Puedes hacerlo por tu cuenta, en tu cuenta del broker con acceso a ETFs. Recuerda que siempre puedes retirar dinero.

- Las tensiones geopolíticas, recesiones, depresiones o periodos de estancamiento pueden ser grandes factores de riesgo para tu cartera de inversión.

- El objetivo de la inversión en bonos es reducir la influencia negativa de la inflación, no maximizar los beneficios.

- Tus decisiones financieras siempre deben estar bien pensadas. No actúes de forma emocional ni te apresures con tus análisis.

- Puede ser recomendable tener cierta cantidad de dinero en efectivo u otra inversión líquida a corto plazo, ya que te permitirá acumular activos durante caídas o correcciones del mercado.

- A largo plazo, el interés compuesto puede impactar positivamente a tu cartera, especialmente cuando inviertes en acciones o ETF.

- Es difícil estimar cuánto riesgo tiene tu cartera, cuanto más correlacionados estén los activos que la conforman, más arriesgada será.

- La diversificación es importante, sobre todo a la hora de ahorrar para la jubilación, donde el objetivo final es disfrutar del dinero en el futuro.

- Puedes tratar tu plan de inversiones como si fuera una cuenta para la jubilación. A fin de cuentas, tú decides cuánto mantienes tus inversiones.

- Si tu tolerancia al riesgo es alta, acumular acciones con una baja capitalización podría darte muchos más beneficios que comprar grandes empresas por su potencial de crecimiento. No obstante, ten en cuenta que invertir en pequeñas empresas es mucho más arriesgado y volátil. Si quieres invertir en empresas en concreto, tienes que conocer el análisis fundamental y ser capaz de realizar una buena investigación antes de empezar a operar.

Estrategias de inversión para ahorrar para la jubilación

Ahorrar para la jubilación es fundamental para poder disfrutar de los años de retiro con tranquilidad. Diversificar los activos, asignarnos en función del riesgo y realizar ajustes cuando el mercado lo solicite puede ayudarnos a aumentar nuestro capital y garantizarnos un retiro estable.

Diversificación de activos

Invertir en una cartera diversificada es una manera efectiva de reducir el riesgo de registrar pérdidas por los movimientos del mercado. Ampliar las inversiones a través de acciones, bonos y otros tipos de activos ayuda a minimizar el riesgo y permite acceder a oportunidades que surgen en otros mercados. En este sentido, la inversión en estos productos puede hacerse de forma directa o a través de fondos cotizados o ETFs.

Asignación de activos

Determinar la combinación correcta de acciones, bonos y otras inversiones es una parte importante de la asignación de activos. Esta asignación variará en función de tu nivel de tolerancia al riesgo. Las carteras más agresivas tienden a tener una mayor cantidad de acciones, mientras que las más conservadoras tienen una mayor proporción de bonos y efectivo.

La distribución de activos te puede ayudar a gestionar los riesgos de manera efectiva, así como a obtener rentabilidad si se hace correctamente. En este marco,es vital que revises tu balance de forma regular para que permanezca alineado tanto con tus objetivos de inversión como con tu nivel de aversión al riesgo.

Rebalanceo

El rebalanceo es una parte esencial de tu gestión de cartera, ya que te ayuda a permanecer en línea tanto con tus objetivos de inversión como con tu nivel de tolerancia al riesgo. Esta práctica implica realizar ajustes en la asignación de activos. Si deseas reducir el riesgo, por ejemplo, deberás comprar activos de bajo riesgo mientras vendes otros de mayor variabilidad. Si los movimientos del mercado generan crecimientos en activos y estos se alejan de tu plan de asignación, el rebalanceo te ayudará a volver al plan original. Los planes de inversión cuentan con una función automática que te avisará cuando los porcentajes se hayan separado mucho de tu objetivo, ofreciéndote la posibilidad de rebalancearlos de forma automática.

El matrimonio, el divorcio o la pérdida de tu puesto de trabajo son situaciones que pueden provocar cambios en tu situación financiera e impactar en tu plan de ahorro para la jubilación. Para poder ahorrar de cara esta etapa de retiro, es importante estar preparado para poder responder a estos imprevistos sin afectar gravemente a tu economía. Adaptarse y reevaluar tus estrategias financieras te permitirá no solo mantener, sino también incrementar tu capital. Revisar periódicamente tus inversiones será clave para cumplir tus objetivos a largo plazo y lograr ahorrar para la jubilación.

Este material es una comunicación publicitaria tal y como se entiende en el artículo 24.3 de la Directiva 2014/65/UE (MiFID II).

La presente comunicación publicitaria no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión en el sentido del Reglamento (EU) Nº 596/2014 sobre el abuso de mercado y el Reglamento Delegado (EU) 2016/958 por el que se completa el Reglamento (EU) nº 596/2014, ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g).

La presente comunicación publicitaria se ha preparado con la mayor diligencia, transparencia y objetividad posible, presentando los hechos conocidos por el autor en el momento de su creación y está exento de cualquier elemento de análisis. Esta comunicación publicitaria se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual, y no representa ninguna estrategia de inversión ni recomendación.

En caso de que la comunicación publicitaria contenga información sobre el rendimiento o comportamiento del instrumento financiero al que se refiere, esto no constituye ninguna garantía o previsión de resultados futuros. El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. Los CFDs son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento. El 74% de las cuentas de inversores minoristas pierden dinero en la comercialización con CFDs con este proveedor. Debe considerar si comprende el funcionamiento de los CFDs y si puede permitirse asumir un riesgo elevado de perder su dinero.

Diseñar un plan de inversión puede ser una idea interesante de cara a ahorrar para la jubilación, siempre y cuando se conozca la naturaleza de los activos que queremos que lo conformen y se tenga en cuenta que invertir conlleva riesgos. En este sentido, algunos activos que pueden formar parte de un plan de inversión para la jubilación con los siguientes:

Diseñar un plan de inversión puede ser una idea interesante de cara a ahorrar para la jubilación, siempre y cuando se conozca la naturaleza de los activos que queremos que lo conformen y se tenga en cuenta que invertir conlleva riesgos. En este sentido, algunos activos que pueden formar parte de un plan de inversión para la jubilación con los siguientes: Históricamente, el mercado de acciones ha ofrecido los mayores retornos de la inversión que otros activos. ¿Será igual en el futuro? Esto es algo que no se puede predecir, pero lo que sí podemos hacer es intentar responder a la pregunta “¿por qué el mercado de índices sobre acciones ha devuelto mayores retornos que la inversión inmobiliaria o los bonos?".

Históricamente, el mercado de acciones ha ofrecido los mayores retornos de la inversión que otros activos. ¿Será igual en el futuro? Esto es algo que no se puede predecir, pero lo que sí podemos hacer es intentar responder a la pregunta “¿por qué el mercado de índices sobre acciones ha devuelto mayores retornos que la inversión inmobiliaria o los bonos?".

Rentabilidad media anual del oro físico (línea amarilla), S&P 500 (línea azul) y bonos a 10 años de EEUU (línea negra). Generalmente durante las recesiones (áreas grises) las bolsas y los bonos suelen comportarse de forma más negativa y el oro, por el contrario, suele obtener mejores rentabilidades que esos activos de riesgo. En periodos de normalización con la economía recuperada, ocurre lo contrario, y los activos de riesgo suelen obtener mejores rentabilidades que el oro. Fuente: XTB Research, Bloomberg Finance LP

Rentabilidad media anual del oro físico (línea amarilla), S&P 500 (línea azul) y bonos a 10 años de EEUU (línea negra). Generalmente durante las recesiones (áreas grises) las bolsas y los bonos suelen comportarse de forma más negativa y el oro, por el contrario, suele obtener mejores rentabilidades que esos activos de riesgo. En periodos de normalización con la economía recuperada, ocurre lo contrario, y los activos de riesgo suelen obtener mejores rentabilidades que el oro. Fuente: XTB Research, Bloomberg Finance LP

Rendimiento de inversión para el Oro, S&P 500, Microsoft, Apple, Mc Donald’s y Disney desde 2008 / 2016 / 2020 hasta el 25 de octubre de 2023. Fuente: XTB Research

Rendimiento de inversión para el Oro, S&P 500, Microsoft, Apple, Mc Donald’s y Disney desde 2008 / 2016 / 2020 hasta el 25 de octubre de 2023. Fuente: XTB Research