في هذه المقالة سوف تتعلم

- إدارة المخاطر والمخاطر

- فهم المخاطر

- جوانب رئيسية لإدارة المخاطر

- 5 نصائح للمستثمرين على المدى الطويل

- 5 نصائح للمتداولين على المدى القصير

- كيفية إدارة المخاطر؟

- المخاطر والمكافأة

- ملخص

- الأسئلة الشائعة

- اختبار

استثمارات سوق الأوراق المالية أو العملات المشفرة أو صناديق الاستثمار المتداولة أو السندات. إن الاستثمار يدور دائمًا حول التحكم في المخاطر، لأن التاريخ يظهر أن الأسواق لا يمكن التنبؤ بها. على المدى الطويل، يمكن أن يحدث أي شيء تقريبًا، مع حالة الذعر في أسواق وول ستريت أو انهيار أسهم شركة معينة. كيف نحمي من ذلك؟ يتعلق الأمر بالاستثمار، مع السيطرة على المخاطر.

هل تتطلع إلى تحصين محفظتك الاستثمارية ضد المخاطر المحتملة؟ إدارة مخاطر الاستثمار هي استراتيجية دفاعية في عالم الأسواق المالية الذي لا يمكن التنبؤ به. توضح المقالة التقنيات والاعتبارات التي يجب على كل مستثمر مراعاتها. المستقبل مجهول ومن الصعب إحصاء المخاطر. كيفية إدارتها وتحقيق التوازن بين المخاطر والمكافأة؟ لا توجد أي "وصفة سحرية"... ومع ذلك، فإن الوعي بالمخاطر هو المفتاح، لذا اقرأ المقال لتعرف سبب أهميته.

معلومات رئيسية

● إن فهم مخاطر الاستثمار أمر بالغ الأهمية لإدارة المخاطر بشكل فعال والتوجيه عبر الأسواق المالية. يؤثر حدث "البجعة السوداء" على خيال المستثمرين

● قد يحدث انهيار وول ستريت في أي وقت تقريبًا، والمخاطرة هي عنصر من عناصر المضاربة والاستثمار، منذ بداية التداول

● يشير المستقبل غير المؤكد للمستثمرين إلى أن إدارة المخاطر هي طريقة حاسمة للتغلب على متوسط أداء السوق على المدى الطويل

● المستثمرون الذين يصلون إلى أفضل النتائج هم في بعض الأحيان أولئك الذين يتحملون أعلى المخاطر. ولكن ماذا عن المدى الطويل؟ هل سيقدمون أداءً جيدًا كل عام؟

● يتشكل مدى تحمل المستثمر للمخاطر من خلال عوامل مثل الأهداف الاستثمارية، والأفق الزمني، والراحة الشخصية مع التقلبات

تشكل استراتيجيات إدارة المخاطر، بما في ذلك التنويع، والتحوط، وإعادة توازن المحافظ الاستثمارية، ومراقبة مقاييس الأداء المعدلة حسب المخاطر، أهمية بالغة للإبحار في بحار الأسواق المالية التي لا يمكن التنبؤ بها.

![]()

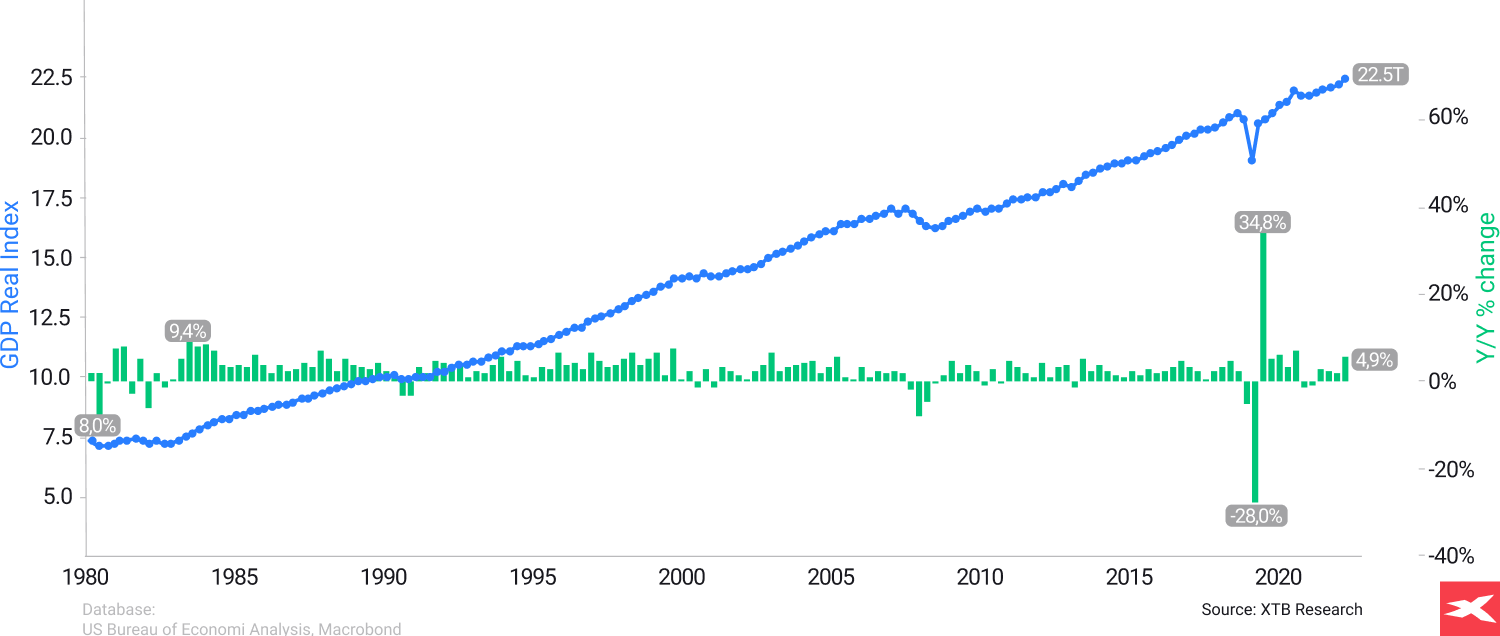

على المدى الطويل، يرتبط سوق الأوراق المالية بالنمو الاقتصادي. وكما نرى أعلاه، فإن الناتج المحلي الإجمالي للولايات المتحدة آخذ في الارتفاع منذ الثمانينيات، بوتيرة مذهلة. الاقتصاد القوي يعني مستهلكين يتمتعون بدخل أعلى، وهو عامل إيجابي لهوامش أرباح الشركات وأرباحها. على الرغم من ذلك، وبسبب التقلبات الدورية والأحداث غير المتوقعة، يكون أداء الأسهم ضعيفًا في بعض الأحيان وتكون معنويات الاسواق منخفضة.

المصدر: أبحاث شركة XTB

المخاطر وطريقة إدارتها

![]()

تشير مخاطر الاستثمار إلى احتمالية الخسارة المالية أو ضعف أداء الاستثمار بسبب عوامل مختلفة، مثل:

● تقلبات السوق (حالات الذعر في سوق الأوراق المالية وغيرها من التجاوزات في الأسواق التي تعتمد على المزادات)

● التغيرات الاقتصادية (مثل بيانات الاقتصاد الكلي، وأسعار الفائدة)

● القضايا الخاصة بالشركة أو السلعة (على سبيل المثال، دورة العرض والطلب، والأرباح ربع السنوية)

● أحداث عشوائية لا يمكن التنبؤ بها (مثل الحروب والإخفاقات والكوارث الطبيعية وأحداث "البجعة السوداء")

تتضمن إدارة المخاطر عملية تحديد وتقييم وتخفيف المخاطر المحتملة لحماية الاستثمارات وتقليل تأثير الأحداث السلبية على الأهداف المالية. ويهدف إلى تحقيق التوازن بين المخاطر والمكافأة من خلال تنفيذ استراتيجيات للحد من عدم اليقين وتعزيز احتمالية تحقيق النتائج المرجوة. تتطلب الإدارة المهنية للمخاطر التحكم في العواطف.

فهم المخاطر

إن التنقل عبر الأسواق المالية يشبه الإبحار في مياه مجهولة. مع وجود مجموعة متنوعة من المخاطر تحت السطح، ولكل منها القدرة على تعطيل رحلتك. إن فهم هذه المخاطر هو الخطوة الأولى نحو رسم مسار أكثر أمانًا. هناك بعض القواعد الأساسية لإدارة المخاطر، مثل:

● لا تستثمر بمبالغ أكثر مما يمكن أن تخسره ولا تفعل ذلك أبدًا مقابل أموال مقترضة

● استثمر مبالغ مالية لا تؤثر على نفسيتك وتشعرك بالراحة رغم تقلبات السوق

● حاول عدم الدخول في المراحل القصوى من الارتفاع والذعر في السوق، حيث عادة ما يرتكب المستثمرون أخطاء أو يضطرون إلى البيع أو الشراء

● تحكم في انفعالاتك ولا تغضب من نفسك أثناء فترات الخسارة. من الصعب التنبؤ بالأسواق، وعلى المدى القصير هناك عدد من العوامل التي لا يمكن التنبؤ بها تؤثر على أسعار الأصول

● كن على دراية بالتقلبات الدورية والتجاوزات الناجمة عن المزادات، والتي قد تجلب فرصًا طويلة المدى بالإضافة إلى إخفاقات كبيرة

وفيما يلي بعض الفئات الرئيسية من المخاطر التي يجب أن تكون على دراية بها:

● مخاطر السوق: مخاطر خسارة الأموال بسبب التغيرات في السوق بشكل عام.

● مخاطر الائتمان: خطر خسارة الأموال بسبب تخلف المقترض عن السداد.

● مخاطر السيولة: مخاطر عدم القدرة على شراء أو بيع استثمار بسرعة وبسعر عادل.

● مخاطر التضخم: خطر فقدان القوة الشرائية بسبب ارتفاع الأسعار

● مخاطر العملة: مخاطر خسارة الأموال بسبب التقلبات في أسعار الصرف، والمعروفة أيضًا بمخاطر أسعار الصرف.

هام: تذكر أن نظام الاحتياطي الفيدرالي الأمريكي مهم، حيث تعتبر مثل حكومة من نوع محدد. وتؤثر على أسواق الأسهم والأسواق الخارجية، وكذلك الديون. تتأثر فترة الانخفاض المتوقع بشكل عام بعواقب السياسة النقدية. تعتمد الشركات والصناديق المدارة بشكل كبير على تكاليف الاقتراض والعلاقة بين الاقتصاد وأسعار الفائدة.

10 جوانب رئيسية مهمة لإدارة المخاطر

![]()

من خلال التركيز على الجوانب التالية لإدارة المخاطر، يمكن للمستثمرين حماية استثماراتهم بشكل أفضل وزيادة فرصهم في تحقيق النجاح المالي على المدى الطويل.

1. التعرف على المخاطر أو الشكوك المحتملة التي قد تؤثر على استثماراتك، مثل تقلبات السوق، أو التغيرات الاقتصادية، أو القضايا الخاصة بالشركة.

2. تقييم المخاطر من خلال تقييم الاحتمالية والتأثير المحتمل لكل خطر محدد على استثماراتك. ويساعد ذلك في تحديد أولويات المخاطر التي يجب التركيز عليها وكيفية معالجتها.

3. فهم مدى تحمل المخاطر من خلال معرفة مقدار عدم اليقين الذي يمكنك التعامل معه بشكل مريح في استثماراتك دون الشعور بالقلق أو اتخاذ قرارات متسرعة.

4. تحديد الأهداف الاستثمارية بسبب تحديد أهدافك للاستثمار بشكل واضح، مثل النمو أو الدخل أو الحفاظ على رأس المال، لتوجيه قرارات إدارة المخاطر الخاصة بك.

5. التنويع من خلال توزيع الاستثمارات عبر فئات الأصول أو الصناعات أو المناطق الجغرافية المختلفة لتقليل تأثير أي خطر منفرد على محفظتك الإجمالية. كما أن شراء الأصول غير المرتبطة بالاسواق قد يزيد من فرص تحقيق عوائد معدلة حسب المخاطر

6. البحث من خلال التحليل الشامل للاستثمارات المحتملة، بما في ذلك أساسيات الشركة واتجاهات الصناعة وظروف السوق، لاتخاذ قرارات مدروسة

7. مراقبة المحفظة المالية من خلال متابعة الاستثمارات وتطورات السوق للتعرف على أي تغييرات أو مخاطر جديدة قد تنشأ مع مرور الوقت.

8. البقاء على اطلاع يتم تحديثه بالأخبار المالية والمؤشرات الاقتصادية والتغييرات التنظيمية التي يمكن أن تؤثر على استراتيجية الاستثمار

9. التكيف مع التغيير والمرونة بطريقة ذكية. يجب ان تكون على استعداد لتعديل استراتيجية الاستثمار مع تطور ظروف السوق أو ظهور مخاطر جديدة.

5 نصائح للمستثمرين على المدى الطويل

1. تنويع المحفظة الاستثمارية: قم بتوزيع استثماراتك عبر فئات الأصول والصناعات والمناطق الجغرافية المختلفة لتقليل تأثير أي خطر منفرد على محفظتك الاستثمارية. وهذا يساعد على تخفيف مخاطر الخسائر الكبيرة من الممتلكات الفردية.

2. التركيز على الأساسيات: الاستثمار في الشركات التي تتمتع بأساسيات قوية، مثل الأداء المالي القوي، والمزايا التنافسية المستدامة، وفرق الإدارة المختصة. إعطاء الأولوية لإمكانات النمو على المدى الطويل وتجنب استثمارات المضاربة المدفوعة باتجاهات السوق قصيرة المدى.

3. كن منضبط: التزم بإستراتيجيتك الاستثمارية وتجنب اتخاذ قرارات متهورة بناءً على تقلبات السوق قصيرة المدى. حافظ على منظور طويل المدى، وقاوم الرغبة في المبالغة في رد الفعل تجاه تقلبات السوق المؤقتة.

4. قم بمراجعة المحفظة من وقت لآخر: قم بمراجعة استثماراتك بشكل دوري للتأكد من توافقها مع أهدافك المالية طويلة المدى وقدرتك على تحمل المخاطر. قم بإعادة توازن محفظتك إذا لزم الأمر للحفاظ على التنويع ومعالجة أي تغييرات في ظروف السوق أو الظروف الشخصية.

5. حافظ على انخفاض تكاليف الاستثمار: قلل من تكاليف الاستثمار مثل الرسوم والعمولات والضرائب، لأنها قد تؤدي إلى تآكل عوائدك بمرور الوقت. فكر في صناديق المؤشرات منخفضة التكلفة أو الصناديق المتداولة في البورصة لفرص تداول الاسوق على نطاق واسع بتكلفة أقل.

5 نصائح للمستثمرين على المدى القصير

1. إدارة أحجام المراكز: حدد حجم مراكزك بنسبة صغيرة من إجمالي محفظتك للتخفيف من تأثير الصفقات الفردية التي تسير بشكل خاطئ. تجنب المخاطرة بالكثير من رأس المال في أي تداول منفرد، حيث يمكن أن تتصاعد الخسائر بسرعة في التداول قصير المدى.

2. قم بتعيين أوامر الدفاع: استخدم أوامر وقف الخسارة لبيع الورقة المالية تلقائيًا إذا وصلت إلى مستوى سعر محدد مسبقًا، مما يحد من الخسائر المحتملة في الصفقات الخاسرة. يساعد تنفيذ أوامر وقف الخسارة على فرض الانضباط ويمنع اتخاذ القرارات العاطفية.

3. التزم بالخطة: قم بتطوير خطة تداول واضحة مع نقاط دخول وخروج محددة مسبقًا، ونسب المخاطرة إلى المكافأة، وأهداف الربح. التزم بخطتك بدقة وتجنب الانحراف عنها بناءً على العواطف أو الدوافع.

4. كن على اطلاع: ابق على اطلاع بأخبار السوق وإصدارات البيانات الاقتصادية والمؤشرات الفنية الرئيسية ذات الصلة بإستراتيجية التداول الخاصة بك. إن كونك على اطلاع جيد يساعدك على اتخاذ قرارات مدروسة والتكيف مع ظروف السوق المتغيرة بسرعة.

5. ممارسة إدارة المخاطر: إعطاء الأولوية للحفاظ على رأس المال عن طريق الحد من حجم المخاطر لكل عملية تداول والحفاظ على نسبة مناسبة للمخاطر إلى المكافآت. تجنب مطاردة الخسائر أو المبالغة في الرافعة المالية لصفقاتك، لأن هذه السلوكيات يمكن أن تؤدي إلى خسائر كبيرة في التداول على المدى القصير.

المخاطرة مقابل المكافأة

![]()

نسبة المخاطرة مقابل المكافأة

إن نسبة المخاطرة مقابل المكافأة هي مفهوم بسيط ولكنه قوي يستخدم في الاستثمار وإدارة المخاطر. هي ليست المفتاح السحري للاستثمار، ولكنها تقيس المكافأة المحتملة للاستثمار مقارنة بحجم المخاطر التي يتم تحملها. وهنا شرح بسيط:

تخيل أنك تفكر في فرصتين استثماريتين مختلفتين: الاستثمار "أ" والاستثمار "ب".

● يوفر الاستثمار "أ" إمكانية تحقيق عائد مرتفع ولكنه يأتي مع مستوى أعلى من المخاطر.

● يقدم الاستثمار "ب" عائدًا محتملاً أقل ولكنه يأتي بمستوى أقل من المخاطرة.

تساعدك نسبة المخاطرة مقابل المكافأة على تقييم أي فرصة استثمارية أكثر جاذبية من خلال مقارنة المكافأة المحتملة بحجم المخاطرة المعنية. على سبيل المثال، إذا كان الاستثمار "أ" يقدم عائدًا محتملاً بنسبة 20% مع مستوى مخاطرة يناسبك، بينما يقدم الاستثمار "ب" عائدًا محتملاً بنسبة 10% مع الحد الأدنى من المخاطر. ثم تقوم بحساب نسبة المخاطرة إلى المكافأة لكل استثمار:

● بالنسبة للاستثمار "أ"، ستكون نسبة المخاطرة إلى العائد 20% من العائد المحتمل مقسومًا على مستوى المخاطرة.

● بالنسبة للاستثمار "ب"، ستكون نسبة المخاطرة إلى العائد 10% من العائد المحتمل مقسومًا على مستوى المخاطرة.

وتشير نسبة المخاطرة مقابل المكافأة الأعلى إلى أن المكافأة المحتملة تفوق مقدار المخاطرة التي تم تحملها، مما يجعل الاستثمار أكثر جاذبية. وعلى العكس من ذلك، تشير نسبة المخاطرة إلى المكافأة المنخفضة إلى أن المكافأة المحتملة قد لا تبرر مستوى المخاطرة المعنية.

في النهاية، تساعد نسبة المخاطرة مقابل المكافأة المستثمرين على اتخاذ قرارات مدروسة من خلال النظر في المكاسب والخسائر المحتملة المرتبطة بفرصة الاستثمار. تعتبر أداة أساسية في إدارة المخاطر، مما يسمح للمستثمرين بتقييم المفاضلة بين المخاطر والمكافأة واختيار الاستثمارات التي تتوافق مع أهدافهم وقدرتهم على تحمل المخاطر.

تحمل المخاطر

وكما تم تصميم كل سفينة لتحمل شدة العواصف المختلفة، فإن كل مستثمر لديه مستوى مختلف من المخاطر الذي يرغب في قبوله، هذا هو قدرتك على تحمل المخاطر. يتم تشكيلها من خلال العديد من العوامل، بدءًا من أهدافك المالية وظروف حياتك وصحتك وعلاقاتك إلى تجربتك الاستثمارية. إن تقييم قدرتك على تحمل المخاطر وتحديد المخاطر يشبه فهم قدرات سفينتك، وهي خطوة حاسمة قبل الإبحار في بحار الاستثمار.

أهداف الاستثمار

أهدافك الاستثمارية هي بوصلتك التي توجه مسارك عبر بحر الاستثمار. سواء كنت تبحر نحو التقاعد، أو تدخر لشراء منزل، أو تراكم الثروة، فإن هذه الأهداف تشكل قدرتك على تحمل المخاطر. فهي تحدد مدى العدوانية أو المحافظة التي يجب أن تكون عليها، وتوجيه محفظتك الاستثمارية عبر المياه الهادئة والبحار العاصفة على حد سواء.

الأفق الزمني

يعد طول رحلتك الاستثمارية وأفقك الزمني عاملاً حاسماً آخر يؤثر على قدرتك على تحمل المخاطر. غالبًا ما يفضل المستثمرون على المدى القصير، مثل البحارة لمسافات قصيرة، الاستثمارات الأكثر أمانًا والأكثر تحفظًا. في المقابل، يتمتع أولئك الذين يسافرون في رحلة طويلة الأمد بميزة الوقت، مما يسمح لهم بالتغلب على عواصف السوق، والتعرض لمزيد من المخاطر سعياً لتحقيق عوائد أعلى.

الراحة الشخصية

في عالم الاستثمار، راحتك الشخصية خلال فترات عدم اليقين وتقلبات الاسواق تعتبر مهمة. هي عامل نفسي يلعب دورًا حاسمًا في تحديد قدرتك على تحمل المخاطر. يستطيع بعض المستثمرين الصمود في وجه عواصف السوق دون أن يفقدوا توازنهم، بينما يفضل البعض الآخر المياه الأكثر هدوءًا. يعد فهم مستوى راحتك الشخصية مع مخاطر الاستثمار أمرًا بالغ الأهمية للحصول على تجربة إبحار سلسة.

كيفية إدارة المخاطر

![]() عندما تصبح بحارًا متمرسًا في عالم الاستثمار، يمكنك استخدام تقنيات متقدمة لإدارة المخاطر للتنقل بشكل أفضل في البحار المالية. يمكن لهذه التقنيات، مثل نظام ملاحي متطور، أن تساعدك على الابتعاد عن المخاطر المحتملة والاستفادة من الفرص. دعونا نستكشف بعض هذه التقنيات.

عندما تصبح بحارًا متمرسًا في عالم الاستثمار، يمكنك استخدام تقنيات متقدمة لإدارة المخاطر للتنقل بشكل أفضل في البحار المالية. يمكن لهذه التقنيات، مثل نظام ملاحي متطور، أن تساعدك على الابتعاد عن المخاطر المحتملة والاستفادة من الفرص. دعونا نستكشف بعض هذه التقنيات.

استراتيجيات التحوط

تعتبر استراتيجيات التحوط بمثابة التأمين لرحلتك الاستثمارية. حيث تنطوي على استخدام الأدوات المالية مثل العقود الآجلة للحماية من الخسائر المحتملة. هي مثل الحصول على التأمين على البضائع الخاصة بك؛ إذا ضربتك عاصفة وخسرت بعضًا منها، فإن التأمين الخاص بك يساعد في تخفيف الخسارة.

إعادة توازن المحفظة المالية

إن إعادة توازن المحفظة هي بمثابة تعديل أشرعتك للحفاظ على مسارك. يتضمن ذلك تعديل استراتيجيات الاستثمار الخاصة بك لتتماشى مع تخصيص الأصول المستهدفة. خاصة إذا كانت تيارات ظروف السوق تدفعك بعيدًا عن المسار. تضمن عملية إعادة التوازن المنتظمة أنك تسير على الطريق الصحيح للوصول إلى وجهتك الاستثمارية.

مقاييس الأداء المعدلة حسب المخاطر

تشبه مقاييس الأداء المعدلة حسب المخاطر الأدوات الملاحية التي تساعدك على تقييم مدى خطورة رحلتك. تساعدك المقاييس، مثل نسبة "شارب" ونسبة "ترينور"، على تقييم المخاطر التي تحملها استثماراتك مقارنة بخط الأساس للاستثمارات منخفضة المخاطر. حيث يرشدونك في اتخاذ قرارات مدروسة بشأن الدورة الاستثمارية الخاصة بك.

التنويع

وكما يقول المثل القديم: "لا تضع كل بيضك في سلة واحدة". ومن حيث الاستثمار، فإن هذا يترجم إلى التنويع. إنها استراتيجية رئيسية لإدارة المخاطر تتضمن نشر استثماراتك عبر مجموعة من المنتجات والأسواق، مما يقلل الاعتماد على أداء أي استثمار منفرد. فكر في الأمر على أنه الإبحار بأسطول من السفن بدلاً من سفينة واحدة فقط، مما يوفر لك حاجزًا ضد الخسائر المحتملة. لكن تذكر أن التنويع قد يحد أيضًا من مكاسبك الاستثمارية المحتملة.

تخصيص الأصول

إن تخصيص الأصول يشبه توزيع البضائع الخاصة بك عبر أسطول السفن الخاص بك، وهي ممارسة مهمة في إدارة مخاطر الاستثمار. تحمل الأنواع المختلفة من البضائع (الاستثمارات) مخاطر ومكافآت مختلفة. على سبيل المثال، قد تكون الأسهم محفوفة بالمخاطر ولكنها تقدم عوائد عالية، في حين أن السندات مستقرة ذات عوائد معتدلة.

يجب أن تعكس الطريقة التي توزع بها حمولتك (تخصيص أصولك) قدرتك على تحمل المخاطر وأهدافك الاستثمارية.

تنويع القطاع

إن تنويع القطاع يشبه نشر أسطولك عبر طرق التجارة المختلفة. كل قطاع مثل كل مسار، لديه مجموعة من الفرص والتحديات الخاصة به. من خلال تنويع استثماراتك عبر القطاعات المختلفة، يمكنك تقليل تعرضك للمخاطر الخاصة بأي قطاع على حدة، مما يحمي أسطولك من الركود في كل قطاع على حدة.

التنويع الجغرافي

يشبه التنويع الجغرافي الإبحار بأسطولك إلى مناطق وبلدان مختلفة. مثلما تتمتع المناطق المختلفة بفرص ومخاطر تجارية مختلفة، فإن الأسواق المختلفة لها أيضًا ظروفها ومخاطرها الاقتصادية الفريدة. من خلال الاستثمار عالميًا، يمكنك حماية محفظتك الاستثمارية من المخاطر الخاصة بكل بلد والمشاركة في قصص النمو في مختلف الاقتصادات، بما في ذلك الاقتصاد العالمي.

تحليل السوق

في هذه الحالة، تحليل السوق يشبه دراسة أنماط الطقس والتيارات البحرية. يساعدك البقاء على اطلاع باتجاهات السوق والمؤشرات الاقتصادية والإنتاج الصناعي على توقع التغييرات واتخاذ قرارات استثمارية مدروسة. يعتبر مثل معرفة متى تقترب العاصفة أو عندما تكون الرياح مناسبة للإبحار.

إن إجراء تعديلات على استراتيجيات الاستثمار الخاصة بك يشبه تغيير مسارك بناءً على الظروف الجوية المتغيرة والتيارات البحرية. وهو ينطوي على النظر في التغييرات في تحمل المخاطر الشخصية، والأهداف المالية، وظروف السوق. مثلما يتكيف البحار الجيد مع البحر، فإن المستثمر الجيد يتكيف مع السوق.

الملخص

إدارة المخاطر في الاستثمارات هي عملية تحديد وتقييم وتخفيف المخاطر المحتملة. ويفعل المستثمرون ذلك لحماية رأس المال وتحقيق الأهداف الاستثمارية. ويتضمن فهم الأنواع المختلفة من المخاطر التي يمكن أن تؤثر على الاستثمارات، مثل مخاطر السوق، ومخاطر الائتمان، ومخاطر السيولة، والمخاطر التشغيلية.

● يعد فهم المخاطر أمرًا أساسيًا لكليهما: الإدارة المالية النشطة والاستثمارات السلبية طويلة المدى. يجب أن يتذكر المستثمرون أن الأسهم والسلع والعملات المشفرة هي أسواق مدفوعة بالمزادات مما يؤدي في النهاية إلى التقليل من قيمة الأصول والمبالغة في تقييمها.

● كل من يقرر الاستثمار، يقبل المخاطرة وأفضل طريقة للقيام بذلك هي أن تفعل ذلك بوعي. ليس من الممكن عدم المخاطرة بأي شيء في السوق ومحاولة كسب المال دون تحمل المخاطر. يجب على المستثمرين التفكير في المخاطر باعتبارها النقطة الأساسية لأي قرار استثماري بسبب الدور الكبير لعدم اليقين والأحداث غير المتوقعة التي تؤثر على الأسعار وسيكولوجية المستثمرين.

● وفقا لمستثمرين مثل "هوارد ماركس" وكذلك مدرسة "وارتون"، فإن النتيجة لا تقول شيئا عن جودة قرار استثماري معين. والأهم من ذلك هو العمليات وخيارات المستثمرين على المدى الطويل، حيث يصبح دور العشوائية محدودا.

● تشمل استراتيجيات إدارة المخاطر الفعالة التنويع، والأبحاث الشاملة، وتحديد أهداف الاستثمار، والحفاظ على منظور طويل الأجل، وتنفيذ تقنيات تخفيف المخاطر مثل التحوط.

● من خلال إدارة المخاطر بشكل استباقي، يمكن للمستثمرين تقليل احتمالية الخسائر وزيادة احتمال تحقيق أهدافهم الاستثمارية بمرور الوقت. لكن المخاطرة ليست شيئا يمكن حسابه.

● قد يتطلع المستثمرون على المدى الطويل إلى عوامل خطر أخرى غير المتداولين اليوميين أو المضاربين. قد يكون التقلب محفوفًا بالمخاطر بالنسبة للمتداولين، ولكن قد لا يرى المستثمرون على المدى الطويل أن التقلبات العالية هي عامل خطر (طالما أنها لا تؤثر على نفسيتهم). يمكن للمستثمرين المحترفين استخدام تقنيات رياضية متقدمة مثل محاكاة "مونت كارلو" أو تحليل الانحدار.

● القاعدة الأساسية لإدارة المخاطر تقول أن السيطرة على العواطف أمر بالغ الأهمية. كان دخول الأسواق خلال المراحل القصوى من الارتفاع (الجشع) وكذلك بيع الأصول أثناء الذعر (الخوف) بمثابة تحيزات معرفية إلى حد كبير خلال المائة عام الأخيرة من تاريخ الأسواق المالية. ومن ناحية أخرى، فإن محاولة التنبؤ بمراحل السوق المتطرفة قد تؤدي إلى فشل الاستثمار.

![]()

عندما تصبح بحارًا متمرسًا في عالم الاستثمار، يمكنك استخدام تقنيات متقدمة لإدارة المخاطر للتنقل بشكل أفضل في البحار المالية. يمكن لهذه التقنيات، مثل نظام ملاحي متطور، أن تساعدك على الابتعاد عن المخاطر المحتملة والاستفادة من الفرص. دعونا نستكشف بعض هذه التقنيات.

عندما تصبح بحارًا متمرسًا في عالم الاستثمار، يمكنك استخدام تقنيات متقدمة لإدارة المخاطر للتنقل بشكل أفضل في البحار المالية. يمكن لهذه التقنيات، مثل نظام ملاحي متطور، أن تساعدك على الابتعاد عن المخاطر المحتملة والاستفادة من الفرص. دعونا نستكشف بعض هذه التقنيات.